紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

将来に向けた資産形成のため、投資を検討する人が増加しています。 初心者が投資を始めるにあたり、最初の壁となるのが、何に投資し、どのように運用すれば良いのか、という点です。 数ある投資商品のなかで、初心者の方向けにおすすめの投資商品の一つに“S&P500投資信託”があります。 しかし、“S&P500投資信託”と聞いてもピンとこない方は多いのではないでしょうか。 この記事では、S&P500投資信託とはどのような投資信託なのか、どのような点が初心者向けなのかなどを詳しく解説していきます。

- S&P500とはどのような指標なのかがわかる

- S&P500投資信託を購入するメリットがわかる

- S&P500投資信託で利益を出しやすい購入タイミングがわかる

S&P500投資信託が初心者におすすめである3つの理由

S&P500投資信託は、投資に対する知識の少ない方に適した入門向けの投資商品です。 ここでは、S&P500投資信託がなぜ初心者におすすめなのか、3つのポイントを説明します。

指標に連動するため初心者でも理解しやすい

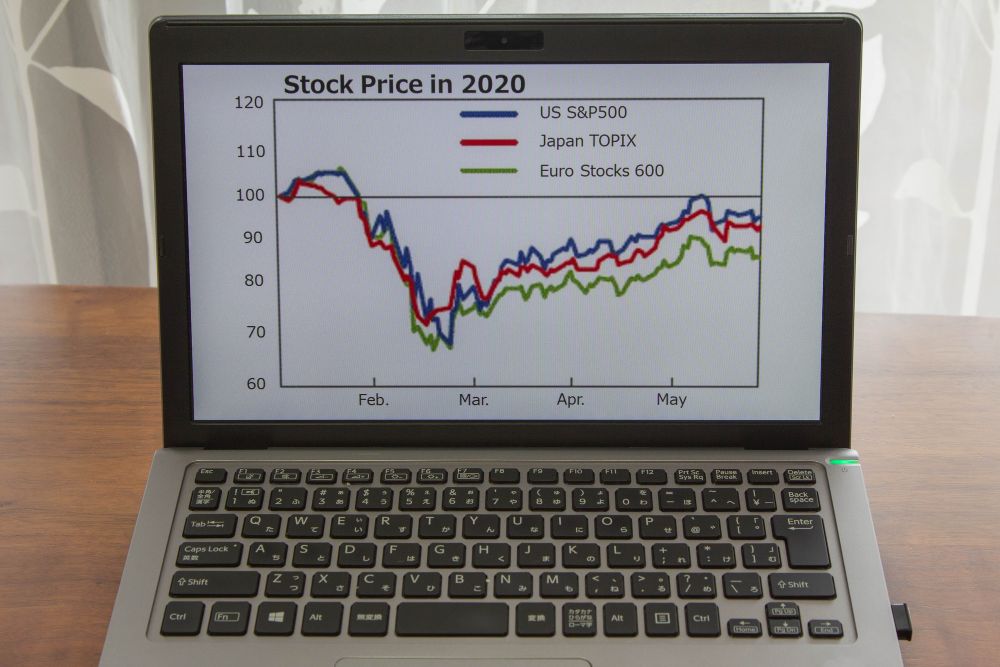

S&P500投資信託は“S&P500”という指標に連動した値動きをする投資商品です。 そのため、初心者でも相場の変動を理解しやすいという特徴があります。 S&P500とは“NYSE American”“NASDAQ”“ニューヨーク証券取引所”の3つの米国株式市場に上場している株の価格をもとに算出される指標です。 S&P500連動型の投資信託は、この指標と連動した成績を目指して運用されています。 また、S&P500は大幅な暴騰や暴落が起こりにくいといわれており、初心者でも始めやすい投資信託です。

分散投資がしやすい

分散投資がしやすいのも、S&P500投資信託の特徴です。 単一銘柄に集中的に投資すると、資産の増減が1つの株の値動きに左右されます。 そのため、安定して資産を増やしたければ、複数の商品や銘柄に投資するのがセオリーとされています。 S&P500投資信託は、“S&P500”の値動きに連動しており、一口購入するだけで米国株の500の銘柄に投資できるため、リスクを抑えた運用が可能です。

運用コストが低い

S&P500投資信託をはじめとする、株価指標に連動した運用を目指す投資信託は“インデックスファンド”と呼ばれます。 インデックスファンドは、指標と機械的に連動することを目的としているため、相場の分析や調査のコストが安く、投資家の負担する信託報酬や手数料も安く設定されています。 一方、株価指標を上回る成績での運用を目標としている“アクティブファンド”は、プロのファンドマネージャーへの報酬などの費用がかかります。 そのため、投資家が支払う信託報酬も、インデックスファンドと比較すると高くなります。 一概にどちらが優れているとはいえませんが、運用コストの点では、S&P500投資信託などのインデックスファンドのほうがおすすめです。

S&P500はアメリカ全体の株価の動きを把握するのに適している

S&P500の値動きに連動しているS&P500投資信託は、そもそも、具体的にどのような銘柄に投資しているのでしょうか。同じく代表的な指標である“NYダウ(ダウ・ジョーンズ工業株価平均)”と比較しながら見ていきます。 S&P500は米国株式市場の時価総額の80%をカバー S&P500は、米国株式市場の時価総額のおよそ80%を占めています。 そのため、S&P500連動投資信託を運用すれば、米国株の大部分をカバーできます。 とはいえ、時価総額の割合の大きい500社といわれてもピンと来ないかもしれません。実際にS&P500に組み込まれている銘柄のなかで、時価総額の大きい上位10位の企業を見てみましょう。

S&P500の値動きに連動しているS&P500投資信託は、そもそも、具体的にどのような銘柄に投資しているのでしょうか。同じく代表的な指標である“NYダウ(ダウ・ジョーンズ工業株価平均)”と比較しながら見ていきます。 S&P500は米国株式市場の時価総額の80%をカバー S&P500は、米国株式市場の時価総額のおよそ80%を占めています。 そのため、S&P500連動投資信託を運用すれば、米国株の大部分をカバーできます。 とはいえ、時価総額の割合の大きい500社といわれてもピンと来ないかもしれません。実際にS&P500に組み込まれている銘柄のなかで、時価総額の大きい上位10位の企業を見てみましょう。

| 順位 | 銘柄 | 時価総額 |

|---|---|---|

| 1 | アップル | 2兆1,801億4,107万円 |

| 2 | マイクロソフト | 1兆6,828億9,079万8,000円 |

| 3 | アマゾン・ドット・コム | 1兆6,087億460万8,000円 |

| 4 | フェイスブック | 6,557億7,869万3,000円 |

| 5 | アルファベット | 5,214億8,476万円 |

| 6 | ウォルマート・ストアズ | 4,129億9,086万7,000円 |

| 7 | ジョンソン&ジョンソン | 4,028億3,168万円 |

| 8 | JPモルガン・チェース・アンド・カンパニー | 3,766億548万8,000円 |

| 9 | ビザ | 3,544億1,339万9,000円 |

| 10 | プロクター・アンド・ギャンブル | 3,409億9,540万2,000円 |

※2020年12月22日時点 テレビやインターネットで見かけることのある会社も多いでしょう。

NYダウとの違いは「分散効果」にあり

S&P500と並び、米国株の指標として有名なのがNYダウ(ダウ・ジョーンズ工業株価平均)です。 S&P500と同じように、NYダウにもダウ平均に連動した投資信託が存在します。 NYダウとS&P500の最大の違いは、組み込まれる銘柄数と分散効果です。 S&P500がIT業界を中心とした500銘柄の時価総額加重平均型の株価指数によって算出されるのに対し、NYダウは株価平均型の株価指標によって算出し、アメリカを代表する30銘柄で構成されています。 NYダウの上位10銘柄は以下のとおりです。

| 順位 | 銘柄 | 時価総額 |

|---|---|---|

| 1 | アップル | 2兆1,801億4,107万円 |

| 2 | マイクロソフト | 1兆6,828億9,079万8,000円 |

| 3 | ウォルマート・ストアズ | 4,129億9,086万7,000円 |

| 4 | ジョンソン&ジョンソン | 4,028億3,168万円 |

| 5 | JPモルガン・チェース・アンド・カンパニー | 3,766億548万8,000円 |

| 6 | ビザ | 3,544億1339万9,000円 |

| 7 | プロクター・アンド・ギャンブル | 3,409億9,540万2,000円 |

| 8 | ユナイテッドヘルス・グループ | 3,188億7,966万4,000円 |

| 9 | ウォルト・ディズニー | 3,090億3,169万1,000円 |

| 10 | ホーム・デポ | 2,917億4,804万6,000円 |

※2020年12月22日時点 前述のS&P500の上位10銘柄とは顔ぶれが異なることがわかります。 S&P500とNYダウは組み込む銘柄数が異なるため、より多くの銘柄に分散して投資するのであれば、S&P500投資信託のほうが分散効果は高くリスクを抑えた投資ができるといえます。

S&P500のようなインデックス型の投資信託を購入するタイミングは?

投資信託は、購入するタイミングによって価格が異なります。 そのため、株価が低迷しているタイミングで購入して積み立てを行なうのが、高い利益を確保する方法の一つです。 しかし、この方法は、どこまで価格が下がれば安いといえるのか、という問題点があります。 一見、安いと思っても購入後さらに値下がりし、思わぬ高値づかみをする場合もあるのです。 そこで、高値づかみのリスクを軽減する方法の一つが“騰落レシオ”をもとにした投資戦略です。 騰落レシオとは、市場の過熱具合をパーセンテージで表した指標のことで、100%を標準として、標準より高いか低いかで相場の過熱感を評価します。  (出典:株式会社ストックブレーン)※騰落レシオの表示されるチャートの例 一般的には、120%を超えると過熱ぎみ、60~80%は低迷ぎみといわれています。 そのため、S&P500の騰落レシオが60~80%を指したタイミングを狙い、資金を分散して購入すると、高値づかみのリスクを軽減できます。 騰落レシオは、証券会社の提供しているチャート分析ツールなどから確認できます。

(出典:株式会社ストックブレーン)※騰落レシオの表示されるチャートの例 一般的には、120%を超えると過熱ぎみ、60~80%は低迷ぎみといわれています。 そのため、S&P500の騰落レシオが60~80%を指したタイミングを狙い、資金を分散して購入すると、高値づかみのリスクを軽減できます。 騰落レシオは、証券会社の提供しているチャート分析ツールなどから確認できます。

まとめ

投資先として米国株を検討するならば、S&P500投資信託は選択肢の一つです。 運用コストの低さなど、特に投資初心者にうれしい多くのポイントを備えています。 S&P投資信託は米国株の時価総額の80%を占める500の銘柄に投資するため、分散投資できる面で優れた投資商品です。 同じ米国株の指標であるNYダウと比べても、よりリスクを抑えた投資ができます。 投資信託を安く購入したい場合、分析方法の一つは騰落レシオによる相場の過熱具合の分析です。 60~80%の低いパーセンテージを示しているタイミングで購入すると、高値づかみするリスクを軽減できます。 S&P500投資信託は、海外の株を検討中の投資初心者には特におすすめの投資商品です。 投資先を検討する際は候補に加えてみてはいかがでしょうか。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。