紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

円高の恩恵を受ける円高メリット関連銘柄が、円安からの逆回転で注目されてくるかもしれません。

円高メリット関連銘柄としては、輸入家具店や100円均一、食品株など、円高で原材料コストが減る内需系の成長株に注目しておきましょう。

日米金利差などを背景にした円安は続いていますが、米国CPIは鈍化しつつあり、日銀もマイナス金利を解除するなど、日米金利差が縮小して円高になってもおかしくない情勢です。

この記事では、円高メリット関連銘柄の特徴や2022年以降の超円安の背景や今後の見通しについて解説した上で、おすすめの円高メリット関連銘柄について紹介しています。

- 円高メリット関連銘柄の特徴がわかる

- 2022年以降の超円安の背景や今後の見通しについてわかる

- おすすめの円高メリット関連銘柄について学べる

円高メリット関連銘柄とは?

円高メリット関連銘柄とは、円高でメリットを受けて株価が上がりやすい銘柄を総称したテーマ株です。

円高メリット関連銘柄について押さえておきましょう。

円高でメリットを受ける銘柄は内需系企業が中心

円高の恩恵を受ける円高メリット関連銘柄は、内需系企業が中心です。

より具体的には、ドルなどの外貨で原材料を仕入れて、円建ての国内売り上げが大きい内需系企業が円高のメリットを受けます。

例えば、輸入家具店や100円均一などの雑貨店、スーパーや外食などの食品セクター、製粉やパルプ・紙・輸入木材、原油やLNG輸入で恩恵を受けるエネルギーセクターなどです。

昨今の円安は、輸入物価高騰による国内物価高がネガティブニュースとして取り上げられていますが、円高になればインフレが抑制されて消費が増える期待もあります。

ただ、東証の主力銘柄の多くは、海外売上高比率が高い輸出企業であるため、東証全体で見ると円高メリットを受ける銘柄は少ない傾向があります。

今回見ていく円高メリット関連銘柄は、東証全体では一部のセクターや銘柄に限定され、主力銘柄とは言いづらい銘柄が中心です。

また、外国人投資家から見ると、円高になるとドル建ての日経平均株価やTOPIXが高くなるため、日本株が割高になって買いが少なくなることも懸念されます。

とはいえ、昨今の超円安は輸入企業にとっても原材料費高騰のデメリットが出てきているため、一概には言えません。

最終的に重要なのは、円高でも成長できる企業ごとの業績や成長性にあります。

円高は海外旅行や人手不足にも追い風になる

円高は、ヒトの動きにも大きな影響を及ぼします。

円高になると、日本円で買える海外のモノやサービスが増えるため、日本人にとっては海外旅行が安くなる点がメリットです。

一方、円高は、外国人にとっては日本旅行が割高になるため、インバウンドには逆風となります。

2022年10月に新型コロナの水際対策が緩和されて以降、外国人観光客は急激に回復してきており、2024年は過去最高の3,310万人となる予測も出ています。

※参考:日本経済新聞「2024年の訪日客、過去最高の3310万人 JTB予測」

日本人の海外旅行も戻ってきているものの、2024年のゴールデンウィークはコロナ禍前の9割に留まるなど、インバウンドに比べると戻りが鈍いと言わざるを得ません。

※参考:nippon.com「2024年のGW海外旅行 コロナ禍前の9割回復へ」

今後、超円安が逆回転して円高になれば、インバウンドには逆風となりますが、日本人の海外旅行には追い風になると考えられます。

円高・円安は、旅行によるヒトの動きに加えて、労働者の動きにも影響します。

少子高齢化・人口減少で人手不足が著しい日本経済にとっては、外国人労働者の動向も重要です。

円高になると外貨建てで見た給料も増えるため、外国人労働者を確保しやすくなるという点もメリットと言えるでしょう。

2022年以降の超円安が逆回転して円高になる可能性がある

2024年6月時点のドル円(USD/JPY)相場は次のようになっています。

ドル円チャート

民主党時代には1ドル70円台の超円高となっていましたが、アベノミクスで円安となり100~120円台で安定し、2022年以降は円安が加速して、2024年には一時160円台を付けました。

日本円は対ドルだけではなく、通貨全体で見ても円安となっている傾向があります。

ドルを含め、ユーロや人民元といった総合的な日本円の強さを示す「円インデックス」は次の通りです。

円インデックスのチャート

2022年以降、円は米ドルに対してだけではなく、円全体が安くなっています。

2022年以降の超円安の背景や、今後の展開について見ていきましょう。

米国利上げによる日米金利差拡大で円安が進んできた

2022年以降の円安の最たる理由としては、日米金利差拡大が挙げられます。

米国では、急激なインフレを抑えるために、2021年11月からFRBがタカ派路線に転換しており、利上げを進めてきました。

その結果、日米の金利差が拡大し、金利が付くドルを買って、金利が付かない円を売る動きが加速しています。

長期金利の目安となる米国国債10年と日本国債10年のチャートは次のようになっています。

米国国債10年と日本国債10年の比較

米国利上げ前の2021年11月時点では、米国国債10年は約1.5%、日本国債10年は0.05%と、日米金利差は約1.5%程度でした。

2024年6月時点では、米国国債10年は約4.3%、日本国債10年は約1.0%と、日米金利差は3%以上に拡大したままです。

日銀のマイナス金利解除などを受けて円高に逆回転してもおかしくない

日銀は、2024年3月19日の金融政策決定会合で、マイナス金利政策を解除し、実質的な利上げを実施しました。

同時に、長期金利の上限としていたYCC(イールド・カーブ・コントロール)も終了し、日本の長期金利も上がるようになっています。

この決定を受けて日本の長期金利も上がっていますが、まだ日米金利差は大きく、むしろ円安ドル高がわずかに進んでいる状況です。

ただ、今後の見通しからすると、現在の超円安が逆回転して、円高になってもおかしくはありません。

米国の消費者物価指数(CPI)は2022年の8%台からは下がってきており、2024年4月も+3.4%と高止まりが続いているものの、FRBの利下げ観測も期待されています。

また、日銀も、物価高による実質賃金の低下などを背景に、追加の利上げに踏み切る可能性も考えられます。

米国の利下げ転換、もしくは、日銀の追加利上げとなれば、日米金利差が縮小するため、これまでの超円安が逆回転して、急激な円高となってもおかしくありません。

とはいえ、日本の国債残高や住宅ローンの7割以上が変動金利であることなどから、日銀はそう簡単に追加利上げできない背景もあります。

日銀がそう簡単に利上げできない以上、米国FRBが利下げに転換するかどうかが最大のポイントになってきそうです。

2022年以降の円安は非常に急激であるため、逆回転となれば、急激な円高によって株価暴落となるリスクも考えられます。

そのような展開となった場合には、内需株を中心とする円高メリット関連銘柄が資金の逃避先として注目される可能性があります。

円高メリット関連銘柄10選!

円高の恩恵を受けやすい円高メリット関連銘柄を見ていきましょう。

【9843】ニトリホールディングス

【9843】ニトリホールディングスは、輸入家具・インテリア販売チェーン「ニトリ」を展開している輸入家具最大手です

同社は、円高の恩恵を受けやすい円高メリット関連銘柄の代表的な銘柄であり、円高に強い成長企業です。

似鳥昭雄会長は為替相場を読む達人としても知られており、ニトリ発展の原動力の一つとして有名なエピソードとなっています。

【9843】ニトリホールディングスの月足チャート

ニトリホールディングスの株価は、2018年以降で見ると横ばいです。

超円安となった2022年には大きく売られており、一時的に円安が逆回転した2022年10月以降から反発となっています。

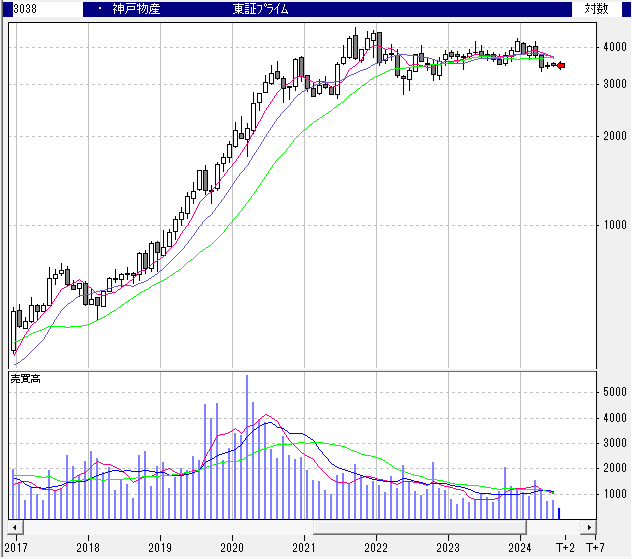

【3038】神戸物産

【3038】神戸物産は、格安スーパー「業務スーパー」を展開している大手小売です。

同社は、円高になると原材料コスト削減の恩恵を受けられる円高メリット関連銘柄であり、小売株の中でも成長性が高い銘柄となっています。

【3038】神戸物産の月足チャート

神戸物産の株価は、高値圏で横ばいが続いています。

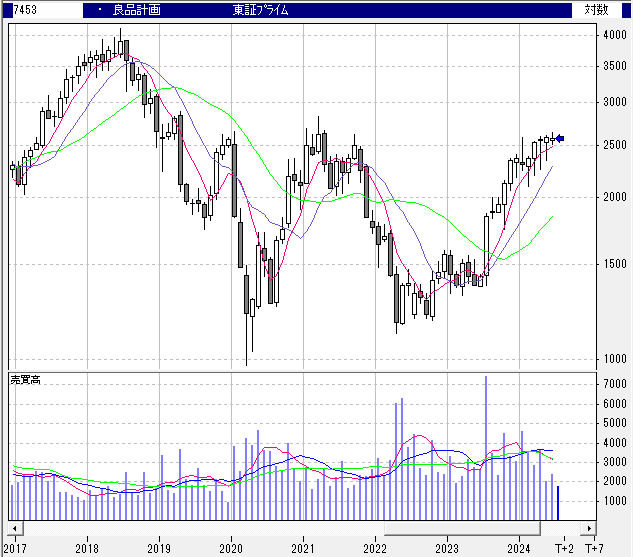

【7453】良品計画

【7453】良品計画は、衣料・雑貨チェーン「無印良品」を展開しているアパレル小売大手です。

同社も、円高のメリットを受けやすい円高メリット関連銘柄の一角として注目の銘柄です。

【7453】良品計画の月足チャート

良品計画の株価は、2021年11月の米国利上げの時期から大きく売られましたが、2023年以降は反発しています。

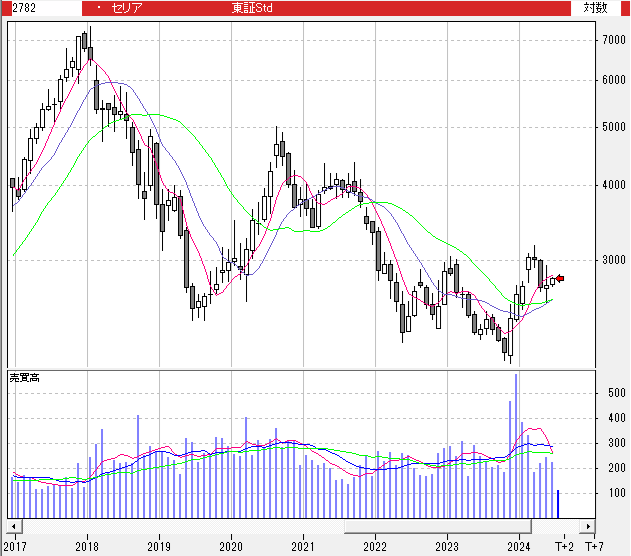

【2782】セリア

【2782】セリアは、100円ショップ「セリア」を展開する100均大手です。

100円ショップはコストが重要な業種のため、円高メリット関連銘柄の代表的なセクターとなります。

【2782】セリアの月足チャート

セリアの株価は、超円安となった2022年に売られており、その後も戻っていません。

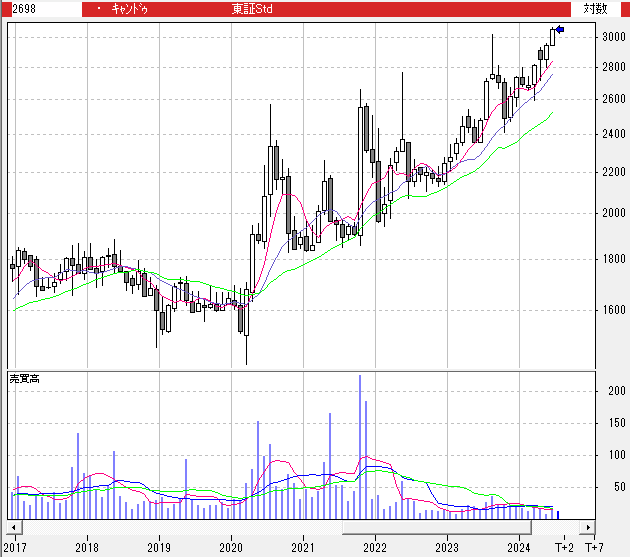

【2698】キャンドゥ

【2698】キャンドゥは、100円ショップ「キャンドゥ」を展開しているイオン系の100均大手です。

【2698】キャンドゥの月足チャート

キャンドゥの株価は、セリアとは逆に上昇していますが、出来高は少なく取引がしづらい銘柄です。

【2735】ワッツ

【2735】ワッツは、100円ショップ「ワッツ」「meets.」「シルク」などを展開する100円均一大手です。

【2735】ワッツの月足チャート

ワッツの株価は、超円安となっている2022年以降は厳しい状況が続いています。

円高メリット関連銘柄の重要セクターとして100均大手3銘柄を見てきましたが、100均最大手の「ダイソー」を展開する大創産業は非上場企業となっています。

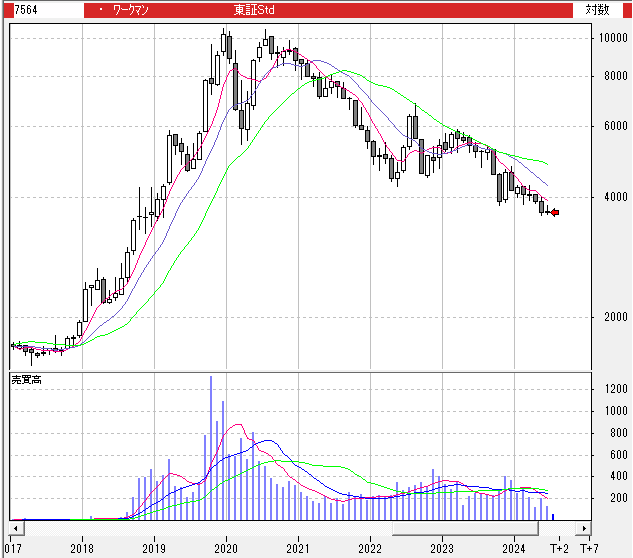

【7564】ワークマン

【7564】ワークマンは、作業服の専門チェーン「ワークマン」を展開するアパレル企業です。

同社は、円高で輸入コストが削減できるため、円高メリット関連銘柄に位置付けられています。

なお、アパレル大手でも、「ユニクロ」を展開するファーストリテイリングは海外売上高比率が高いため円安メリット銘柄となりますが、「ワークマン」はほぼ国内展開であるため円高メリット銘柄となります。

【7564】ワークマンの月足チャート

ワークマンの株価は、2020年までは長らく上昇し続けていましたが、超円安の影響もあってか近年は厳しい展開が続いています。

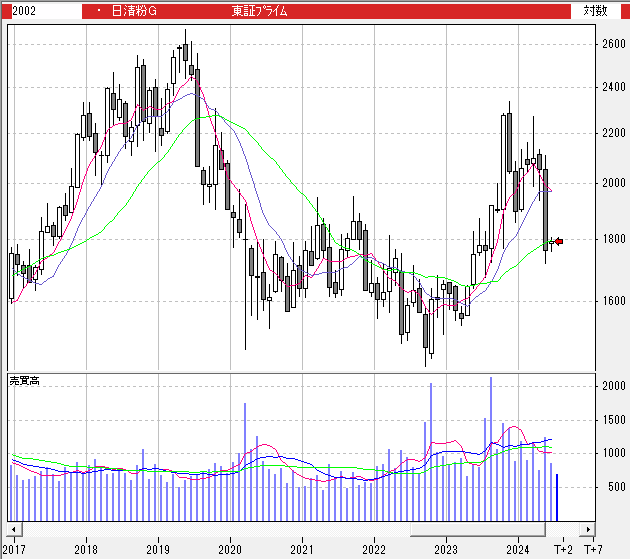

【2002】日清製粉グループ本社

【2002】日清製粉グループ本社は、製粉最大手です。

製粉やパルプなどは、円高になると原材料費コストの削減となるため、円高メリットセクターに位置付けられます。

【2002】日清製粉グループ本社の月足チャート

日清製粉グループ本社の株価は、2022年以降の円安でそこまで売られてはいません。

製粉やパルプなどは円高メリットセクターに位置付けられるものの、そもそもの動きが小さいディフェンシブ寄りのセクターであることもあり、あまり大きな値動きにはなっていません。

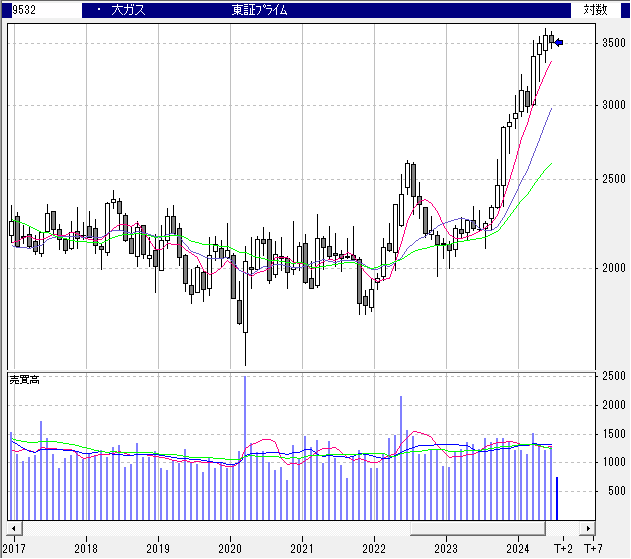

【9532】大阪ガス

【9532】大阪ガスは、京都を地盤とする西日本のガス大手です。

ガスや電力といったエネルギーセクターも、円高になるとLNGや石炭などの原材料費調達コストが下がります。

【9532】大阪ガスの月足チャート

大阪ガスの株価は、2023年から上がり続けています。

電力株も同様に上昇しており、エネルギーセクターは、ウクライナや中東情勢、原発再稼働や脱炭素など、為替以外にもさまざまな要因で動くため、純粋な円高メリット関連銘柄とは言いづらいです。

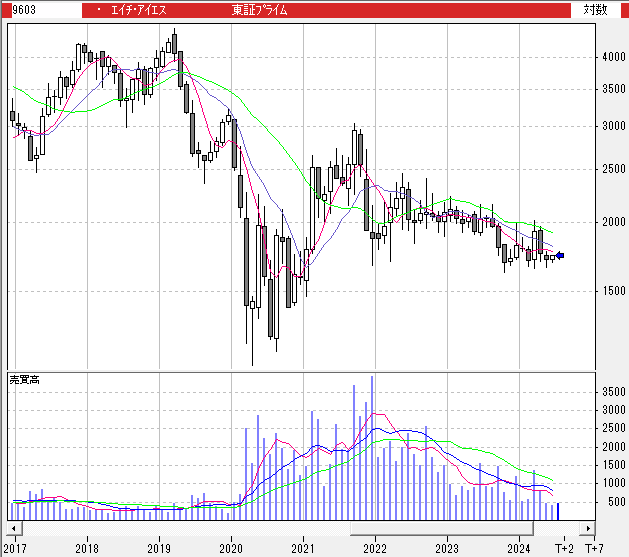

【9603】エイチ・アイエス

【9603】エイチ・アイエスは、個人向け海外旅行に強い大手旅行会社です。

円高になると、海外旅行が増えると期待されるため、円高メリット関連銘柄に位置付けられる銘柄の一つです。

【9603】エイチ・アイエスの月足チャート

エイチ・アイエスは新型コロナで最も大きな打撃を受けた銘柄の一つで、「Go To Travel」では一時上げたものの、新型コロナ前の株価水準をまだ回復できていません。

まとめ

この記事では、円高メリット関連銘柄の特徴や2022年以降の超円安の背景や今後の見通しについて解説した上で、おすすめの円高メリット関連銘柄について紹介してきました。

円高メリット関連銘柄は、円安デメリット関連銘柄でもあるため、2022年以降の急激な円安は逆風になってきた銘柄が少なくありません。

【9843】ニトリホールディングスや【3038】神戸物産、【7453】良品計画といった成長性のある円高メリット関連銘柄は株価を戻してきており、円高になったら一段高も期待できます。

100均大手の【2782】セリアや【7564】ワークマンなどは、円安で厳しい値動きとなっていますが、円高になれば大反発になってもおかしくありません。

日米金利差などを背景にした急激な円安は続いていますが、米国利下げや日銀の追加利上げなどで日米金利差が縮小して、円安が逆回転しても不思議ではない状況です。

日銀・FRBの金融政策の動向や為替相場に注目するとともに、円高メリット関連銘柄を押さえておくようにしましょう。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。