紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

もしあなたが、これから新規に上場する銘柄を入手し、株価が2倍、3倍になる可能性があるとしたら、やってみたいと思いませんか?

ここ数年、IPO(新規公開株)はとても好調で、公募価格(投資家に販売される価格)の何倍にもなっているのですが、新規公開株を手に入れるためにはまず証券会社に申し込み、抽選に当選しなければ手に入りません。

そこで今回の記事では、IPO(新規公開株)とは?というところからメリット、デメリット、SBI証券での申し込みなど、これからIPO(新規公開株)を始めたい株初心者の方にわかりやすくお伝えしたいと思います。

今回紹介するIPO(新規公開株)投資法で、リスク(損失)は最小限に留めながら、公募価格で入手した株を2倍、3倍以上の利益をゲットしていただきたいと思います。

- IPOとはなにかがわかる

- IPOの申し込み方がわかる

- IPOのメリット・デメリットがわかる

IPO(新規公開株)ってどんな株?

※上場とは…投資家が企業の株式の売買ができるようになること。

『これから株式投資を始める株初心者のための完全スタートガイド』

IPOとは『新規公開株』のことで、これから株式市場に新しく上場する銘柄の株式を差します。

IPOを使った投資法とは、投資家がこのIPOを上場前に購入し、上場後についた最初の値段で売却して、その差額で利益を得る、というもの。

上場前の株の値段を『公募価格』と言い、 上場後の最初に付ける値段を『初値』といいます。

公募価格が1,000円、初値6,000円だった場合

6,000円 - 1,000円 = 1株 5,000円の利益

となるので、100株保有だと

5,000円 × 100株 = 50万円の利益

を取得することができます。

(手数料や税金を考慮しても40万円以上の利益)

銘柄にもよりますが、比較的安い資金でも購入が可能です。

2017年のIPO株を実際に見てみましょう。

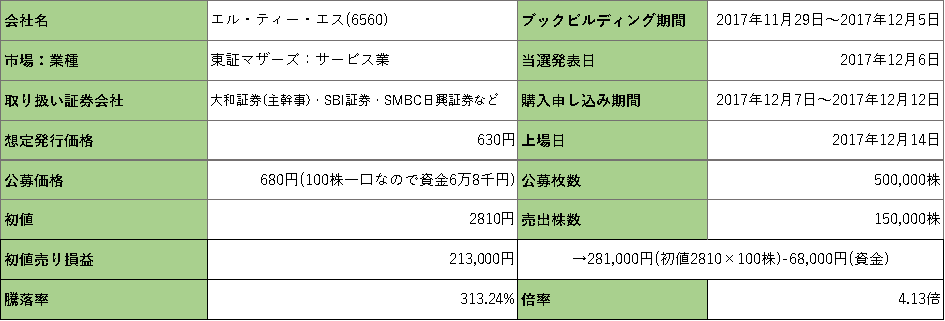

以下は2017年12月14日上場の「エル・ティー・エス(6560)」のチャートです。

「エル・ティー・エス(6560)」では約7万円の資金で約20万円の利益となりました。

公募価格からピーク時で、ナント!4.13倍の利益もの利益になりました。

もう一つ、見てみましょう

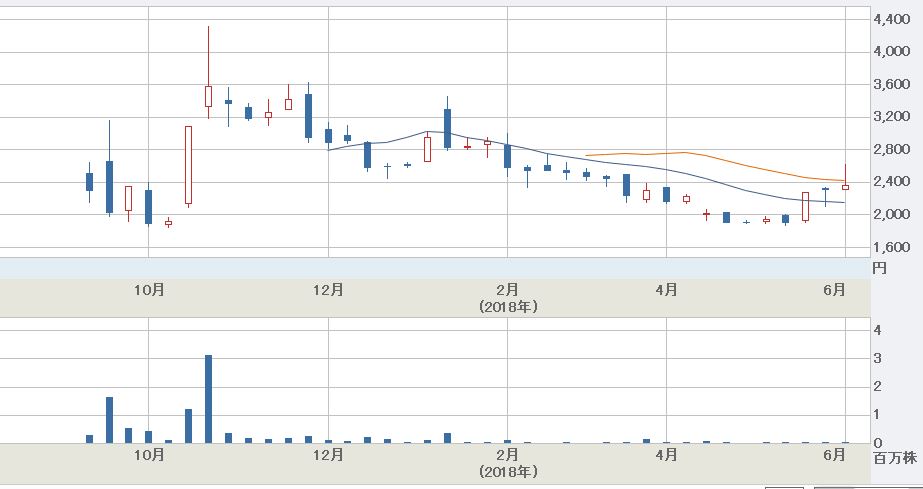

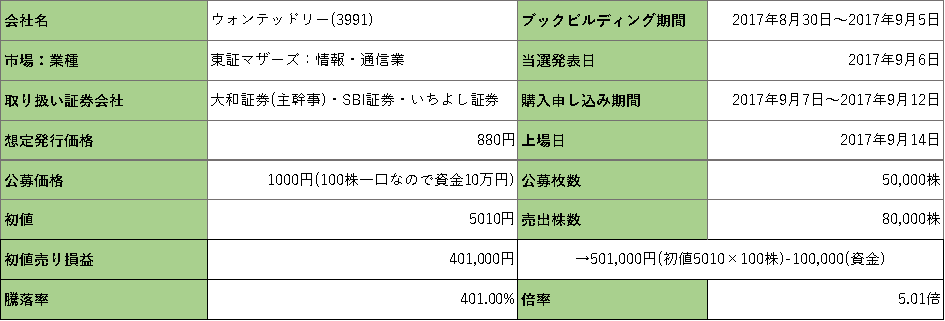

2017年9月14日上場の「ウォンテッドリー(3991)」のチャートです。

ウォンテッドリーでは、10万円の資金で約40万円の利益となっています。

公募価格からピーク時で、ナント!5.01倍の利益もの利益になりました。

このように、IPO(新規公開株)投資法では、普通ではありえないような利益を短期間で得られる可能性がとても高いのです。

IPOは株初心者でも高い確率で利益が狙える

一般的に、上場前から注目の高い企業の株(銘柄)は人気が出ることから、公募価格で入手すれば、それだけ大きな利益が期待できると思います。

実際の取引では利益が100万円以上になった銘柄もあり、過去2003年に売り出された『カカクコム(2371)』では300万円もの利益が出たこともありました。

市場の環境にもよりますが、IPO(新規公開株)投資が成功する確率は極めて高い傾向にあるのは事実です。

公募価格で購入し、初値で売却という単純な作業でこれほどの大きな利益が期待できるのがIPOの最大の魅力であり、人気の理由です。

「まだチャートの分析に自信がない」「勉強時間がなかなか確保できない」といった普通の取引経験がない初心者や、チャートをチェックする時間的余裕のない方でも、証券会社に申し込むことで大きな利益が狙える投資法なんです。

IPOは抽選で購入できるかが決まる…!

実は、IPO(新規公開株)は、いつでも誰でも好きなタイミングで購入できる、というわけではありません。IPO(新規公開株)の購入は証券会社の抽選によって決まります。

証券会社のホームページで、IPOの申し込み期間(ブックビルディング)中に抽選に申し込み、当選すれば株が購入できる、という流れです。

2017年は84件、2016年は92件のIPO上場数がありましたが、2018年もすでに27件がIPO上場しています。

1年のなかでは3月・6月・9月・12月に上場する企業が多いようです。

IPOの抽選は何回でも応募できる!SBI証券の「IPOチャレンジポイント」がおすすめ

当選しても落選しても、誰でも何回でも応募することができます。 また、抽選に落選しただけで資金が減ることはないので、積極的に何回でも応募していきましょう!

SBI証券では、落選した場合にポイントが貯まる「IPOチャレンジポイント」があり、多く貯めると誰でも必ず当選する(割り当てられる)というお得なシステムを採用しています。

⇒『SBI証券 IPOチャレンジポイント』公式ホームページへ

【ポイント】

- IPOは原則、初値で売却する

- 抽選に申し込み、当選しなければ投資の機会が得られない!

IPO(新規公開株)「公募割れ」しやすい銘柄の共通点を知っておこう

かなりの高確率で成功しやすいIPO(新規公開株)投資法でも、損をしてしまうことがあります。それが『公募割れ』です。

これは公募価格より、初値が安く決まってしまうことを言います。

例えば、公募価格1,000円の株が初値500円だった場合→差額500円の損失となり、100株保有だと5万円を失ってしまう。といったパターンです。

できれば「公募割れ」によって、せっかく抽選で新規公開株を手に入れても、損をしてしまってはガッカリしますね。

そこで過去の事例から「公募割れしやすいパターン」をまとめてみました。

あくまでも参考ですが、以下のパターンを頭に入れておき、「公募割れのリスク」を避けるようにしてください。

公募株数に比べて『売り出し株』数が多い銘柄

⇒事業拡大のための資金調達が目的ではなく、創業者などの株主の個人的な利益目的であるとみられるため

仮条件の上限で公募価格が決まっていない

⇒人気がない銘柄と判断できる

東証一部・二部に上場する企業

⇒IPOに投資する目的となる「これからの成長性が期待できる」というより既に業績が安定している企業が多い

再上場の企業(上場廃止を経験している)

⇒一度上場して失敗している企業ということで、投資家の期待が集まりにくい

このように「公募割れ」になる可能性のあるIPO(新規公開株)には、このような共通点があることを知っておくことでリスクを避けることが可能になります。

ここで注意しておきたいのが、「人気がない銘柄ほど当選しやすい」 ということ!

ライバルが少ない分、当たりやすくなるんですね。

IPOではこの公募割れしそうな銘柄を避けることがひとつ大事なポイントになります。

IPO(新規公開株)の『スケジュール』を知っておこう

スケジュールというのは、企業が証券取引所に上場の承認をされてから、実際に市場に上場するまでの流れです。

IPOに参加する場合、ブックビルディング期間内に申し込みが必要になります。

- 上場承認

各証券取引所のホームページで公開されます。(だいたい15時半~16時頃)

↓ - 仮条件の決定

1000円~1500円という形で設定される。この価格内でブックビルディングに申し込む。

↓ - ブックビルディング開始

IPO抽選の申込期間。仮条件の範囲内で何株買いたいかを提示する。ここでの投資家の意見を参考に公募価格が決定される。

↓ - 公募価格決定

※ここで仮条件の上限(上記でいうなら1500円)で価格が決定しなかった銘柄は公募割れの可能性が高くなる

↓ - 抽選・申込・払込

当選の場合は購入手続きが必要

↓ - 上場 価格が付きはじめます。

上記のようなスケジュールになります。

上場日当日は、多くの投資家が「買い」に入ることが多くなるため、「買い気配」で値段が付くまで株価は上がります。また「初値」については基本的に値幅制限はありませんので、売り買い同数になったときにはじめて「初値」が付くことになります。

上場承認があったら確認しておきたい項目

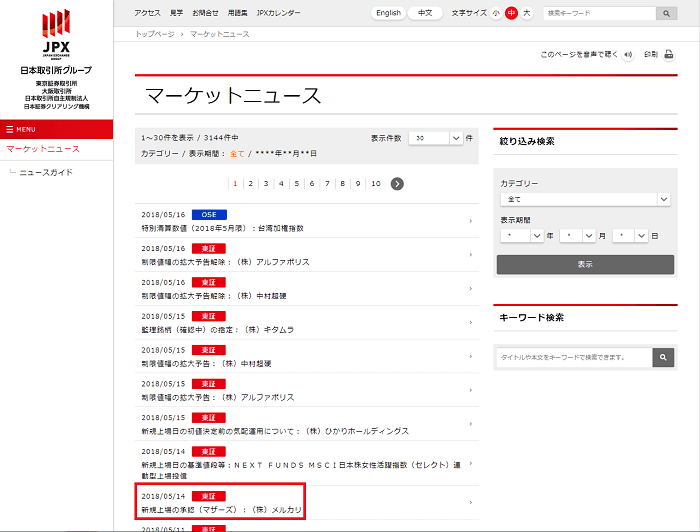

企業が上場を申し込み、証券取引所の審査に合格すれば、上場が承認されたとして発表があります。各証券取引所のホームページ(以下は日本取引所グループのサイト、MENUのマーケットニュース欄)で公開されるので、そこで確認することができます。(だいたい15時半~16時頃)

まず上場承認の発表をみたら、以下の項目を調べましょう。

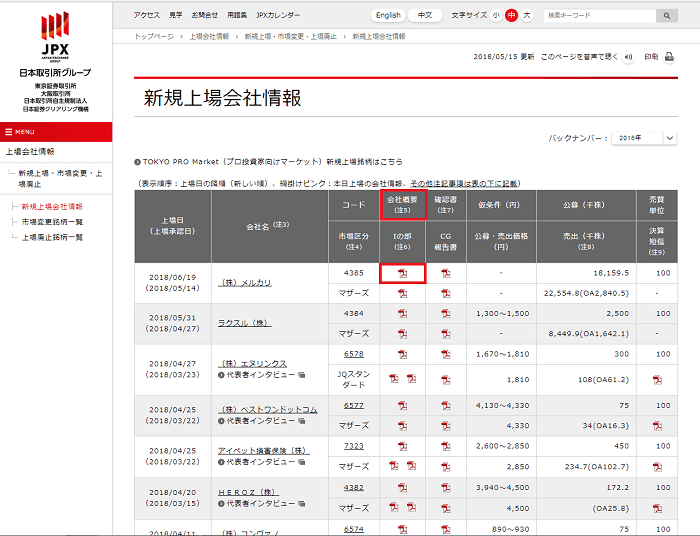

日本取引所グループホームページ「新規上場会社情報(会社概要をクリック)」で確認することができます。

- 上場日

- ブックビルディング期間(抽選申込期間)

- 公募株数/売出株数…公募株数は資金調達する目的の株のこと。

売出株数は創業者など既存株主の益出しのための株のこと。

(売り出しのみ、また割合が多い銘柄は公募割れの可能性がある!) - 上場する市場はどこか?

- 主幹事の証券会社はどこか?…主幹事とは、IPOが売り出される複数の証券会社の中で、最も多くIPO株数を持つので、当選の確率も高くなります。

このように1年にIPO(新規公開株)される企業はかなりたくさんありますので、とにかく抽選で当選するまで何度も申し込むことが、IPO(新規公開株)投資法の必勝法です。

IPOディスカウントとは?

企業は、上場することで自社を飛躍的に成長させる場を得ることができます。IPOは企業にとってその最初のステップであり、重要な資金調達源です。

なので発行する株式はすべてを売り切り、予定通りの資金を確保したい、というわけですね。

IPOはその企業の本来の価値・株価より、20~40%安く(ディスカウントして)設定します。そうすることで、よりたくさんの投資家に購入してもらうことを目的としています。

IPO(新規公開株)投資法のメリット・デメリット

では最後に、IPO(新規公開株)投資法のメリットとデメリットを確認しておきましょう!

IPO(新規公開株)投資法のメリット

- 公募価格で買い、初値で売却と、しくみが単純

- チャートがわからなくても大丈夫!

- 口座開設すればネット上で簡単に申し込みができる

- 初心者でも大きな利益が期待できる

- 基本的なことを抑えておけば、リスクも避けられる

IPO(新規公開株)投資法のデメリット

- 当選しないと株を購入することができない

- 初値が公募割れをしてしまう場合がある (しかし、公募割れの可能性のある銘柄はある程度避けることが可能!)

- 初値で売却し忘れると株価急落の可能性がある

IPOとはどういったものかをしっかり理解できれば、デメリットは回避・対処することが可能です。

まとめ

IPO(新規公開株)投資法は、難しいチャート分析、企業のファンダメンタルズ分析はそれほど重要ではありません。

「公募割れ」しそうな銘柄を、できるだけ避けながら証券会社にひたすら抽選の申し込みをし、当選したら上場後に株価が急騰したところを狙って利益確定を行う投資法です。

当選すれば買値の2倍、3倍以上になる可能性のある“夢の投資法”なのです。

申し込む証券会社も1社だけではなく、複数の証券会社で申し込みが可能なので、どんどんチャレンジしていただきたいと思います。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。