紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

「投資の教養」の紫垣英昭です。

あなたは“損切り”という言葉を聞いて、どんな印象をお持ちでしょうか?

- 「損切りはやらなければいけないと思うけど、なかなかできない」

- 「損切りをすれば、お金が無くなるイメージあるので抵抗がある」

だいたい、このように思われる方が多いことでしょう。

また一方では以下の様な方もいると思います。

「損切りはやっている。でもいつも損切りになってしまうから、どんどんお金が減っていく・・・」

実は最近、このような体験をしている個人投資家がとても多いのです。

このことを俗に“損切り貧乏”と呼ばれています。

「買い」だと思って買ったけど株価は下がり、「空売り」をしては思ったように下がらず、逆に株価が上がってしまう・・・。

こういうことを繰り返すため、お金がどんどん減っていく状況が度重なることから、“損切り貧乏”という言葉が定着しているようですね。

「損切りって大事っていうけど、実際は損切りしない方が良いのでは?」とい思っている方が少なからずいるようですが、そんなことは絶対にありません。

これは断言しておきます。

なぜなら“損切り貧乏”は、単純なエントリーミスや、売買戦略の不完全さ、また資金マネジメントのミスから発生しているからで、本来でいう“損切り”とは全く論点が異なるからです。

今回の記事では、実際に僕がリアルトレード動画で損切りしている様子もご覧いただけますので、ぜひ参考にして頂ければと思います。

- 損切りをするメリットがわかる

- リアルトレードで損切りの仕方を学べる

- 損切りをしながら利益を上げ続ける具体的な方法を学べる

“損切り”は、将来の資産を増加させるテクニックである!

あなたはすでに体感として理解しているかもしれませんが、あらためて“損切り”の重要性について触れていきたいと思います。

何度も聞いたことがある話しかもしれません。

しかし、聞いたことがあったとしても、それを上手く活用できていないとしたら何の意味もありません。

よって「行動できるレベル」まで落とし込めるよう何度でも繰り返し読んでいただきたいと思います。

“損切り”とは、あなたを守る“命綱”である!

このことに反論の余地はないとないと思いますが、「何で損切りをしなくてはならないのか?」という答えは、「あなたを守る“命綱”である」ということ以外にありません。

僕はこの世界で、30年近く現場の第一線で、バブル相場からその崩壊までをしっかりこの目で見てきました。

またそんな相場で実際に売買をしてきましたし、証券会社に勤務していたことから考えれば、おそらく2万人以上の個人投資家の売買を見てきました。

そのほとんどは大事な資金を吹き飛ばしています。

では何で資金を吹き飛ばしているのかといえば“答えはカンタン”です。

相場が大きく下落しているにもかかわらず、「損切りをしなかった」からです。

もっといえば、「リスク管理」を考えることなく、「持っていれば上がる」といった自分に都合の良い解釈で含み損を拡大させ、最終的には損失を確定せざるを得なくなって、必要以上に資金を失ったからです。

つまり「損切りは、あなたを守る“唯一の命綱”」なのです。

このことを今一度、しっかり見つめていただきたいと思います。

利益を上げ続けている人と、そうでない人との“違い”とは

では、株式投資(先物やFXも同様)で、しっかり利益を積み上げている個人投資家は、どんな売買をしているのでしょうか?

それは「ルールに則って、リスク管理を実行し、売買している」個人投資家です。

特に「リスク管理」は重要です。「資金管理」「マネー・マネジメント」とも呼ばれています。

僕たち「プロ投資家」の間では、「利益の源泉の80%は、資金管理によって生まれる」というのが共通の認識です。

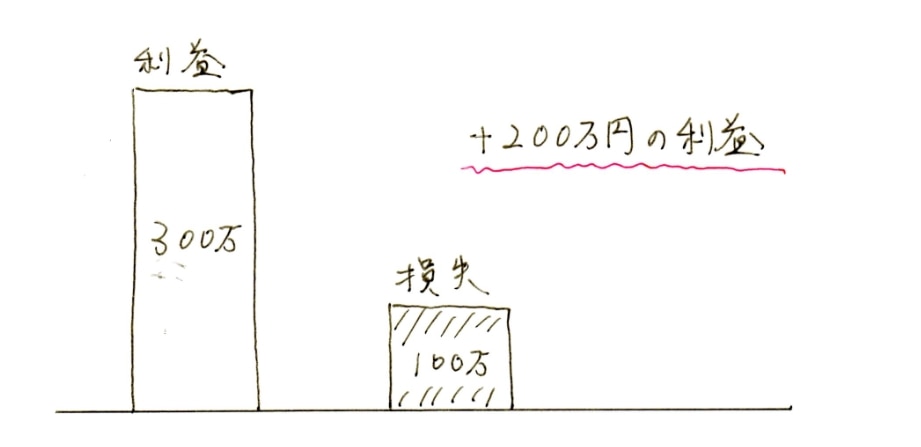

では、「資金管理」ができている投資家と、そうでない投資家の収支状況は、どんな違いがあるかをお伝えします。

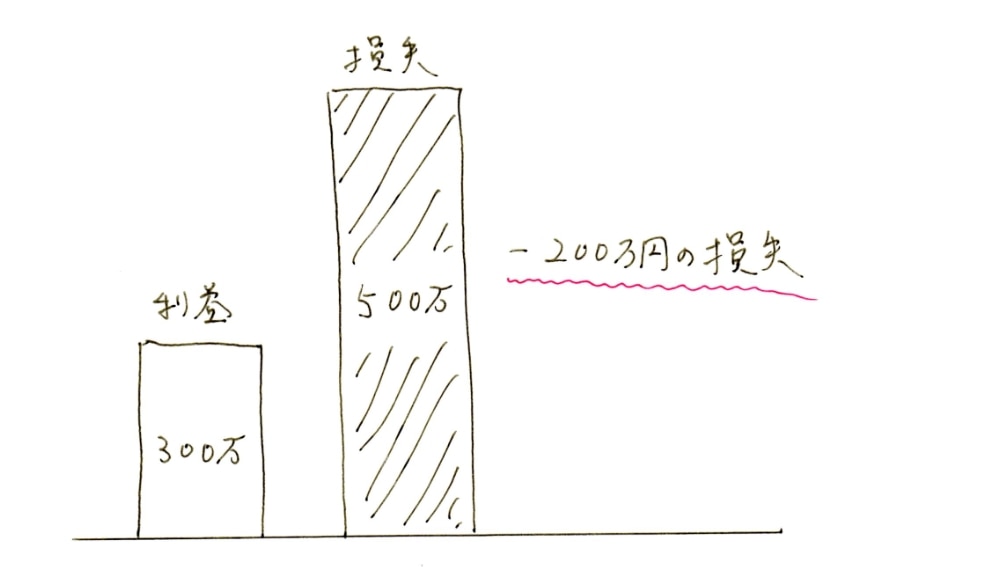

下記の例では、ある一定期間の「総利益」が、300万円だったと仮定しています。

【資金管理ができている個人投資家】

【資金管理ができていない個人投資家】

このように、一定期間同じ300万円の利益を上げたとしても、被る損失がそれを上回る場合、当たり前ですが、収支はマイナスということになるのです。

つまり、確実に利益を積み上げている個人投資家はどういう人かといえば、リスク管理をしっかり行い、必要以上に損失を広げることなく、こまめに「損切り」を実行し、総損失額を最小限に食い止めている投資家なのです。

損をし続けている個人投資家は、せっかくの利益を自分勝手な思惑で損切りを遅らせたことで、必要以上に損失を被った投資家なのです。

このことは、歴史が証明している事実です。

損切りの目安を明確にするだけで知らないうちにお金が儲かる秘密とは

も、あわせて読んでいただければ、その意味が良くわかると思います。

“損切り貧乏”は、ただ売買がヘタなだけ

大事なことなので、何度も申し上げますが、投資で利益を上げ続けるためには、必要以上に損失額を膨らませさせないためにも、こまめに“損切り”をする必要があります。

売買スタイルがどうであれ、これは徹底しなくてはなりません。

冒頭、「いつも損切りになってしまうから、どんどんお金が減っていく・・・」ということを、“損切り貧乏”と呼ばれていることをお伝えしました。

「紫垣さん、アンタは、こまめに“損切り”をする必要がありますというけど、毎回、損切りになったらどうするの?」なんて声が聞こえてきそうですね。

ハッキリ言いますが、10回売買して、10回とも損切りになるという人は、確率論からいって、ほとんどいないと思います。

仮にいたとしたら、それは単純に“売買が下手”というだけであって、本来意味するところの“損切り”とはまったく別の話になります。

しかし普通に考えて、相場の世界は「売り」「買い」の二通りしかありません。

よって数多くやっていれば「大数の法則」が働き、成功確率は限りなく50%に集約されます。

(注:「大数の法則」とは、コイン投げにように裏表の2つの結果をで、数多く行えば確率は2分の1(50%)に近づくという理論)

仮に、勝率50%なら当然、利益を多く、損失を少なくしなければプラスになることはありません。

よって、損失は限りなく少ない金額に抑えておかなくてはならないのです。

損切りができない投資家の6つの大罪

では次に、個人投資家が犯しがちな「損切りに対する間違い」についてお伝えしていきたいと思います。

6つの大罪と名付けましたが、これまで2万人以上の個人投資家がよく犯してしまうパターンを6つに分けて解説していきたいと思います。

すでに株式投資を始めていらっしゃる方は、いくつか経験しているはずです。

もちろん僕自身、嫌というほど何度も経験していることばかりです。

「お金を失くしたくない」と考えてしまう

通常、一般投資家が株を買うとき、株価は上昇トレンドを形成していることがほとんどです。

これは先物取引や、FX取引でも同様です。

理由はカンタンです。

株価が上昇している過程では、「先行き株価は上がるだろう」という投資家心理になりやすく、さらに高いところを買うことに心理的抵抗が低くなるからです。

逆に、株価が下げているとき、「もっと下がるかも知れない」という投資家心理がはたらき、「下げているとき、怖くて買えない」という心理になってしまいます。

「安く買って、高く売る」のが、相場の大原則。

しかしながら実際は「高く買って、安く売る」というパターンを繰り返しているのです。

当然、高いところで買えば株価の反転から“含み損”に陥りやすくなりますし、株価の高値のピークでは、多くの個人投資家が群がるため、その直後に急落することは良く起こります。

含み損に陥った直後、個人投資家は「今、損切りしたら、お金を失ってしまう」という心理状況に陥ります。

「望みが薄い」となんとなく感じながらも、かすかな望みを信じて保有し続けます。

しかし“淡い期待”を裏切るかのように、株価はどんどん下がってしまう・・・。

このようなケースでは、ほとんど助かることはありません。

確かにお金を失うことになりますが、放っておけばもっと大きな金額を失う可能性が高まるのです。

もしあなたが、このようなパターンに遭遇したとき、さっさと損を切った方が、経済的にも心理的にも改善する確率が高まるということをぜひ覚えておいてください。

「もう少し持てば回復する」と考えてしまう

「含み損」に陥った個人投資家は、必ずといって良いほどこの心理状況に陥ります。

ではいったい、いつまで待つのでしょうか?

その明確なプランは存在するのでしょうか?

これらの質問に明確な答えを持っていないなら、あきらめた方が無難です。

バブルが崩壊した直後、株や不動産に手を出した投資家や金融機関は“呪文”のように「もう少し持てば回復する」と言い続けていました。

その結果は、ご存知の通りです。

「もう少し持てば回復する」と考えた時点で勝負は負けなのです。

ぜひ、以下の記事も読んでみてください。

「自分の銘柄選択は間違っていない」と考えてしまう

誰しも、株式を売買するとき、それなりの根拠と自信を持って売買しています。

しかしその根拠と自信が、ときに大きな損失を招くことが起こるのが相場の世界です。

特に自信を持ってエントリーした銘柄は、心理的に固執しがちになってしまい、なかなか手放すことが難しくなり、含み損を拡大させる結果を招きがちです。

はじめから損をしようと思って売買する人はいません。

何かしらの自信があるから売買するのです。

しかし、自信を持ち過ぎるのは良くありません。

やはり“ネガティブ・シナリオ”も持っておくべきなのです。

「自分の銘柄選択は間違っていない」と固執しないようにすべきなのです。

「オススメ情報」を無条件で信用してしまう

株をやっていると、必ず遭遇するのが「この株は上がるのが確実です!」といった情報です。

ネット上では、

- 片手間で数百万儲かるますよ・・・

- 楽して儲かりますよ・・・

- 勝率9割です・・・

などど、確たる根拠も実績もないのに、自分の商品を煽って販売しようとする人が後を絶ちません。

投資顧問会社は、「特別な情報がある」と、高額な会費を取り、証券会社の営業マンは、高値で顧客に株を買ってもらい、挙句の果てに、両者とも、大半の顧客に大損させています。

これは、私が勝手に言っていることではありません。

多くの個人投資家なら一度はこのようなことを経験し、今だに、このようにして“大損”をする個人投資家が後を絶ちません。

僕はこのブログや、“無料の通信講座”を通して、このような現状を少しでも変えることができれば、私がこの世に存在する“意味がある”と思っています。

でも僕は、投資顧問会社や、証券会社だけが悪いのではなく、個人投資家側にも当然、責任があると思っています。

それは何かといえば・・・

“自分の頭で考えることを放棄している”ということです。

自分の頭で考えていないため、利益を確定するときも、損切りをするときも、“他人任せ”で、『自分の頭で考える』という行動を起こしません。

つまり“他人に依存”しているわけです。

『他人に依存する』=『自分の頭で考えない』という図式が成り立つわけですから、その『情報』と、それに基づいたポジションは、その投資家の“管理下”にはありません。

つまり、売買をしている投資家本人は、『売買に関わる全てのリスクを負いながら、自身のコントロール下にはない。』というおかしな現象が起きるのです。

なぜ、すべてのリスクを負っておきながら、自ら判断が下せなくなるのか??

これは、情報の出し手と、受け手の間で良く起こることです。

情報の受け手からすると「儲けさせてもらえる」という心理が働きます。

この心理が働いた時点で、投資家の立場は、一気に弱くなります。

で、そのポジションが含み損になってしまえば、さらに投資家の立場は弱くなってしまいます。

本当なら、文句のひとつも言ってやりたくなるはずですが、立場が弱くなっているため、相手に強く言えなくなります。

投資家側に「儲けさせてもらえる」という心理が刷り込まれているので、「相手の機嫌を損ねると儲けさせてもらえなくなるんじゃないか」と、『恐怖心』にも似た心理状態に陥るのです。

そして、ほとんどのケースで、そのポジションは、大損させられて終わります。

つまり・・・

いくら“ノウハウ”を追い求めても、他人から“情報”を得ようとも、それを使う側に、“基礎”がなければ、そういったものは、単なる“毒”にしかならないということなのです。

だから今読んで頂いているブログや、下記の無料通信講座では“徹底的に投資の基本的なスキル”をお伝えしているのです。

↓

http://www.toushi-ryugi.jp/lp/

一人の投資家として力を持てば、他人に決定権を握られることはありません。

利益確定、損切など、売買行動を他人に縛られないようにすることが重要です。

何かに依存したり、縛られたりしてしまうことが、もっとも『危険』だからです。

なぜなら、すべてのリスクを負うのは、投資家本人だからです。

上手くいっている投資家は、ほぼ100%、自分の頭で考え、売買判断を行っています。

結局、「情報をカネで買う」行為の“裏”には、「楽して儲けたい」という心理が“同居”しているわけですが、投資の世界は、楽して儲けられるほど、甘い世界ではありません。

なので絶対に『胡散臭い情報』には、近づいてはいけません。

“あなた”という投資家をコントロールできるのは、“あなた自身”しか存在しません。

“命”を他人に預けてはならない!ということをどうか、忘れないでください。

「ヤバい!」と思っていても、見ぬフリをしてしまう

含み損を負って、なかなかそれが解消できないとき、個人投資家はみんな「ヤバイ!」と思っています。

「ヤバイ!」と思うだけなら良いのですが、どんどん損失が拡大するにつれて、その状況がどんどん辛くなり、しまいには“現実逃避”から、“見ぬフリ”をする個人投資家が後を絶ちません。

こうなったら、もう勝負は終わりです。状況が好転することはありません。

どんなに辛い状況におかれたとしても、絶対に“現実逃避”はNGです。

現実をそのまま受け入れることができないのなら、株式投資はやらない方が身のためです。

「含み損」を正当化させるための材料を集めてしまう

人間は常に“心のよりどころ”を求める生き物なのかもしれません。

「含み損」がかさんでくると、それを正当化させるための“材料集め”をすることが良く起こります。

たとえばこんな感じです。

「A社株」を持っていて含み損がかさんでくると、決まって「ヤフーファイナンス」の掲示板や、その他「A社株」に関する見通しのニュースなどを探します。

そして、株価にマイナスなコメントやニュースは耳に入れず、株価にプラスになるコメントやニュースばかりに耳を傾け、「A社株」を保有することを正当化し、自分自身を納得させようとするのです。

これば、“ハダカの王様”も同然です。

気付いたときには「悪いニュース」ばかりになり、「A社株」を持っていることさえ許されない感覚に陥ることになります。

このような行動を取りはじめたら、すぐさま「損切り」をしなくてはなりません。それが今、あなたを守るために必要な行動だからです!

リアルトレード動画で見る、具体的な損切り方法

あなたは他人が損切りをする場面を観たことがありますか?

「そんな機会はありません」という方がほとんどではないでしょうか?

ではせっかくなので、僕が「損切り」を実際にしている動画があるのでぜひご覧ください。

僕がなんで「損をしているところ」を観てほしいかといえば、「損切り」自体、それほど難しいことではないということを理解して欲しいからです。

損切りをするのに、理由なんか必要ありません。

必要なのは、あなたの「資金を守るために行動する」という“強いい意思”だけなのです。

“損切り貧乏”から脱出する「利益を上げ続ける損切り」の具体的な5つの手法

これまで「損切り」について、いろんな角度からお話をしてきましたが、ではいよいよ“損切り貧乏”にならないためには、どうすれば良いのかということをお伝えしたいと思います。

これからお話する「利益を上げ続ける損切りの具体的手法」は、僕が実際の売買で使っている損切り手法であり利益を上げ続けている手法です。

総投資資金から、最大許容損失額を算出する

「利益を上げ続ける損切り」を実現するにははじめに、「総資金」から最大許容損失額を割り出す必要があります。

ここで疑問になるのが「いくらが損失許容額なのか?」ということです。

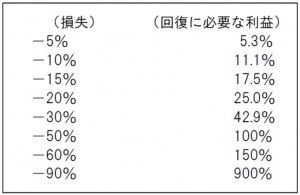

それを明確にしたのが、

です。

この表を見ていただければ一目瞭然で、「総資金」からマイナス50%になってしまえば、元本を回復するのに“100%”の収益が必要になってしまい、プラスにもっていくためにはかなり無理が生じます。

現実的に考えれば、「総資金」の20%が最大許容損失の限度というのが私の考えです。

仮に総資金が100万円なら、何回か売買して25万円を超えた段階で一度、取引は中止すべきでしょう。

一回の売買で取れる“最大リスク”はいくらなのか計算する

では1回の売買で取れる“最大リスク”はいくらなのでしょうか?

これも表を見ればお分かりのように、1回の売買で取れる“最大リスク”は「総資金」の5%までです。

なぜなら、元本回復までリスクとほぼ同率のパーセンテージだからです。

投資マニュアル本で、「買い値から10%下がったら損切りしましょう」といった記述をよく目にしますが、僕の経験上、“10%”はリスクの取り過ぎと言わざるを得ません。

マイナス10%の場合、元本回復まで、プラス11%が必要だからです。

よって数学的にも1回の売買で取れる“最大リスク”は、5%が限度なのです。

ただ、あくまで「マイナス5%が限度」ということであり、それより少なければ少ないほど実際の売買では有利に働くことは言うまでもありません。

僕が実際の売買で損切りする場合、総資金の2%未満を基本ルールにしています。

プロはそれくらい、タイトに厳しくリスク管理を行っているのです。

ただ経験の浅い初心者だと“2%”は少し難しいかも知れないので、総資金の5%までを当面の最大リスクとしてやってみてはいかがでしょうか。

最大損失額は、株数で調整する

あなたは株取引をするとき、取引する株数をどのような基準で決めているのでしょうか?

「10万円の利益が欲しいから、1000株で売買しようと思っているよ!」

このように多くの個人投資家は、「いくらの利益が欲しいからこのくらいの株数」という具合に、“利益の目線”から株数を決めているケースがほとんどです。

また株価チャートを使って損切りの位置を決める個人投資家も多くいらっしゃいます。

「この移動平均線を割り込んだら株価は下がるから、ここで損切りしよう」といった感じです。

しかしこの決め方は、必ずしも正しいとはいえません!

取引株数を決める時は必ず、リスク許容金額内で収まる株数にしなくてはなりません。

たとえば以下のような例は、リスクを取り過ぎています。

総資金 100万円

買い値 1000円×1000株=100万円(手数料含まず)

損切り 800円×1000株=80万円

100万円-80万円=マイナス20万円(総資金の20%)

先ほど、「1回の売買で取れる“最大リスク”は、5%が限度なのです。」とお伝えしました。

上記例では、総資金の20%なので、これでは資金はすぐにパンクしてしまいます。

では、どうすればよいのか? “取引株数で調整”すれば良いのです。

総資金100万円の5%以内の5万円で抑えたいなら、1000株を200株程度に少なくするのです。マイナス幅が200円なら、200株の取引きでマイナス4万円となります。これなら総資金の5%以内で収まります。

マイナス幅の金額が小さくなれば株数を増やすことができますし、マイナス幅が大きいなら株数を少なくしなくてはなりません。

つまり、1回の売買で最大損失金額以内で収まる株数で取引をするのです。

これが「資金管理からの株数の決め方」なのです。

金額で決めるケースも考える

含み損の金額で損切りを決める手法もあります。実際に僕の場合、この金額で決めることが多くあります。

「デイトレード」や「短期売買」で取引する場合、僕は「マイナス●●万円で切る」と初めから決めています。そして確実に損切りを実行します。

この場合も、総資金の2%未満を基本ルールにしています。

仮に総資金が100万円なら、マイナス2万円前後で損切りということです。

この金額で決めるやり方は、勝つ確信度が高ければ、損切りまでの価格を小さくして、ある程度まとまった株数で取引することが可能であり、思惑通りにいけば利益も大きくなります。しかし株数が多いということには変わりはありませんので、確実に損切りをしなければマイナス幅は大きくなります。

僕の投資スタイルは、短期売買やデイトレードが中心なので、大半を金額ベースで損切りを決めています。

しかし中長期でポジションを保有する場合は、かなり細かく分けてポジションを積み上げていくので、総資金の10%前後のリスク率で売買しています。

このあたりは、投資スタイルによって使い分けていくべきです。

当然ですが、最低限の投資の基礎、スキルが身についていることが前提になります。

“損切り貧乏”にならないためには、損失金額を極限まで小さくする

株式取引(先物やFXも同様)で、損失にならない取引手法は、この世には存在しません。

したがって、どんな手法を使っても損失リスクを排除することはできないのです。

しかし、損失金額を極限まで小さくすれば、1度のプラスの取引でひっくり返すことが可能になります。また1度の取引の損失額が小さければ、経済的、精神的ダメージもほとんどありません。

したがって“損切り貧乏”から脱出し、資金を増やし続けるには、1回の損失金額を極限まで小さくすることで実現可能になるのです。

まとめ

当然ですが、株取引の技術が上達してくれば、少しリスクを取る金額を大きくすることが可能になります。

事実、株取引で一気に資金が増えるとき、どんな人でも多少、踏み込んだリスクを取っているからです。

しかしまだ投資技術が未熟なうちは、極限まで損失許容額は小さくするべきです。

株取引や、FX取引でも同じですが、資金の増加曲線は、きれいな右45度になることはまずありません。最初のうちは、資金が増えたり減ったりの繰り返しなのです。

一番大切なことは、そんな繰り返しの状況で“投資を継続させること”なのです。

投資が継続できないなら、資金を増やすことはできません。

投資を継続させていれば、相場が大きな上昇トレンドに入った時、資金は一気に急増していくのです。

株取引で成功している個人投資家は、みんなこうやって売買しているのですから・・・。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。