紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

「新型コロナウイルスで世界経済は大きく落ち込むだろう」と、多くの経済学者やアナリストがと予測していますが、誰に予測されるまでもなく、ほとんどの人が実感していることでしょう。

しかし、新型コロナによる実体経済の落ち込みとは相反して、日経平均やNYダウは急速に反発しています。

企業業績に新型コロナ禍による実体経済の落ち込みが反映されるのはこれからであり、この株価上昇はファンダメンタル分析とは大きく乖離しているのは間違いありません。

今回は、新型コロナで日経平均やNYダウが大きく上がっている理由について有力な5つの仮説を徹底検証していきます。

- 新型コロナショックによる実体経済の悪化状況がわかる

- 新型コロナショックで実体経済の悪化しているにもかかわらずNYD、日経225はなぜ上がるのか

- コロナ禍でも株価が上がり続けている理由を5つの仮説から検証

新型コロナ下で日経平均・NYダウは大きく上がっている

新型コロナウイルスによって実体経済は急速に悪化していますが、株価は急反発しています。

新型コロナで実体経済は急速に悪化している

2020年の世界経済は新型コロナウイルスの影響で急速に悪化しています。

世界銀行は6月8日、2020年の世界経済の成長率は第二次世界大戦後で最も悪い年率-5.2%になるとの予測を発表しました。

ただ、この予測はあくまで2020年後半に新型コロナの影響が落ち着くことが前提であり、感染拡大が収まらず、金融市場の混乱などに発展すれば、2020年の成長率は-8%に急落し、2021年も+1%に留まるとしています。

世界経済の中心地であるアメリカ経済も大きな打撃を受けています。

アメリカは新型コロナの感染者・死者数ともに世界一多くなっており、黒人差別デモの広がりによる感染拡大や経済への打撃も懸念材料です。

アメリカの2020年1~3月のGDPは年率換算で-4.8%の下落となり、4月の失業率は世界恐慌以来最悪の14.7%にまで悪化しました。5月の失業率は13.3%と予想に反して改善しました。

しかし、新型コロナ前の水準からは程遠い数字なのは間違いなく、アメリカの2020年4~6月のGDP成長率は、最悪の場合には-30%超もあるとの見方が出ています。

アメリカ連邦準備制度理事会(FRB)のパウエル議長は、6月16日の議会上院で、新型コロナウイルスの感染拡大を封じ込めることが確信できるまでは、アメリカ経済の完全な回復は難しいと証言しました。

日本では新型コロナウイルスは収束に向かっており、緊急事態宣言も解除されましたが、世界の新型コロナ感染者数はむしろ加速しています。

2020年6月中旬時点では、感染の震源地はブラジルやインドなどの新興国に移っており、アメリカなど経済活動を再開した国でも感染拡大トレンドに戻りつつあります。

このことから、世界全体の1日あたりの新規感染者数が過去最多を更新する日も多くなっています。

新型コロナウイルスの影響で世界経済は急速に悪化しており、ワクチン・治療薬が開発されない限り、実体経済の回復が難しいことは間違いありません。

日経平均やNYダウは急速に反発している

新型コロナウイルスの影響で実体経済が急速に悪化しているのは間違いありませんが、実体経済とは逆に日経平均株価やNYダウは急反発しています。

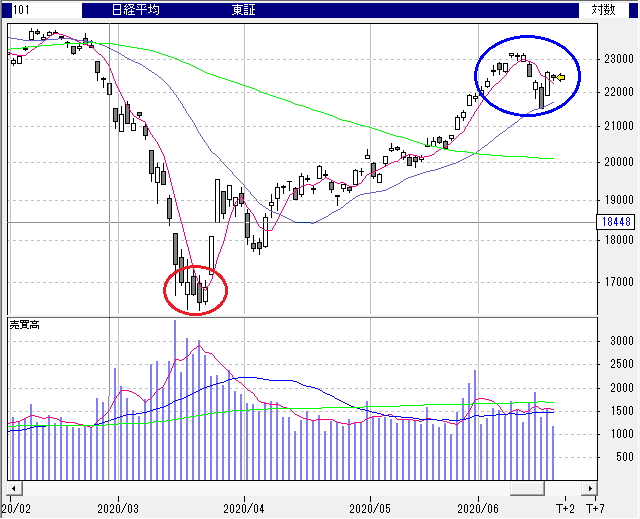

ここで、2020年の日経平均株価の日足チャートを見ていきましょう。

日経平均株価の日足チャート

日経平均株価は、2020年2月には23,000円台で推移していましたが、2月下旬からのコロナショックによって、3月中旬には16,000円台まで暴落(上図赤丸)。

コロナショックによって、世界の株式市場はリーマンショック級の暴落となりました。

しかし、3月中旬以降は3ヶ月に渡って反発が続いており、日経平均株価は6月8日には23,000円台を回復してしまいました(上図青丸)。

NYダウもほぼ同様の動きとなっており、新型コロナ前に付けていた高値を奪還する展開もあり得そうな勢いとなっています。

新型コロナによる実体経済のダメージを考えれば、株価と実体経済が大きく乖離していることは間違いありません。

今回は、「新型コロナ下において、なぜ株価は上がるのか?」について、現時点で考え得る5つの仮説について検証していきます。

仮説1:テレワークなどのデジタルトランスフォーメーション化が好感されている?

今回の新型コロナで社会に起こった最大の変化として、テレワークやオンライン教育、遠隔医療が広まったことが挙げられます。

ITを活用して生活をより良くする変革は「デジタルトランスフォーメーション(DX)」と呼ばれ、アメリカの巨大IT企業GAFAに代表されるように株式市場においても一大セクターとなっています。

2020年5月には、GAFA+Microsoftの5社の時価総額が東証一部全体の時価総額を上回るという衝撃的な出来事もありました。

新型コロナの状況下では、ITを使った巣ごもり消費が活発化しており、GAFAなどのIT企業は打撃を受けるどころか、むしろ業績が拡大している状況です。

このため、マーケットは、新型コロナによって社会のデジタルトランスフォーメーション化が進むことを好感しているがために、株が買われていると考えることができます。

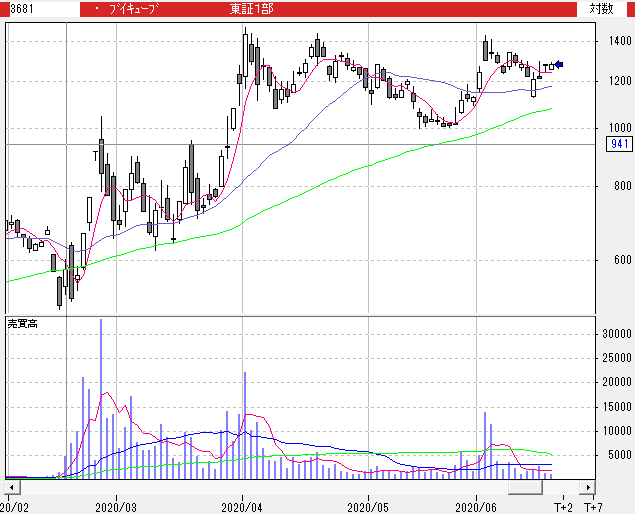

現に、テレワークやオンライン教育などを手掛ける銘柄は大きく上がっており、遠隔操作ソフトに強い【3681】ブイキューブや【3694】オプティムは新型コロナ相場で大きく買われています。

【3681】ブイキューブの日足チャート

仮説2:財政出動で市中に流れたマネーが株式市場に流れ込んでいる?

新型コロナ下の株高を説明する最も有力な仮説として挙げられるのは、各国が財政出動して市中に流れたマネーが株式市場に流れ込んでいるというものです。

マーケットにおける最も基本的な原理として、買い圧力が売り圧力よりも大きければ株価は上がり、売り圧力が買い圧力よりも大きければ株価は下がるというものがあります。

株価は市場原理で動く最たるものであり、その理由が何であろうと、買いと売りの需給状況によって変動します。

新型コロナ下において株価が上昇しているということは、買い圧力が売り圧力より大きくなっていることに違いありません。

日本でも第一次補正予算・第二次補正予算合わせて事業規模234兆円という巨額の財政出動を行いました。

このように市中に大量供給されて行き場を失ったマネーが株式市場に流れ込んでいるとすれば、現在の株高を説明することが可能です。

仮説3:日本の個人投資家の懐はむしろ温かくなっているため?

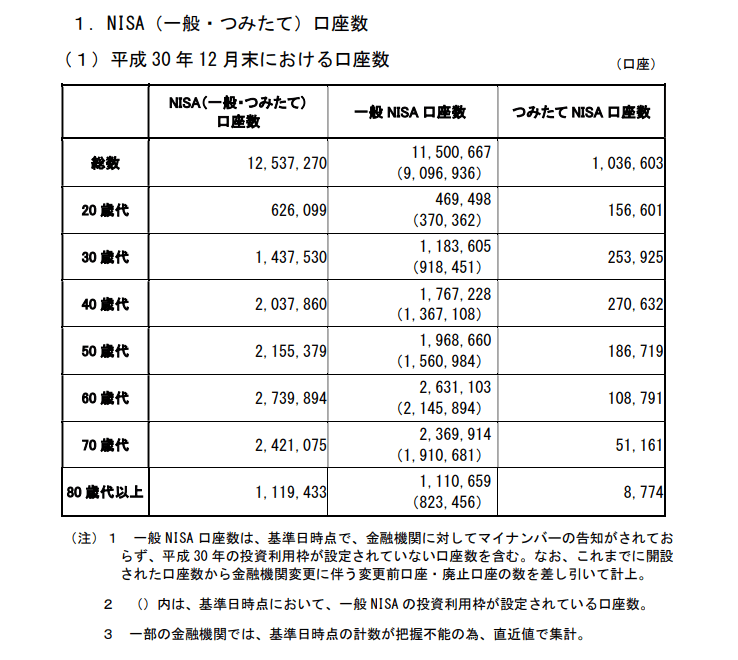

日本で株式投資を行っている個人投資家の過半数は、60歳以上の高齢者がボリュームゾーンとなっています。

例えば、金融庁が発表した「NISA口座の利用状況調査(平成30年12月末時点)」によると、2018年12月末時点での一般NISA口座開設数1,150万667口座の内、60歳以上は611万1,676口座と約53%の割合となっており、NISA口座開設数で見ても高齢者が半数以上を占めています。

※出典:金融庁(https://www.fsa.go.jp/policy/nisa/20190524/01.pdf)

特に、コロナショックでは年金生活者の年金は減っておらず、むしろ一律定額給付金10万円が支給されたことで、高齢者の懐は温かくなっていると考えられます。

コロナショックでは、日本の個人投資家のボリュームゾーンである高齢者は経済的に打撃を受けておらず、また外出自粛によってお金を消費に使う機会が減っていることから、定額給付金が株式市場に流れているのだとしてもおかしくはありません。

仮説4:投資家は新型コロナの早期解決に楽観的でアフターコロナの景気回復を見通している?

アメリカFRBのパウエル議長が言っているように、新型コロナウイルスの感染拡大を完全に封じ込められるまでは、実体経済の回復は難しいというのが多くの専門家の見方です。

そして、新型コロナウイルスの感染拡大を封じ込めるには、有効なワクチン・治療薬が開発される必要があります。

ここで一つの仮説として出てくるのが、多くの投資家は新型コロナのワクチン・治療薬が開発されることに楽観的で、早くもアフターコロナの景気回復を見通しているという可能性があります。

現に、新型コロナ相場で最も大きく上げている銘柄は、ワクチン・治療薬の開発で期待されるバイオベンチャー企業です。

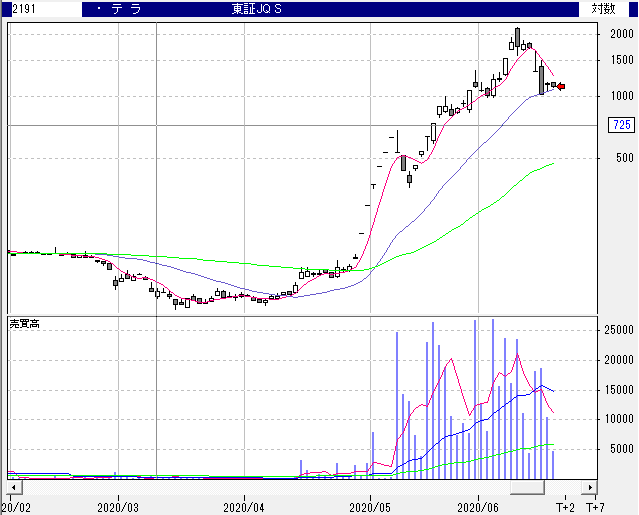

アメリカ市場でもワクチン開発で期待される【MRNA】モデルナ社が大きく買われており、日本市場でも【4563】アンジェスや【2191】テラといったバイオベンチャーが高騰しています。

特に、【2191】テラは新型コロナ相場で最も大きく買われている銘柄となっており、テンバガー(10倍株)も達成しています。

【2191】テラの日足チャート

新型コロナのワクチン・治療薬の開発は、早くても2020年冬と言われていますが、多くの投資家は楽観的に考えているのかもしれません。

ただ、新型コロナウイルスはワクチン開発が難しいRNAウイルスであり、変異する可能性も常にあるため、ワクチン・治療薬の開発が無事に進むかどうかは未知数です。

仮説5:日銀のETF買いが影響、投資家にも好感されている?

日銀がETFを買って株式市場を買い支えていることは広く知られていますが、この日銀による株の買い支えが株高に大きく寄与していることは間違いないでしょう。

ただ、ETFの大半は流動性(売買代金)が低い銘柄しかなく、日銀の買いが入っても吸収できる銘柄は、流動性が非常に大きい一部の日経平均・TOPIX連動型ETFしかありません。

具体的には、日経平均に連動する【1321】日経225連動型上場投資信託や、TOPIXに連動する【1306】TOPIX連動型上場投資信託などが挙げられます。

つまり、日経平均・TOPIXへの寄与度が大きい銘柄が、日銀によって大きく買われている銘柄であると考えられます。

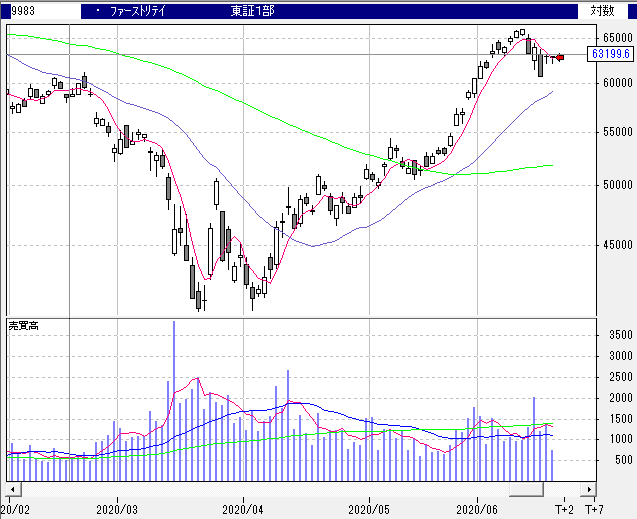

日経平均寄与度が最も高い銘柄は、ユニクロを展開する【9983】ファーストリテイリングです。日経平均への寄与度は約10%程度となっています。

【9983】ファーストリテイリングの日足チャート

ファーストリテイリングの株価は、コロナ前の水準を既に大きく超えるほど反発していることが分かります。

アパレル業界は新型コロナで観光・外食・エンタメ産業ほど大きな打撃を受けることはなくとも、この株高はやや不自然ではないでしょうか?

少なくとも、日銀が日経平均連動型ETFを買い支える影響で上がっている面がないとは言えないかと思われます。

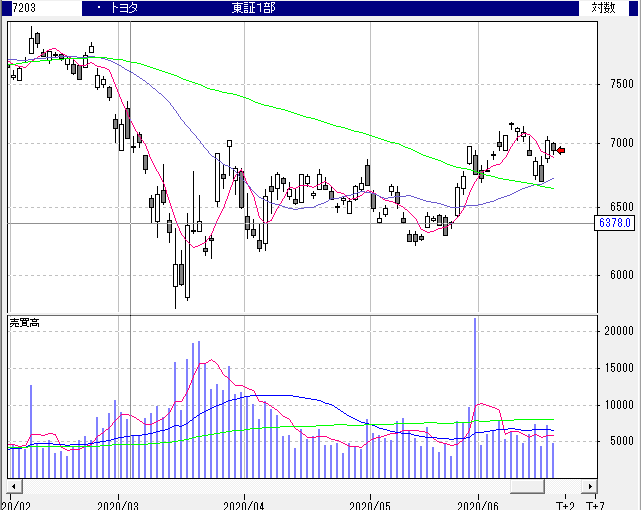

続いて、東証一部全銘柄の時価総額加重平均で算出されるTOPIXへの寄与度が最も大きい銘柄は、日本株で最も時価総額が大きい【7203】トヨタ自動車です。TOPIXへの寄与度は約3.5%程度となっています。

【7203】トヨタ自動車の日足チャート

トヨタは、新型コロナ相場でもそこまで大きく反発はしていません。

ただ、TOPIXへのトヨタの寄与度は、日経平均へのファーストリテイリングの寄与度ほど大きくはないため、日銀のETF買いがそこまで大きく影響しているとは言えないでしょう。

ファーストリテイリングの株高を見るに、日銀のETF買いが株高に影響している面は大きそうです。

まとめ

今回は、新型コロナで実体経済が大きな打撃を受けているにも関わらず、日経平均やNYダウが上がっている理由として考えられる5つの仮説について見てきました。

今回見てきた仮説の内、

- 「仮説1:テレワークなどのデジタルインフォメーション化が好感されている?」

- 「仮説4:投資家は新型コロナの早期解決に楽観的でアフターコロナの景気回復を見通している?」

は、新型コロナ後を見据えたファンダメンタル的な理由となります。

一方、

- 「仮説2:財政出動で市中に流れたマネーが株式市場に流れ込んでいる?」

- 「仮説3:日本の個人投資家の懐はむしろ温かくなっているため?」

- 「仮説5:日銀のETF買いが影響、投資家にも好感されている?」

は、いずれも需給状況による理由となります。

特に、この中でも有力だと思われるのが、需給状況によって株高になっているのではないか?というものです。

アメリカのドルもゼロ金利になっていることから、財政出動で市中に流れて行き場を失ったマネーが、機関投資家や個人投資家を問わず株式市場に向かっていると考えるのが最も自然かと思われます。

ただ、巨額の財政出動にはリスクがあることは間違いなく、株式市場もどのような展開となっていくのかは誰にも分かりません。

今後、さらなるバブルになる可能性もあれば、需給状況が変化して株価も実体経済に寄せて暴落する可能性も考えられます。

いずれにしても、新型コロナ相場の株高は注意深く見守った上で、今後の展開を注視していく必要がありそうです。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。