紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

最近、よく思うことがあります。それは・・・

「今の個人投資家は、財務諸表などのファンダメンタルズ分析を、ないがしろにしているのではないか?」と。

コンピュータでの取引が主流になり、いろんな証券会社から高機能なチャートソフトが提供されています。

また株の売買手法もチャートを使ったものばかり出回っているように感じています。

しまいには「株の売買に業績など関係ありません!」てなことを、堂々と聴衆に向かっていう“センセイ”もおられるようで、僕はこのような状況に、かなり違和感を感じています。

もっとも売買手法によっては「業績は関係ない」ということになるのでしょうが、結局のところ株価というのは、その会社の価値で決まります。

つまり企業価値が上昇するなら株価は上がり、企業価値が減少する場合は、株価は当然下がります。

では、「企業価値」をなにで測ればよいかというと、今日お伝えする「ファンダメンタルズ分析」を使う必要があるのです。

しかし、株初心者にとって「財務諸表」や「キャッシュフロー」など、絵を見てわかるチャートに比べると「難解」なのも事実です。

そこで今回の記事では「最低限抑えておくべきファンダメンタルズのポイント」をお伝えします。

まずは今回の記事で「ファンダメンタルズ分析」の全体像を抑えてください。

- 投資家がみるべき「ファンダメンタルズ分析」「財務分析」のポイントを伝授!

- 企業収益と株価の関係がわかる!

- プロが狙う「業績悪化状態から抜け出した銘柄」は小資金で買えて大化けの可能性あり!?

株式投資における「財務諸表」の分析法とは

「財務諸表ってよく分からない…」「難しくてつい敬遠してしまう…」といった人も多いのではないでしょうか?

財務諸表とは、簡単に言えば企業の状態を知るための健康診断書のようなもの。必要な部分を抑えてしまえば、実は難しくもなんともありません。

すぐに理解できるようになるので、ぜひこの機会に覚えてみてくださいね。では、早速いきましょう。

財務諸表は、企業が決算期に開示する情報として発行されるもので、株主や投資家はその表をもとに会社が不調なのか好調なのかを判断します。

そして、その会社が投資対象になるかどうかの判断材料にもなるのでとても重要な指針と言えるものです。

聞きなれない専門用語や数字が並んでいるため、一見難しそうに感じるかもしれませんが、大丈夫、一度理解できれば企業の経営状況が手に取るようによく分かるようになります。

財務諸表とは、「企業が株主や銀行などの利害関係のある相手に開示するある一定期間の財務状態や経営状態を記した書類」

つまり、会社の“健康診断書”のようなもので、

・貸借対照表

・損益計算書

・キャッシュフロー計算書

の3種類の書類の総称をいい、これらを「財務三表」ともいいます。

ツールは「会社四季報」がベスト

株式投資を会社の中身を知るツールとして最も便利なのは『会社四季報』です。

会社四季報とは、東洋経済新報社が年4回発行している書籍で、会社の業績や財務状況に関わる情報が一通り掲載されています。

新春号は、12月中旬、春号は3月中旬、夏号は6月中旬、秋号は12月中旬に発売され、独自のデータも載っており、株式投資では、バイブル的存在です。

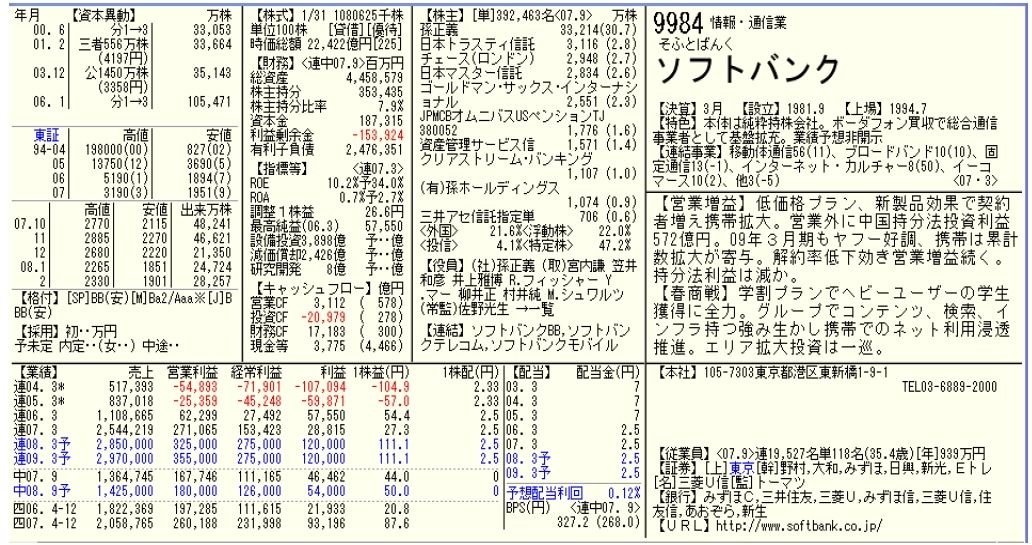

下記は会社四季報に掲載されている、ソフトバンクのデータです。

会社の「財務」、「業績」、「株主構成」、「配当」、「コメント」等が一目瞭然にまとめられており、これが、会社四季報のメインのデータです。

この会社四季報を使って、会社の業績を調べていきます。

毎号、データが変わりますので、投資を考えている会社は常に数字に変化がないかを抑えておきましょう。

僕がお薦めするのは、「会社四季報 CD-ROM」です。書籍タイプより、若干、値段は高くなりますが、検索やスクリーニングが自由にできるので、自分の知りたい情報がすぐに取り出せます。

初めは書籍タイプでも良いと思いますが、慣れてくれば、会社四季報CD-ROMを使っていただきたいと思います。

「財務諸表分析」は、これだけ抑えればOK!

では、「貸借対照表」「損益計算書」「キャッシュフロー計算書」の3つの財務諸表について、それぞれ解説をしていきます。

多少耳慣れない言葉も出てくるとは思いますが、気軽な気持ちで読み進めてください。

安全性を見るための「貸借対照表」

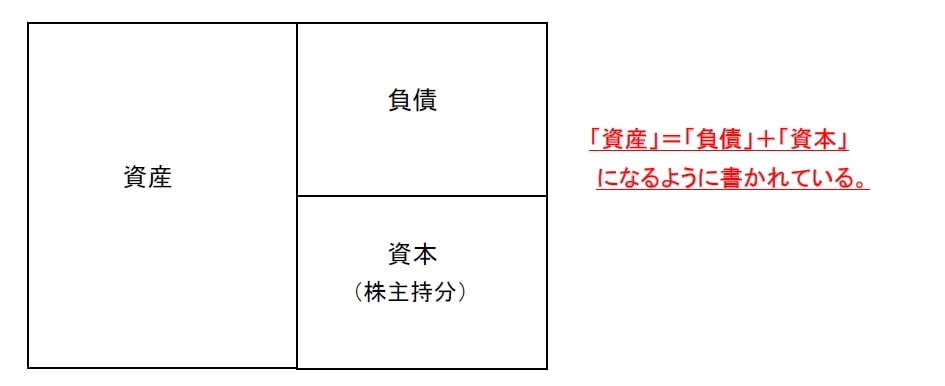

貸借対照表は、バランスシート(B/S)とも呼ばれ、会社の財産や負債などが、どうなっているかを全体的に把握するものです。

貸借対照表の構造は、「資産」「負債」「資本」の3つで表され、関係は、資産=負債+資本となります。基本的に負債は借金、資産は自己資金という捉え方でいいでしょう。

事業資金をどうやって集めたのかが「負債」「資本」で、どのような形で保有しているのかが「資産」です。

この貸借対照表で、重要なのは、「資産」に対して、「負債」がどれだけのウェイトを占めているのか。または、資本がどれくらいのウェイトを占めているかということです。

つまり、貸借対照表は、会社の健全性を表すものと覚えておいてください。

また、資産の部にある「流動資産」を「流動負債」で割ったものを「流動比率」といいます。

流動資産とは短期間(原則として1年以内)に資金として回収される資産を表し、流動負債とは短期間(原則として1年以内)に支払い期限の来る負債を表します。

流動比率(%)=流動資産÷流動負債×100 となります。

この計算式で、100%を超えているなら、当面の資金繰りは安全ということがいえますが、100%を切っている場合、入ってくるお金よりも、出て行くお金が多くなっていることになります。

つまり、足りないお金は、借金で賄っているということになるのです。

したがって、恒常的に100%を切っている会社は安全性に問題があるので、投資対象から外すべきでしょう。

また会社の財務的な安全性をみる指標として、「自己資本比率」というものがあります。

これは、総資産に対して、返済の必要のない「資本」がどの程度の割合なのかを見るものです。

計算式は、

自己資本比率(%)=資本(株主持分)÷総資産(負債+純資産)×100

で求められます。

先ほどの「貸借対照表」の図にもありましたが、総資産に対して自己資本が多い場合は、すべての借り入れを返しても資本金が残るため、会社の安全性は高いと判断されます。

逆に自己資本が低い場合は、負債を多く抱えていることになるので、財務的側面からみれば、安全性に疑問が付くかもしれません。

ただし、不動産業界のように、負債が多額になりがちな会社もあるため、一概に自己資本比率が低いからといって危険ということではありません。

したがって、会社の収益性をみるために「損益計算書」も同時にみておくことが大切です。

収益性をみるための「損益計算書」

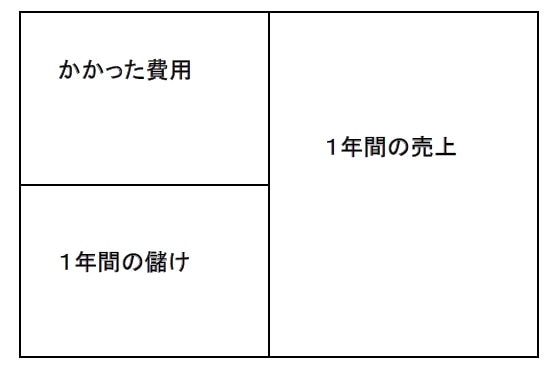

損益計算書とは、「会社がどれくらいの利益をあげたか」、「その利益のためにどれだけの経費を使ったか」など、“どこで、どれだけ儲けたのか”を表すものです。

大きく分けて、「売上高」と「売上総利益」「営業利益」「経常利益」「税引き前当期利益」「当期利益」といった5つの利益から成り立っていて、最終的に諸税を差し引いた「当期利益」が純利益となります。ここがマイナスの場合は「赤字」ということになります。

では、損益計算書の売上の種類について見て行きましょう。

・「売上総利益」=「売上」-「原価」

企業は、原材料から製品を作り、売り上げを上げます。

売上から、原価を引いたものが、売上総利益です。「粗利益」とも呼ばれます。

・「営業利益」=「売上総利益」-「販売費および一般管理費」

製品を売るためには、原価以外に、人件費、広告宣伝費などがかかります。

売上総利益から、これらの費用を引いたものが「営業利益」となります。

「営業利益」は、その会社の本業から得られた利益です。

したがって、営業利益が、毎年伸びているかが重要なカギとなります。」

・「経常利益」=「営業利益」+「営業外収益」-「営業外費用」

本業の儲けに、本業以外の利益や、本業以外のコストを加えたものが、「経常利益」と呼ばれるものです。

営業外収益とは、家賃収入や、受け取り利息、配当金、有価証券の売却益などです。

営業外費用とは、支払利息、社債利息、有価証券売却損などです。

・「税引き前当期純利益」=「経常利益」+「特別利益」-「特別損失」

会社を運営していると、突発的な利益や損失が起こるものです。

このような「突発的な損益」を経常利益に加えたものを、「税引き前当期純利益」となります。

突然の不動産、有価証券の売却益、売却損などは、「特別利益」、「特別損失」という科目に該当します。

経常利益は赤字なのに、「税引き前当期純利益」が黒字になっている場合、資産を売却し、利益計上している可能性が高いので、このようなケースには注意が必要です。

・「当期純利益」=「税引き前当期純利益」-「税金」

最後に税金を差し引いたものが、「当期純利益」となり、純粋に会社に残るお金になります。

純利益を見る際、本業から得ているものなのか、本業以外からえているものなのかをきちんと確認することが望ましいでしょう。

会社の利益には、このように5つの利益があることを、覚えておいてください。

会社の決算書を見るとき、これらの利益を意識して見るようにしてください。

稼ぐ力をみるための「キャッシュフロー計算書」

キャッシュフロー計算書(CF)は、現金や預金などのお金の流れが記載されていて、“その会社の実態を表すもの”と言えるでしょう。

・営業キャッシュフロー

販売や仕入れなどの本業に関わる活動資金を表すもので、会社が1年間に本業で得たお金の量を指し、値がプラスで大きい方が良いとされています。

・投資キャッシュフロー

工場設備や機械などの固定資産の購入、売却などの活動に関わる資金です。

基本的に営業キャッシュフローに余裕がある限りは投資キャッシュフローがマイナスであることが良いとされています。

なぜかというと「利益増加のために投資を行う」という会社の成長路線を表しているからです。

・財務キャッシュフロー

借入や株式発行など、資金調達や返済に関わる活動資金。

こちらは資金調達の必要性や返済義務のある負債を表しているため、大幅にプラスの場合は要注意になります。

キャッシュフロー計算書(CF)は主にこれらの3つの項目で表され、お金の流れによって詳しい資金状況や戦略、将来性、展望など、会社の意思を知ることができます。

投資をする前にチェックしておきたい「投資指標」について

これからは、実際に株式投資をするときに、「貸借対照表」「損益計算書」「キャッシュフロー計算書」で得られたデータから、実際に投資する銘柄を決める時にチェックすべき「投資指標」についてお伝えしていきましょう。

収益面から割安か、割高かを判断するための「株価収益率」とは

代表的な株式指標に「株価収益率」というのがあります。

一般的に「PER」と呼ばれることが多いですね。

株価収益率というのは、会社の利益と株価の関係を表し、株の割安か割高かを示す指標です。

算出方法は、「PER=株価÷1株あたりの利益」となっていて、1株あたり純利益の何倍まで買われているかを示しています。

たとえば、「株価収益率」(PER)が15倍であれば純利益の15倍まで買われていることを意味します。

「株価収益率」を算出する計算上、赤字決算の場合、「株価収益率」は算出されません。

よって「株価収益率」の表示がない銘柄は赤字決算ということになります。

また、会社によって純利益の金額はさまざまなので、当然「株価収益率」の数字はバラバラです。

また業界によっても数字の出方に特徴があります。

資本金や時価総額の大きい日本を代表する銘柄の「株価収益率」は、20倍前後であるのに対して、資本金や時価総額の小さい企業、上場して10年未満の会社などは、かなり高めの数字になるのが特徴です。

では、いったいなにをもって「割高」か「割安」かを判断すればよいのでしょうか?

市場平均のPERを把握する

まずは株式市場全体の「株価収益率」(PER)を把握してみましょう。

「日本経済新聞電子版」をつかってみることができます。

「日本経済新聞電子版」にアクセスして、グローバルメニューの「マーケット」をクリックします。

そして次に、ページ右側のメニューの中ほどに「便利ツール」というのがありますので、その中の「国内の株式指標」をクリックします。

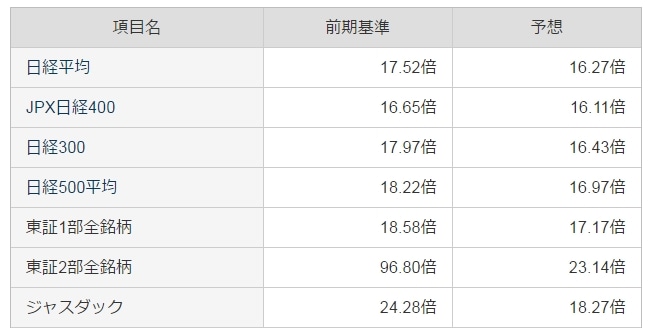

すると以下の表示が出てくると思います。

これは、2017年3月13日付けのデータなのですが、これをみると「日経平均」採用の225銘柄だと、16-17倍、東証1部全体だと、17-18倍というのが、だいたい全体の「株価収益率」(PER)の数字です。

これで市場平均の「株価収益率」(PER)は把握できます。

これらの数字より投資しようとしている個々の銘柄の「株価収益率」(PER)がどうなっているかを比較してみましょう。

あくまで参考値として考える

「株価収益率」(PER)が市場平均より「高いからダメ」「安いから良い」という考え方はあまり適切ではありません。あくまで参考値として考えてください。

個々の銘柄の状態や、業界によってPERの平均値は異なりますので、過去のPERや将来の予想PERを比較したり、また同業他社との比較をしたり、といった他の指標と合わせた“比較検討”がPERを読み解くポイントになります。

純資産から割安か、割高かを判断するための「株価純資産倍率」とは

「株価純資産倍率」についても少し触れておきましょう。

「株価純資産倍率」は、一般的に「PBR」と呼ばれます。

「株価純資産倍率」は、会社の解散価値を表し、この値が1倍より低い場合は、会社を解散したほうが、株主の利益になる可能性があり割安だと判断されます。

上記はソニー(6758)の「株価純資産倍率」をあらわすPBRは、1.98倍と、市場平均からみれば割高といえるかもしれません。

この場合、会社が解散すると株主の利益は計算上、半分になるので、株主側から言うと、何とか利益を出して事業を継続してほしいということになります。

重要!1株あたりの利益をみる「一株あたり利益」とは

僕がもっとも重視する指標が「1株あたり利益」です。一般的にEPSと呼ばれます。

この「1株あたり利益」が年々上がる銘柄は、必ずといってよいほど株価が上昇します。

なぜならそれだけ「会社の価値が上昇している」からです。

当然「1株あたり利益」が上がるというとうことは、「株価収益率」は割安になっていきます。

算出方法は、「EPS=純利益÷発行済み株式総数」で求められます。

重要なのは、「1株あたり利益」の年々の伸び率です。

以下の会社四季報のデータは、MonotaRO (3064)の数字です。

2013年、18円だった「1株あたり利益」は、2017年では、59円(予想)と、4倍近くまで上昇しています。

では、株価はどのように動いたのでしょうか?以下は、MonotaRO (3064)の月足のチャートです。

2013年当時、500円程度の株は、2016年には、4000円まで株価が急騰しました。

このように、「1株あたり利益」が上がるということは、企業価値の上昇になり、株価が大きく上昇する要因なのです。

外国人投資家が重要視している「株主資本利益率」とは

「株主資本利益率」(ROE)は、外国人投資家が着目している株式指標の代表的なものです。

近年「JPX400」というインデックスが登場しましたが、これは、過去3年間の営業利益の合計、そしてROE(自己資本利益率)の成績の良い400銘柄を中心に選んでいる指標です。

「株主資本利益率」(ROE)は企業実績の利回りのようなもので、株主の資本を使ってどれだけ利益を上げたかを表すものです。

ROE=当期純利益÷株主資本(自己資本)×100

で算出され、この数字が高いほど良いとされています。

ただし、株主資本が少なく負債が多い場合にも相対的にROEが高くなる傾向があるため、その点に注意をして見ていけばとても有効な指標になります。

このROEは外国人投資家が非常に好む数値で、投資先に適しているかどうかを判断する主な材料になっています。

株を保有している一定期間はその資本に対して株主になるわけですから、彼らにとっては最大の関心事ということですね。

企業収益と株価の関係を理解しておく

企業の収益と株価の関係は基本的に「売上が上がる⇒経常利益が上がる⇒株価が上がる」といった関係で成り立っています。

中には“投機筋が株価のかさ上げに介入”し業績が悪いのに株価が上がっているケースもありますが、基本的には企業の業績に比例して株価は変動していきます。

「売上」「営業利益」「当期純利益」といったものが順調に伸びていれば「1株あたり利益」も上がってきます。

「1株あたり利益」が上がればその株は割安になっていき、株価は「割安」に評価されるので、新規に買いが入る可能性がより高まります。

もちろん100%ではありませんが、そういった優良な割安株は将来的に上がる可能性が高いということになるので、個人投資家が大きく着実に利益を取っていくには、そのような割安な銘柄に投資をすべきだと思います。

売上、経常利益のトレンドについて

会社の業績というのは、四半期ごとに上下することはほとんどありません。

つまり売上高や経常利益のトレンドには一定のトレンドが存在するということです。

なので業績には必ず「ピーク」と「ボトム」があるということです。

業績が“底入れ”すれば、ある一定期間、業績は好転していくというのが普通の流れです。

逆に業績が“ピーク”に差し掛かれば、その後、売上や経常利益は徐々に低下していく傾向にあるのです。

短期的に株価は上下することになりますが、結局、業績の流れに沿う形で、株価も動いていくことになるのです。

業績の良い銘柄を買うのは、比較的“リスクが高い”

株式投資では普通、「業績の良い銘柄を選ばなくてはならない」と言われますが、僕はその意見に全面的に賛成はしません。

なぜなら先ほど申し上げたように、企業業績には、一定のトレンドがあるからです。

そもそも業績の良い銘柄は、株価も相当、上がりきっている可能性があり、さらに業績が上向かない限り、株価は反転下落に向かうからです。

よく「株価の高値で掴んだ」という言葉が投資家同士で交わされますが、これはその典型例でしょう。

業績はもっと良くなって、もっと株価が上がるという思い込みから起こる現象です。

株価が上昇しているということは、「買い」をしている投資家が多いということを意味するので、株価が下落に向かう局面では「早く売りたい」という投資家が集中し、思わぬ下落を招きます。

もちろん、さらに上昇することもありますが、株価が最高値付近で「買い」をする場合は、さらに業績が上向くという根拠が必要になってきます。

業績悪化状態から抜け出した銘柄がもっとも良い

実は僕が一番好きな投資法があります。

それは「業績の悪い銘柄を買う」という方法です。

そもそも業績の悪い銘柄は、株価は下がっていているものです。

しかし、いくら業績が悪いからといって株価がゼロになるわけではありません。

業績も株価と同じように、どこかで「底打ち」すると、今度は好転してくるものです。

実はこれが“狙い”なのです。

業績の悪い銘柄は、大口投資家や個人投資家がどんどん売ってくるため、株価の底値付近では売られる株は売り尽くされているものです。

つまり株価の「需給関係」は極めて良くなっていて、もうほとんど売ってくる投資家いなくなります。

したがって、株価下落のリスクは極めて低い状態にあります。

そのような銘柄が、業績悪化局面を脱し、業績が良くなってくれば、売りは出尽くしているので株価は急騰しやすくなるのです。

なので僕はわざと、業績の悪い銘柄を集めて、業績回復の可能性が出てきたときに買う手法を使っています。

この投資手法を一般的に「バリュー投資」といわれます。

以下は、出光興産(5019)の業績のです。

2015年から2016年にかけて赤字決算になっています。しかし、2017年3月期は黒字転換予想になっています。

以下は出光興産の株価ですが、赤字決算時は株価は大きく売られています。

しかし、赤字から黒字転換予想になっているため、株価は大きく上昇転換しています。

このように、業績悪化で徹底的に売られた銘柄は、需給関係からみて、売りたい人が少なくなるので株価がさらに下がるリスクは少なくなるのです。

業績が回復すれば、買いの圧力が高まり一気に上昇する可能性があります。

そのような銘柄を見つけて観察していれば、値幅の取れる投資が可能になるのです。

小資金で大きく儲けたいという人にとってはとても有効な手法ですので、ぜひ一つの参考としてお役立ていただければと思います。

まとめ

今回は株式投資に必要な「ファンダメンタルズ分析」「財務分析」のポイント、そして株価の関係にについて、できるだけ初心者でもわかりやすく噛み砕いて解説してきました。

ポイントを絞って「ファンダメンタルズ分析」「財務分析」をやれば、それほど難しいものではないと思います。

僕たちは財務の専門家でもありませんし、会計士でも税理士でもありません。

あくまで投資をする立場でポイントだけ抑えておけばよいのです。

「ファンダメンタルズ分析」「財務分析」を知った上で、株価のチャートをみれば、これまで気付かなかったちょっとした変化に気付くはずです。

株価チャートに頼りすぎず、「ファンダメンタルズ的視点」を大切していただきたいと思います。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。