紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

「株」や「債券」への投資は、将来の資産を形成するための一つの手段です。

しかし、投資初心者のなかには、「聞いたことはあるけれど、実際には株と債券の違いがよくわからない」という方も少なくないでしょう。

そこでこの記事では、株と債券の基本的な情報や分散投資の方法、投資するうえで大切な心得などを解説します。

これから投資を始めようと思っている方は、ぜひご一読ください。

- 株と債券の特徴や違いがわかる

- 株と債券での分散投資がおすすめの理由がわかる

- 投資で失敗しないための心構えを知ることができる

株と債券の大きな違いは3つ

株も債券も、さまざまな種類がある投資商品の一つです。

投資商品によって仕組みや特徴は異なりますが、これから投資を始めたいという初心者であれば、まずは株と債券に関する基本的な知識を得ることから始めるとよいでしょう。

株の仕組みと特徴

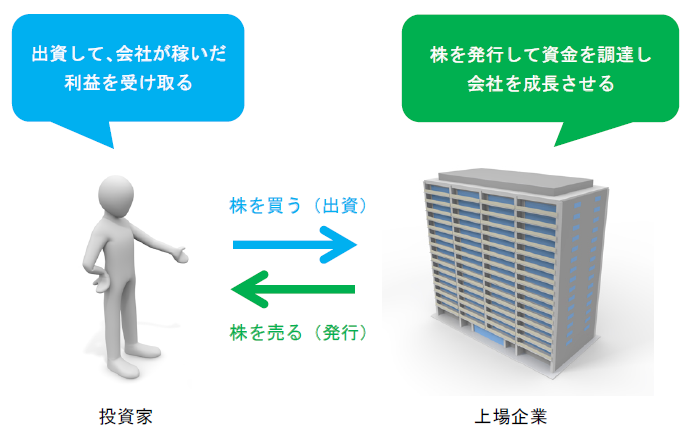

株というのは、企業(株式会社)が資金調達の手段として発行するものを指します。

発行した株を購入してもらうことで企業は資金を得られ、それを元手として設備投資や広告宣伝、人材採用や教育などの収益につながる投資が可能です。

株を購入した人は、将来の収益のために必要な資本として、その企業(株式会社)に出資した株主になります。

株には期限(満期)がなく、好きなタイミングで売却できますが、株の価格(株価)はそのときの企業価値により上下します。

購入時より株価が上昇したときに売却すれば、売却益という利益を手に入れられますが、株価が下降して価値がなくなることもあります。

株への投資はハードルが高いと思われる理由には、株価は価格変動(値動き)が激しく、リスク(ブレ)が大きいことも影響しているのかもしれません。

債券の仕組みと特徴

債券は国や自治体、企業が資金調達をする際の手段の一つで、調達した資金は借りたお金、つまり借金ということです。

そのため、国や自治体・企業は借りたお金に対する借用書として、国債・地方債・社債と呼ばれる債券を発行します。 つまり、債券の購入は、国や自治体・企業にお金を貸し付けることになります。

基本的に債券は購入した時点で受け取る利子が確定していて、期限(満期)が来れば元本も返ってきます。

ただし、期限前に借り手である国や自治体・企業が倒産・破産すると元本は返ってきません。 債券の価格は需要と供給のバランスによって決まるため、「債券が欲しい」という人が増えるほど価格は上がります。

しかし、値動きが安定しているため、リスク(ブレ)は小さいといえるでしょう。

株と債券の違い

株と債券の違いは大きく分けて3つあります。

- 期限(満期)の有無

株には期限(満期)がないため、保有する期間は株主が自由に決められます。

株価が上昇したタイミングで売却することも、長期間保有することも可能です。

一方、債券には期限(満期)があるため、期限(満期)を超えて保有することはできません。

- 値動きのブレ

株は、債券よりも値動きのブレが大きい投資商品です。

わかりやすくいえば、将来の不確定な収益に期待して投資する、ハイリスク・ハイリターンの投資商品が株であり、確定した収益を期待して投資する、ローリスク・ローリターンの投資商品が債券です。

このような違いから、リスクはあるものの、株のほうが大きく稼げる可能性があるといます。

- 返還義務の有無

株は投資家(株主)に対する返還義務はありませんが、債券は資金を貸し付けた人に対する借金です。

そのため、債権の場合は期限(満期)までに返還する義務があります。

初心者には株と債券の「分散投資」がおすすめ

初めて投資をする際は、株と債券のどちらに投資すれば良いのか悩む方も多いようです。

初めて投資をする際は、株と債券のどちらに投資すれば良いのか悩む方も多いようです。

おすすめしたいのは株と債券の両方に投資する分散投資ですが、そもそも分散投資とは何なのか、どのようなメリットとデメリットがあるのかを解説します。

分散投資とは

投資する際のポイントとしてよくいわれるのが「分散投資」です。

投資先を1つに限定せず、複数の投資先に投資することを指す言葉で、具体的には4つの方法があります。

- 商品分散

株と債券のように、投資する商品を分散する方法。 - 地域分散

日本国内の株とアメリカの株というように、投資する地域を分散する方法。 - 通貨分散

日本円だけではなく、アメリカドルやユーロなど、複数の通貨に分散して投資する方法。 - 時間分散

投資するタイミングをずらし、1回の投資額も少額にして投資する方法。

分散投資のメリット

投資の対象を複数にする分散投資のメリットは、リスクを低減できることです。

もし、すべての資金を1つの投資対象に集中させた場合、運用がうまくいっていれば収益は大きく増えますが、うまくいかないとその分損失が大きくなります。

このとき、複数の投資対象があればそのようなリスクを低減できるため、安定的に利益を得られる可能性が高くなるのです。

また、短期間で株を売買して利益を得るには、常に株価の動きや経済状況などをチェックしながら最適なタイミングを見極める必要があります。

そのため、日中仕事をしている方や初心者の方にはなかなか難しいでしょう。

しかし、分散投資で意識するのは長期的な価格変動です。

売買タイミングを見極める必要も少なく、他の仕事をしながらでも運用しやすいというメリットがあります。

投資のデメリット

複数の投資対象がある分散投資の場合、デメリットの一つとして挙げられるのは、管理の手間がかかることです。

投資対象が増えるほど管理が面倒になるため、自分で把握できる数に抑えておくことが大切になります。

また、分散投資という手法は長期的に資産運用をしたい場合には適していますが、短期間で大きなリターンを得ることは難しい点もデメリットといえるでしょう。

初心者に株と債券がおすすめな理由

分散投資にはメリットだけではなくデメリットもありますが、これから投資を始めたいという方には、株と債券への分散投資がおすすめです。

その理由として、株と債券の値動きは相反する傾向にあり、お互いのマイナスをカバーしあって資産全体の下落を防げることが挙げられます。

また、ハイリスク・ハイリターンの株と、ローリスク・ローリターンの債券に分散することで、特定の投資商品にリスクが集中することも避けられます。

初めて投資をするなら、株と債券の分散投資から始めるとよいでしょう。

必見!投資で失敗しないための「投資の心得3ヵ条」

株や債券などに投資をしたいと考えている初心者は、しばしば投資商品である株や債券の知識、収益を増やすためのノウハウなどを重視しがちです。

株や債券などに投資をしたいと考えている初心者は、しばしば投資商品である株や債券の知識、収益を増やすためのノウハウなどを重視しがちです。

しかし、実際に株や債券の投資で利益を得るためには、投資の目的や考え方なども重要になります。

ここでは初心者が失敗しないための「投資の心得3ヵ条」を解説します。

目標は具体的に設定する

株や債券による投資を始める際に目標を設定するのは良いことですが、「お金を増やしたい」という曖昧な目標ではなく、具体的な目標を設定することが重要です。

例えば、「老後資金にするため、現在の資産を○年後には○倍にする」というように、「何のために」「いつまでに」の2点を決めます。

これにより、「長期的な資産形成を目指して投資する」という目的が明確になり、債券よりも長期間の投資に向いている株を購入したほうが良いということがわかります。

無理な投資はしない

株や債券などの投資にはリスクがあるため、資金管理や損切り・銘柄分析などのリスク管理が重要になりますが、そのなかでも特に重要なのが資金管理です。

株に投資して積極的に利益を狙うのか、債券に投資して極力安全に利益を得るのかなど、投資方法によって資金管理の内容は異なります。

初心者であれば「資金管理=無理な投資はしないこと」と覚えておくとよいでしょう。

大切なことは勝率よりも資産の増加

株にしろ債券にしろ、投資初心者や経験の少ない方は「勝率」にこだわる傾向があります。

しかし、投資の基本は勝つことではなく、資産を減らさないことです。

実際に大切なのは、どれだけ勝ったかではなく「どれだけ資産が増えているか」ということです。

特に値動きが大きい株へ投資する際は、瞬間的な状況に振り回されないようにしましょう。

まとめ

株や債券による投資にはリスクが伴うため、始めるにはハードルが高いと思われることも少なくありません。

しかし、投資商品の仕組みや特徴を知り、分散投資することでリスクは軽減できます。

特に、ハイリスク・ハイリターンの株とローリスク・ローリターンの債券に分散投資する方法は、特定の投資商品にリスクが集中することがなく、投資の初心者にもおすすめです。

また、明確な目標を設定することや無理な投資はしないこと、資産が増えているかどうかが大切という「投資の心得3ヵ条」は、投資の初心者はもちろん、経験者にとっても役立ちます。

ぜひ、投資する際の参考にしてください。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。