紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

前日のNY株式市場が上昇すれば、当日の日経平均株価は上昇し、NY株式市場が下落すれば、逆に日経平均株価は下がるというのが一般的な見方です。

確かに、日経平均とダウ平均が連動すると言われている理由はいくつか存在しますが、日経平均とダウ平均が実際にどれくらい連動して動いているのかを具体的に検証した情報というのは意外に少なく、投資家の経験則からそのように言われている部分も多分にあるのではないでしょうか。

そこでこの記事では、過去3年間のデータをもとに「日経平均とダウ平均の連動性」について分析してみました。また「ダウ平均の値動きに合わせてデイトレードを行うとどうなるのか?」という検証も行っています。

「ダウ平均が上がれば日経平均も上がる」というのが本当かどうか、一緒に確かめていきましょう。

- NYダウと、日経平均株価の関係性がわかる

- その関係性の確率を理解できる

- 確率を理解することで、より具体的な売買戦略が立案できる

ダウ平均とは?

ダウ平均とはS&P ダウ・ジョーンズ・インデックス社が定めているアメリカ合衆国の代表的な株価指数であり、優良株の平均株価がリアルタイムに公表されています。

ダウ平均株価指数には以下の4つの種類がありますが、それらの中でも日本でよく言われている「ダウ平均」とは一番上の「ダウ工業株30種平均」のことを指します。

他に米国の代表的な株価指数としては、「S&P500」、「NASDAQ」というものがあります。

「ダウ平均が上がると日経平均が上がる」と言われているのはなぜ?

「ダウ平均が上がると日経平均が上がる」大きな理由の1つは、ダウ平均は世界経済の状態を示すという性質にあります。

ダウ平均株価指数は世界経済の中心とされるアメリカ合衆国の経済指標です。

世界の中心となる国の経済指標が伸び悩んでいると、「ウチの国も危ないのでは・・・?」と先行きが不安になるのは当たり前ですよね。

そしてもう1つ重要な側面としては、日本は輸出産業国としての側面も強いため、海外の景気動向に強く影響を受けてしまうことも挙げられるでしょう。

そのため、アメリカでの景気が伸び悩むのに伴って日本の景気が伸び悩むことを危険視し、投資家たちの売り圧力は強くなってしまうことが想定できます。

ダウ平均が上昇した翌日に起こる日本の株式市場での影響を確認する

「ダウ平均が上がれば日経平均も上がる」「ダウ平均が下がれば日経平均も下がる」

このようなイメージは本当に正しいのか、日経平とダウ平均における2015年から2017年末までの3年間の値動きを比較してみましょう。

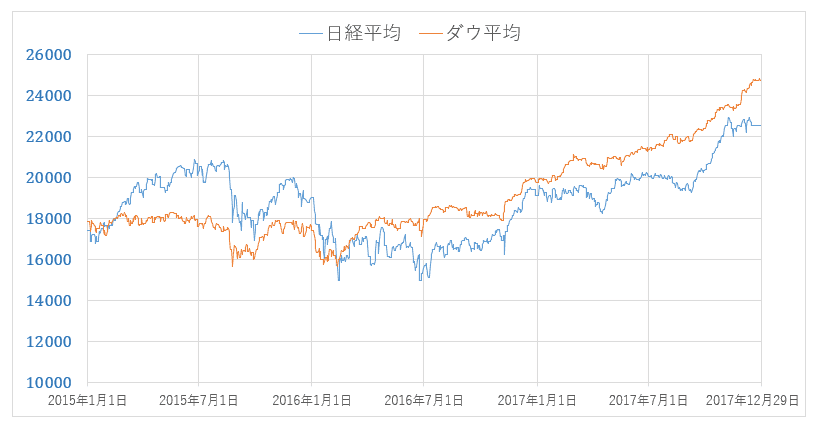

過去3年間におけるダウ平均と日経平均の推移

下図は日経平均とダウ平均の日足チャートを重ねて表示したものです。

図1:日経平均(青)とダウ平均(オレンジ)における日足チャート(2015~2017年)

上のチャートを見ると、なんとなく日経平均(青)の動きとダウ平均(オレンジ)の動きは同じように動いているように見えますね。

しかし、「なんとなく」そう思うからと言ってそれを根拠にトレードをするのはあまりにも危険な行為です。

厳密に1日ごとの連動性を確認してみることにしましょう。

ダウ平均と日経平均の連動パターンを分析した結果

ダウ平均と日経平均株価の連動パターンを分析した結果、以下のような結果が出ました。

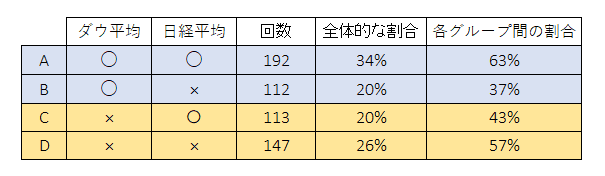

図2:1日ごとのダウ平均と日経平均の連動パターン分析

上図では、前日のダウ平均が上がった場合(○)か下がった場合(×)に、その翌日の日経平均が上がった(○)か、下がった(×)かの結果の組み合わせをAパターンからDパターンに分けて表示しています。

Aパターン:前日のダウ平均が上がって(○)、その翌日の日経平均も上がった(○)

Bパターン:前日のダウ平均が上がって(○)、その翌日の日経平均は下がった(×)

Cパターン:前日のダウ平均が下がって(×)、その翌日の日経平均は上がった(○)

Dパターン:前日のダウ平均が下がって(×)、その翌日の日経平均も下がった(×)

「前日のダウ平均」を用いる理由は、日本の市場が開く日本時間朝9時の時点では、前日のダウ平均の値が最新の値になるからです。

このように分類してみた結果、2015年から2017年末までの3年間で、最も多かった値動きの対応パターンはAパターンで、全体の34%(192回)でした。

次に多かったのがDパターンの26%(147回)です。

ダウ平均と日経平均は本当に連動している?

AパターンとDパターンは、ダウ平均の動きと日経平均が連動しているパターン(両方上がるまたは両方下がるパターン)です。

この2つの結果を合わせた全体的な割合の合計60%(Aパターン34%+Dパターン26%)は、「ダウ平均と日経平均が連動して動く確率」として考えることが出来ます。

「ダウ平均と日経平均は連動する」確率は、実際にはたったの60%程度の割合でしか起こっていないということがわかりました。

この「60%」という確率を高いと思うか低いと思うかは、見る人によって違ってくるとは思いますが、「ダウ平均と日経平均が連動する」とまで言い切るにはちょっと物足りないように感じますね。

ダウ平均が上がった場合のみを見ると、日経平均も上がる確率は63%

しかし、今回の分析をもう少し細かく見て、ダウ平均が上がったときの結果(パターンAとパターンB)だけを比較してみると、結論が変わってきます。

ここで一度、AパターンとBパターンだけの連動回数を比較をしてみましょう。

Aパターン(前日ダウ平均上昇、翌日日経平均上昇) 192回

Bパターン(前日ダウ平均上昇、翌日日経平均下落) 112回

つまり、ダウ平均が上がったときだけを考えた場合、その後日経平均が上がった確率(Aパターン)は63%、下がった確率(Bパターン)は37%だったという結果も同時に示されているのです(図2:各グループ間の割合欄を参照してください)。

同様にダウ平均が下がったときだけを考えた場合にも同じことが言えます

Cパターン(前日ダウ平均下落、翌日日経平均上昇) 113回

Dパターン(前日ダウ平均下落、翌日日経平均下落) 147回

この場合は、Cパターンが43%でDパターンは57%の比率となっています。

このことから、ダウ平均が下がったときに日経平均も下がる確率はそこまで高くないものの、ダウ平均が上がったときに日経平均も上がる確率は相対的に見るとそれなりに高い(63%)ことが判明しました。

ダウ平均が上昇したから買いからトレードを始める戦略は有効か検証してみる

先ほどの分析によって「前日のダウ平均が上がったときには日経平均も上がりやすい」という傾向が確認できました。それならば、「その傾向をデイトレードに応用したらどうなるの?」ということが気になりますよね。

さっそく以下の2つの戦略を実験してみることにしましょう。

チャート:日足

トレード期間:デイトレード

検証銘柄:日経225先物ラージ

検証期間:2015年1月3日から2017年12月29日までの約3年間

検証①:Aパターン戦略…前日のダウ平均が上がったら始値で「買い」から入る

検証②:Dパターン戦略…前日のダウ平均が下落したら始値で「売り」から入る

検証方法:Excelで作成した独自のシミュレーションシートを使って検証

ルール:取引するのは常に1つのポジションのみ。休日などを挟むためにダウ平均に関して直近の前日のデータが存在しない場合は取引を見送る。

ダウ平均が上昇した日だけ「買い」で始めるデイトレードをした結果

日経平均先物(ラージ)で取引を想定した検証結果の詳細を以下にまとめました。

「ダウ平均が上がったから、日経平均先物を買う」という、これ以上ないほど単純な取引ルールですが、どんな結果になったでしょうか?

ダウ平均が前日に上昇したのを確認して取引をしたのは3年間で304回

ダウ平均が前日に上がっていて、日本の市場がその翌日に開いていた日数は304日間ありました。

この全ての期間において、毎日「初値で買って、終値で売る」デイトレードを行った結果を算出しました。

「前日のダウ平均が上がったから買う」戦略の勝率は49.7%

結果からお伝えすると、304回の取引において利益が得られた回数は151回(49.7%)ありました。

ただ単に「前日のダウ平均が上がったから」という理由で日経平均先物のデイトレードにおいて「買い」から入っただけでは、あまり高い勝率にはならなさそうです。

これは先ほど3年間の分析で見た「グループ間におけるパターンAの割合:64%」ともかなり離れてしまっています。

最終的な収支はなんと「-192万円」の赤字

勝率は49.7%とほとんど勝ち負けの回数はトントンでしたが、3年間のトレードをした最終的な収支が「192万円」もの損失で終わってしまったことは非常に大きなマイナス点です。

これは、たった1つのポジションをもった場合の利益額ですので、同時に何枚か運用する投資家の方であれば、さらに多大な損失を被っていたことになります。

ダウ平均が下落した日だけ「空売り」で始めるデイトレードをした結果

それでは、今度は逆にDパターンのように「ダウ平均が下落した日だけ「空売り」から入るデイトレードを行ったらどうなるのでしょうか?

こちらも先ほどと同じように検証してみましたので、結果を比較してみましょう。

ダウ平均が前日に下落したのを確認して取引をしたのは3年間で260回

ダウ平均が前日に下落していて、日本の市場がその翌日に開いていた日数は260日間ありました。

この全ての期間において、毎日「始値で空売りから入り、終値で買い戻す」デイトレードを行っています。

「前日のダウ平均が下落したから空売りを仕掛ける」戦略の勝率は48.1%

「ダウ平均が下落したから日経平均も下落するだろう」という予測に基づくDパターン戦略の結果は、260回の取引において利益が得られた回数は125回(48.1%)ありました。こちらはAパターン戦略の49.7%よりも若干低い勝率になっていますね。

ただ単に「前日のダウ平均が下落したから」という理由だけでは、同様にあまり高い勝率にはなっていません。

これは先ほど3年間の分析で見た「グループ間におけるパターンDの割合:57%」とも、やはり離れてしまっています。

最終的な収支は「+59万円」

勝率は48.1%とほとんど勝ち負けの回数はトントンでパッとしませんが、3年間のトレードをした最終的な収支は「59万円」のプラスでした。

Aパターン戦略のようにマイナスで終わることは避けられていますが、3年間も費やしている割には微妙な利益額であることに変わりありませんね。

「前日のダウ平均の値動き」に合わせたデイトレード戦略の有効性について

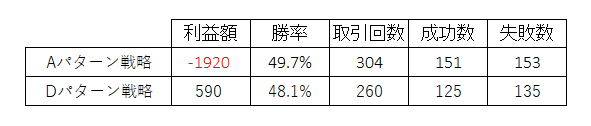

今回のAパターンとDパターんの検証結果を図3にまとめました。

図3 2015年から2017年におけるデイトレード検証結果

今回の検証結果からわかる通り、Aパターン戦略のように「前日のダウ平均が上がっている」からと言って、単純にその翌日に「買い」から始めるデイトレードを行うことは明らかに危険ですね。

また、今回はたまたまプラスの利益になっていますが、Dパターン戦略も同様です。

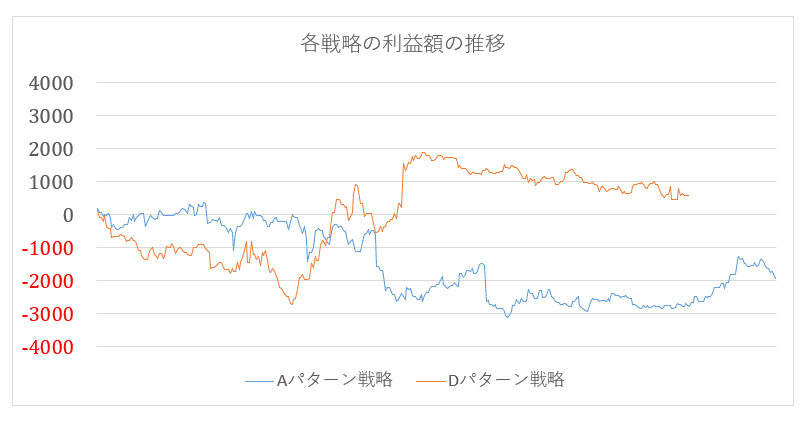

図4では、2つの戦略が取引を重ねるにつれて、累計の利益額がどのように変化していったかを示しています。

図4 Aパターン戦略とDパターン戦略の利益額の推移

途中からDパターン戦略が巻き返したので、最終的な収支はプラスで終わっているものの、途中までは両方の戦略ともにかなりの損失を抱えてしまっていました。

これでは、とても安定して勝ちを積み重ねることが出来る戦略とは言えません。このような結果になった理由としては、以下の要因が考えられます。

・ダウ平均と日経平均の連動性(相関性)はあるものの、そこまで強くない

(連動して動いた確率は3年間において全体の60%程度)。

・ダウ平均が上がった翌日に日経平均が上がる可能性はそれなりにあるが、それはあくまでも前日比の話

(始値から終値にかけて高くなっていくかどうかは別の話)

これらの結果から「ダウ平均が上がったから、日経平均も今日は上がっていくだろう」という思い込み”だけ”でトレードを行うのは、危険だといえそうです。

チャート指標やニュースなども確認しながら取引しましょう。

まとめ

今回は「ダウ平均」と「日経平均」の連動性と、ダウ平均の値動きを利用したデイトレード戦略の有効性を検証してみました。

単純にダウ平均の上がり下がりを見ただけでは、最適な売買をするのは難しい所がありそうですね。

今回検証した戦略では優れた成績を残すことはできませんでしたが、ダウ平均と日経平均の性質を利用したトレード戦略を検討する余地はまだあるように思います。

それは今後の課題として残して、またの機会に考察を深めていくことにしましょう。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。