紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

こんにちは。「投資の教養」の紫垣英昭です。

前回の個人投資家として生活するために必要な投資マインドについてに続く「第二弾」です。

今回は、「個人投資家として生活するために必要な株の目標設定とは」という内容でお話させていただきます。

今回はあくまでも将来、個人投資家として生活ができるようになるための「目標設定」に関することをお話しています。

なのでここでは、「具体的な投資のテクニック」についてはお話いたしません。

「具体的な投資テクニック」については、今後このブログでたくさん紹介していきますので楽しみにしていてください。

投資に限らず、あらゆる場面で「目標を持つ」ことはとても大切なことです。

たとえば、ビジネスの世界であれば、経営計画を立案し、今期の売上目標、利益目標を必ず立てることになります。

またアスリートの世界なら、オリンピックに出場する、ワールドカップで優勝するなど目標を立て、それに向けて計画を立てて必死で努力するでしょう。

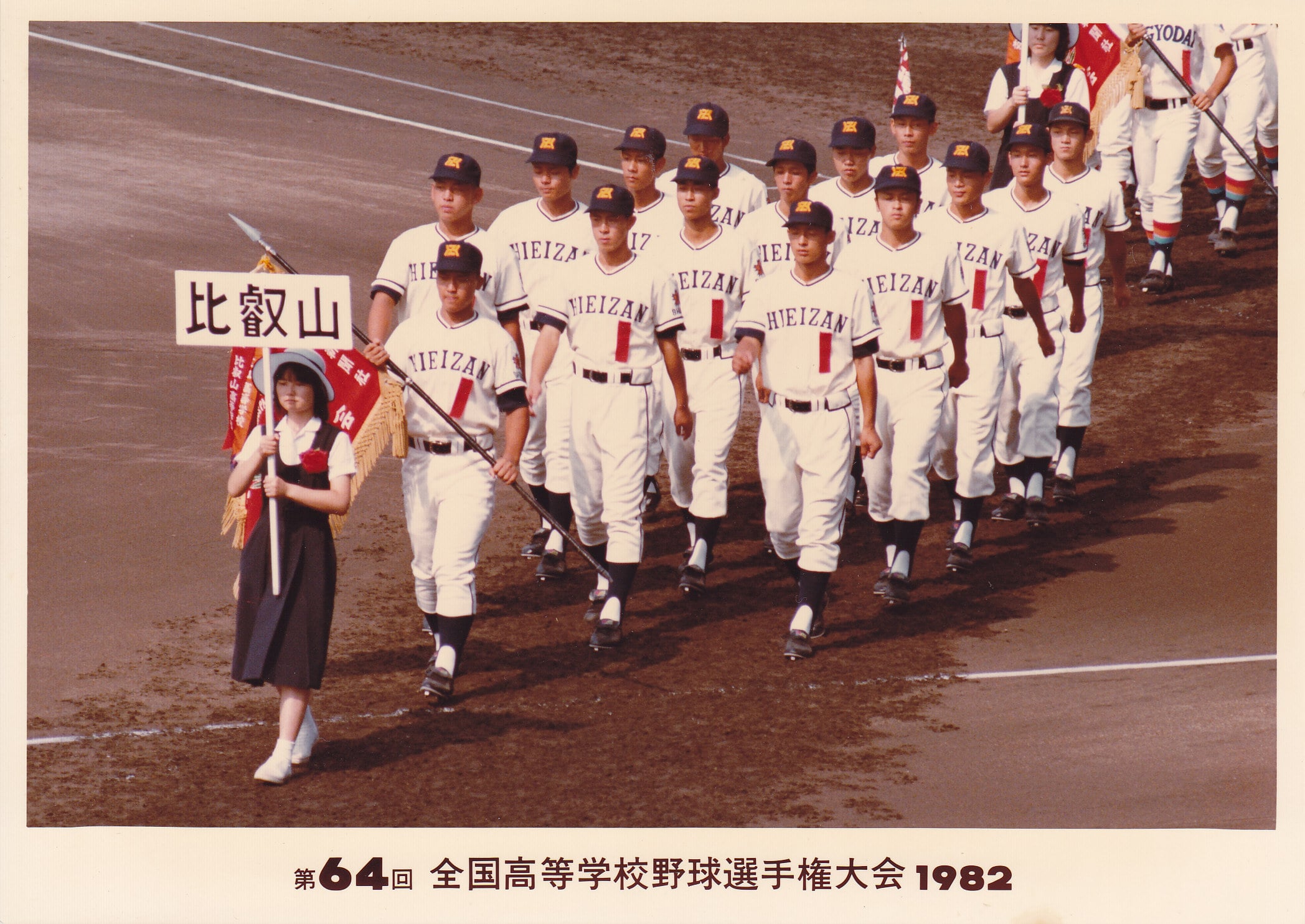

僕も高校時代には、甲子園出場を目標に据え、3年間必死でトレーニングをしてきました。

その結果、3年生の夏の甲子園全国大会に出場し、ベスト8まで進むことができました。

まあ、そんな話はともかく「目標を持つ」ことが重要だということは、誰しも賛成できることだと思います。

ただ不思議なことに、「投資」ということに対して、しっかりとした「収益目標」を持っている個人投資家は、極めて少数派です。

株式投資、FX投資というのはスクを取り、資産を増やすため“ビジネス”です。

ビジネスである以上、そこには「目標」がなければなりません。

なので今回は、個人投資家が絶対に行わなければならない「目標設定」についてお話していきます。

- 個人投資家として生活ができるようになるために大切な事に気付ける

- 「目標設定」のコツがわかる

- 「目標設定」をするときの2つのポイントがわかる

なぜ、投資をするのか?

まず根本的な話として、「なぜ投資をするのか?」または「なぜ投資をしなくてはならないのか?」という部分から触れていきたいと思いますが、まずはひとつ質問させてください。

「あなたはなぜ、投資をするのでしょうか?」

「お金が欲しいからに決まってるだろ!バカなことを聞くな!」という声が聞こえてきそうですが、ではさらに質問させてください。

「なぜあなたはお金が欲しいのですか?」

この質問に明確な答えを持っていないとしたら、あなたの投資には「目標設定」がないということになります。

人生を充実させるために投資をする

もちろんほとんどの投資家は、投資をする大きな理由として「より良い人生を過ごすため」、「自分の人生を充実させるため」に投資をしていると答えるでしょう。

それはそれで正しい答えであることに間違いありません。

しかしながら、かなり“抽象的”な答えですね。

株式投資での「目標」を考える場合、抽象的な目標は、ほとんど意味を成しません。その目標が抽象的であればあるほど、その行動は必ず“ブレる”からです。

株式投資、その他すべての投資は常にリスクを取っています。

リスクを取っている以上、行動が“ブレる”ということは、損失につながる可能性がとても大きくなるのです。

「目標設定」をするとき、一番初めは抽象的でも構いませんが、実際に投資を開始するときには、より具体的にしなくてはならないのです。

「目標」にはリアリティと時間が絶対条件

投資で成功している投資家は、自分が何のために投資をしているのか明確に理解しています。

「今ある資金を○年後に、○万円にするために、○という手法によって実行する」といった具合です。

「いつか家が欲しい」とか、「老後には海外に移住したい」とか、漠然とした「夢」ではありません。

誤解しないで欲しいのですが、「夢」を語ることが無意味といっているわけではありません。

「夢」を語ることは、とても楽しいことですし、大切なことかもしれません。

しかし「夢」は、自分が今置かれている現状と「夢」との間に、かなりギャップが開いていることが多いはずです。

人間の脳はリアリティを感じることができてはじめて行動を起こすようにできています。

なかなか行動に移すことができないのは、現実と夢とのギャップが大き過ぎることに他なりません。

たとえば「会社を作って事業を起こす」という夢と、「俺は総理大臣になる」という夢があった場合、どちらがよりリアリティがあるかといえば、当然「会社を作って事業を起こす」という夢の方がリアリティがあるはずです。

すると人間の脳は、「会社を作って事業を起こす」ために、さまざまな情報を認識して取り込もうとするのです。

これまで見えてこなかったことが、これまで気付かなかったことが見えるようになり、実現可能な状況になっているのです。

それともう一つ重要なことがあります。

それは「時間」という概念です。

先ほど、「今ある資金を○年後に、○万円にするために、○という手法によって実行する」という例を出しましたが、ここには“○年後”という「時間」が入っています。

つまり「目標設定」をする場合、必ず「時間」が入っていなければならないのです。

「目標値」、「時間」、「リスク度合い」という3者の関係

「目的地まで、どれくらいの時間をかけるか」ということが決まれば、それを実現するために「どの船に乗るか?」ということが決まってきます。

たとえば、ハワイに行こうとしたときに、自分はどれくらいの時間がかけられるかによって交通手段が変わってくるということです。

5泊6日でハワイ旅行に行くなら、当然、目的地までの交通手段は飛行機を使うしかありません。

しかし、1ヶ月間という時間があるなら、往復、客船で行くこともできるのです。

つまり「目標値」と「時間」の関係で見れば、目標までの時間が長ければながいほど、多種多様な手段が使えることになるのです。

これは、とても重要なポイントです。

投資にもまったく同じことが言えます。

100万円を1年で2倍にする戦略と、5年で2倍にする戦略を考えた場合、

・1年で2倍:手段が限られる

・5年で2倍:多様な手段を選ぶことができる

ということになります。

また、この両者で決定的な違いは、“リスクの度合い”です。

目標値まで、時間が短ければ短いほど、リスクは高くなりますし、時間が長ければ長いほどリスクは低くなるという関係になるのです。

この「目標値」、「時間」、「リスク度合い」の関係はしっかり考える必要があるのです。

3者の関係から投資戦略、戦術、手法を考える

では「目標値」、「時間」、「リスク度合い」という3者の関係を見ていったとき、「どんな船に乗るのか?」つまり、どのような戦略、戦術を使えばよいのでしょうか?

ここでの重要ポイントは“リソース”です。

ここでいう“リソース”とは、あなたが持っている「資源」ということになります。

リアリティのある目標とそれを達成させるための時間が決まれば、それを達成させるため次にやることはあなたの“リソース”を総動員させて、目標達成のための方法論をあらゆる角度から考えるということです。

人間はそれぞれ生きてきた環境も違えば、仕事の内容も違います。

老後までの時間もそれぞれ異なりますし、持っている資産額も違います。

なので、「自分は何が他の人たちより、長けているのか」という、自分特有のリソースを見つけることがまずは必要になってきます。

もしあなたが「私には何もない」と思ったとしても落胆する必要はまったありません。

たとえば、会社の財務出身の方なら企業の財務分析は得意だろうし、コンピューターに強い方なら、システムを構築する能力に長けているはずです。

ものすごい強い忍耐力の持ち主かも知れないし、判断力に優れている人もいるはずです。

リソース、資源を持っていない人間など、この世には存在しません。それはただ、気付いていないだけなのです。

自分の能力で優れていると思われるものを、かたっぱしから書き出してみることからまずははじめてください。

書き出すことによって、必ずいくつか優れているものが発見できるはずです。

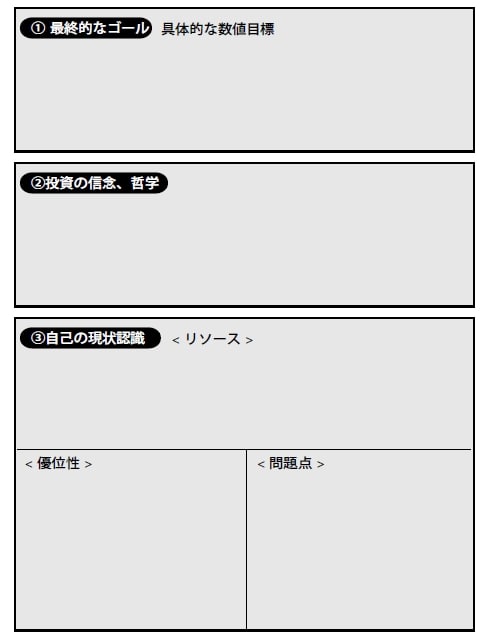

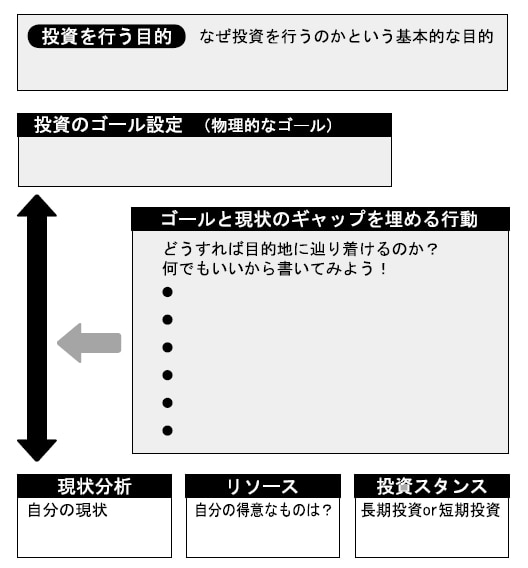

以下のシートを使ってぜひ、あなた特有の“リソース”を見つけていただきたいと思います。

次に、あなたの“リソース”が明確になったところで、今度は、ヤフーやグーグルで検索してみて欲しいのです。

たとえばあなたが、食品会社にお勤めなら、食品会社の動向には詳しいはずです。

最近、ヒット商品を出したメーカーや、食品価格の上昇で恩恵を受けている会社など、あなたにしか入手できない情報はきっとあるはずです。

また経理関係のお仕事をしているなら、会社四季報などを使って、上場企業の財務状況、株価を算出する元となるデータを読み解くことも可能なはずです。

このように、あなたが持っている“リソース”を最大限に投資戦略に生かすことで、「目標値」「時間」を設定し、そして「リスク度合い」を下げることも可能になってくるのではないでしょうか。

以下の動画では、個人投資家として生活するための目標設定についてお伝えしている音声です。

ぜひ最後まで聞いていただきたいと思います。

『個人投資家として生活するために、絶対に必要な目標設定』

保有資産を“2倍”にするための投資戦略とは

ではいよいよここからは、あなたが持っている資産を“2倍”にするための方法論を考えてみたいと思います。

なぜ“2倍”にしたかといえば、単純に多くの人がひとつの目標値として考える倍数だからです。

この“資産を2倍”にするために必要なものは、「時間」と「利回り」です。

そこであなたに利用して欲しいのが「72の法則」という考え方です。

「72の法則」をつかって、“2倍”にするための「利回り」を計算する

よくファイナンシャルプランニングや、資産運用の場面で使われるのがこの「72の法則」というものです。

理論は極めてシンプルで、「利回り(%)」×「年数」=72 という考え方です。

では、カンタンな計算をしみたいと思うので、電卓を持ってきてください。

いっしょに計算してみましょう。

(例)100万円を10年で、2倍にしたい。

この場合の計算は、“72”÷10年=7.2% という結果になります。

つまり、100万円を、7.2%以上の利回りが実現できる金融商品を買えば、10年で2倍になるということです。

もし、5年であれば「14.4%」必要ということですし、15年なら「4.8%」ということになります。

今の日本の銀行預金では、金利はほとんど付きませんので、当然、株式投資やFX、投資信託などで運用しなければ実現することは難しいということになります。

「72の法則」をつかって、“2倍”にするための「時間」を計算する

では今度は、「72の法則」をつかって、資産を“2倍”にするための「時間」を考えてみましょう。

(例)100万円を2%で運用したら、何年で2倍になるのか。

この場合の計算方法は、“72”÷2%=36年 という結果になります。

うーん、36年で2倍のパフォーマンスというのは少し長いような気がしますね。

今の世の中は、先進国は、かつてない低金利時代です。

したがって、新興国で比較的高い利回りが期待できる銀行預金や債券か、多少のリスクを取って、株式や不動産、投資信託などで運用しなくてはならない時代だということを、この「72の法則」を使って、必要な利回り、年数のイメージがある程度、明確になったことと思います。

以前書いた記事で、投資信託について触れているので、こちらもぜひ参考にしてみてください。

投資信託でリスクを最大限に抑えて資産を増やす方法

まとめ

僕は株式投資という手法を使って、小額資金を6年かけて大きな資産にしました。

僕が取った手法は、デイトレード、短期トレードという、リスクの高い手法です。

しかし、これが僕にとっての“リソース”だったわけです。

不得手なことをやろうとすればするほど、リスクは必然的に高まります。

なのでまずは「自分にできること」から始めて欲しいと思います。

何度もいいますが重要なのは「目標値」「時間」です。

これを「72の法則」を使って目標達成までの時間、利回りのイメージを掴んでください。

しっかりイメージを掴めば、あなたの“リソース”を使って、はじめられることを実行に移してみてください。

絶対に焦って結果を急がないようにしてください。

「勝利の女神」は、じっくり落ち着いて考える人にだけ、微笑むのですから・・・。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。