紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

あなたは「逆日歩」という言葉をご存知でしょうか?

「逆日歩」とは、銘柄によって「空売り」をしたときにかかる“コスト”のことで、「逆日歩」をきっかけに株価が上昇し、大きな損失につながる恐れがあります。

そこで今回は、空売りをしたときの思わぬコストになってしまうことがある「逆日歩(ぎゃくひぶ)」について解説していきます。

空売りは、2018年のような相場の下落局面で利益を出しやすいため、株初心者でも多用してしまいがちです。

また、空売りと現物買いを組み合わせた両建て(クロス取引)を使って、値下がりリスクを抑えた上で株主優待を得ようとしている個人投資家も少なくありません。

ただ、空売りや両建てをする前に、空売りで発生する場合がある「逆日歩」に注意しておく必要があります。

この記事で、逆日歩が発生する仕組みや発生しやすい銘柄について理解しておき、逆日歩の回避方法を学んだ上で、自分自身の手で逆日歩について調べ、空売りや両建てを上手に使いこなしていきましょう。

- 逆日歩とは何かを知ることができる

- 逆日歩が発生する仕組みと、品貸料の計算方法がわかる

- 逆日歩リスクを抑えて空売りする方法がわかる

逆日歩とは?

逆日歩(ぎゃくひぶ)とは、制度信用売り(空売り)をする場合に発生することがある手数料です。「品貸料(しながしりょう)」とも呼ばれます。

空売りをする場合に発生する手数料には、信用取引の手数料である「信用取引手数料」と、証券会社から株を借りるレンタル料である「貸株料(かしかぶりょう)」の二つがあります。

例えば、楽天証券の信用口座で空売りをする場合には、信用取引手数料は385円、貸株料は年率1.10%となっています。

基本的に、空売りをする際には、信用取引手数料と貸株料の2つが取引手数料コストになると考えて問題ありません。

しかし、空売りが殺到するような相場状況になると、信用取引で貸借される株券が不足します。

このような状況のときに空売りをしようとすると、信用取引手数料と貸株料に加えて、「逆日歩」という手数料が加算されることになります。

逆日歩とは、貸株が不足している状況において発生する場合がある「空売り第三のコスト」であると抑えておきましょう。

信用取引については、以下の記事で詳しく解説しています。

空売りについては、以下の記事で詳しく解説しています。

逆日歩が発生する仕組み

逆日歩が発生する仕組みについて抑えておきましょう。

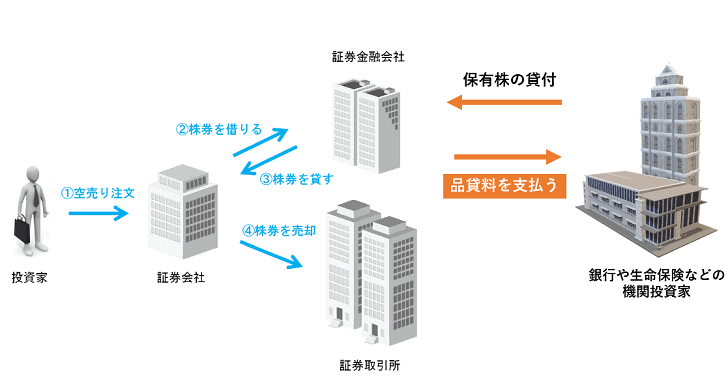

証券会社で空売り注文(制度信用売り注文)を出すと、株や資金は次のような流れで動きます。

- 個人投資家が証券会社に空売り注文(信用売り注文)を出す。

- 証券会社は株券の貸借を行っている証券金融会社から空売り用の株を調達する。

- 証券会社から個人投資家に空売り用の株が譲渡される。

- 投資家は空売り用の株を市場で売却する。

証券会社は、個人投資家の空売り注文に対応するために貸し出せる株券をある程度は保有していますが、株券が足りなくなった場合には、「日本証券金融株式会社(日証金)」から調達する必要が生じてきます。

さらに空売りが過熱して株券が足りなくなった場合には、銀行や生命保険会社などの機関投資家から株券を調達する必要があります。

このとき、証券会社は機関投資家に品貸料という手数料を支払う必要があり、これが逆日歩の正体です。

つまり、逆日歩とは、株券が不足したときに証券会社が機関投資家から株を借りる手数料を、個人投資家が負担するものであると言えます。

逆日歩で気を付けるべき「受渡日」と、品貸料の計算方法とは?

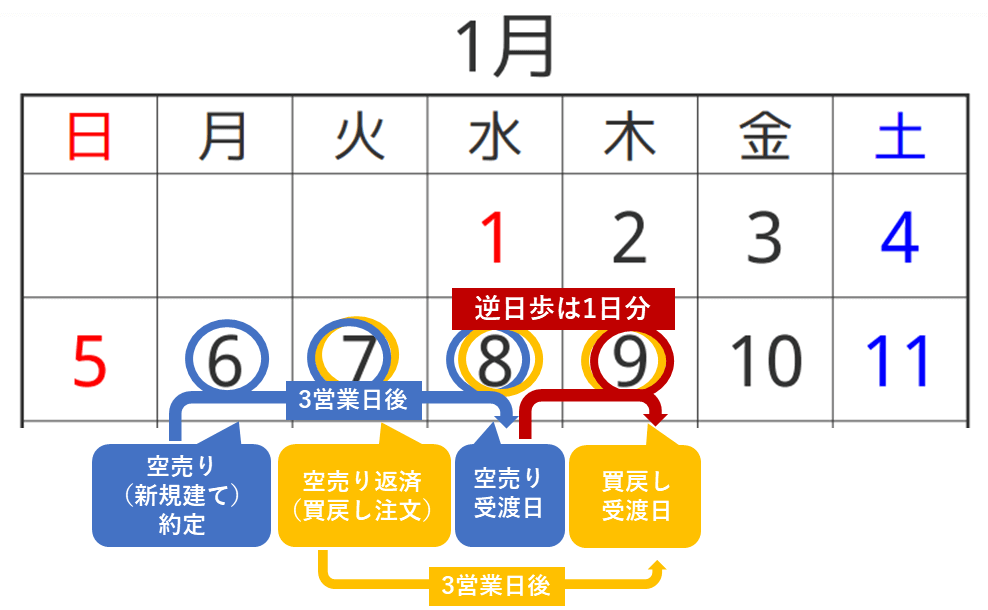

逆日歩は、空売りをした日の受渡日から、買戻しをした日の受渡日の前日までの日数分が掛かってきます。

受渡日とは、約定した株券が決済される日のことで、約定日当日を含む3営業日後となっています。

受渡日は、土日・祝日を挟む場合には多くカウントされてしまうことから注意が必要です。

例えば、1月6日(月)に空売りが約定した場合は、3営業日後の1月8日(水)に受け渡しがされます。

空売り翌日の1月7日(火)に買い戻し注文をした場合は、3営業日後の1月9日(木)に受け渡しがされます。

受渡日には1日の差しかないため、逆日歩コストは1日分しか発生しません。

品貸料は1株当たりの金額ですので、仮に、空売りの株数が1000株で品貸料が1.4円だった場合、

1000株×1.4円×1日分=1,400円

の品貸料がかかります。

一方で、土日・祝日を挟むケースについて考えてみましょう。

例えば、1月8日(水)に空売りが約定した場合は、3営業日後の1月10日(金)に受け渡しがされます。

空売り翌日の1月9日(木)に買い戻し注文をした場合は、3営業日後の1月14日(火)に受け渡しがされます。

注文日は1日の違いですが、土日を挟むと受渡日には3日の差が出るため、3日分の逆日歩コストが発生することに注意しておきましょう。

先ほどと同様に、空売りの株数が1000株で品貸料が1.4円だった場合、

1000株×1.4円×4日分=5,600円

の品貸料がかかります。

逆日歩はどういうときに発生しやすいのか?

逆日歩は、人気がある株主優待銘柄で発生しやすくなっています。

近年、現物買いと空売りによる両建て(クロス取引)を駆使することによって、権利落ち日の値下がりリスクをなくしてローリスクで株主優待を取得する方法が、投資雑誌などを通して主婦やサラリーマンの間で急速に知られるようになりました。

このため、人気がある株主優待銘柄の権利確定日には信用売りが膨らんで、逆日歩が発生しやすくなっています。

5-2で解説するアトム(7412)にしても、優待利回りが高い銘柄として知られていますが、逆日歩のコストが優待のリターンを上回っていることが多くなっていることが分かります。

両建てをしてノーリスクで株主優待を取ったつもりになっていたら、逆日歩でむしろ大赤字になってしまっていたという主婦やサラリーマン投資家は少なくありません。

両建て(クロス取引)については、以下の記事で詳しく解説しています。

損失を回避する有効なテクニック!株初心者でもできる「両建て」活用法

株主優待については、以下の記事で詳しく解説しています。

2019年に発生した逆日歩のコストはいくらぐらい?

それでは、逆日歩が発生すると、どの程度のコストが掛かるのかを具体的に見ていきましょう。

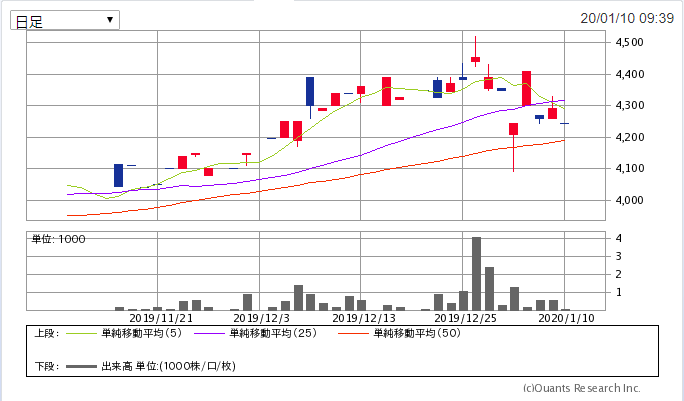

2019年12月に最も逆日歩が大きかった銘柄はベルパーク(9441)

2019年12月末に最も大きな逆日歩が出たのは、携帯電話代理店のベルパーク(9441)でした。

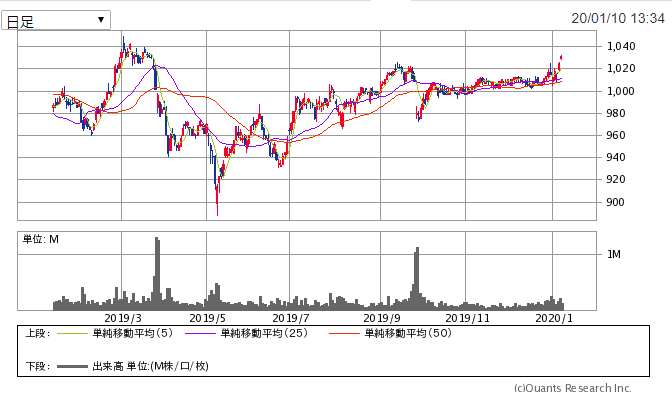

ベルパーク(9441)チャート

引用)SBI証券

2019年12月末の逆日歩は1株あたり252円となり、最低単元の100株を空売りしていた場合でも、25,200円の大きな逆日歩が発生したことになります。

同社の株価は12月末時点で4,350円であり、株価の5%以上の大きな逆日歩が出ていました。

株主優待に強いアトム(7412)

株主優待銘柄として人気があるアトム(7412)は、権利落ち日に逆日歩が出やすい銘柄として知られています。

同社の株を1,000株以上保有すると、牛角や温野菜、かっぱ寿司などのコロワイドグループ各社で使えるクーポン券が2万円分相当貰えることから、優待利回りが大きい人気銘柄となっているのです。

このため、3月末・9月末の権利落ち日には、両建てをして株主優待を取りに行く投資家が多くなり、逆日歩が発生しやすくなっています。

引用)SBI証券

同社の直近の逆日歩を見てみると、2019年9月には1株あたり17.6円、2019年3月には1株あたり42.6円の逆日歩が発生しました。

それぞれ1,000株あたりにすると、2019年9月には17,600円、2019年3月には42,600円の逆日歩が発生していたことになります。

優待目的で両建てしていたとしたら、2019年9月はかろうじて黒字になるものの、2019年3月は明らかな赤字です。

逆日歩を確認する方法

逆日歩を自分の手で確認する方法を抑えておきましょう。

逆日歩を確認する最も確実な方法としては、「日本証券金融株式会社(日証金)」のホームページから調べることがおすすめです。

日証金のホームページ(にアクセスすると、「品貸料率/融資・貸株残高を調べる」という検索欄がすぐに見つかるかと思います。

ここに調べたい銘柄の銘柄コードを入力することによって、過去に発生していた逆日歩を簡単に調べることが可能となります。

引用:日証金ホームページ

日証金のホームページでは、逆日歩(品貸料率)に関するデータが毎日更新され続けているため、空売りをする際には要チェックしておきましょう。

逆日歩リスクを抑えて空売りする方法

人気のある株主優待銘柄は、逆日歩が発生するかどうかをある程度予測することが可能です。

しかし、それ以外の銘柄では、逆日歩が発生するかどうかを確実に予測することはできません。

また、株主優待銘柄にしても、どの位の逆日歩が発生するのかは事前には分かりません。

ここでは、少しでも逆日歩リスクを抑えた上で空売りや両建てするための方法を抑えておきましょう。

制度信用取引ではなく一般信用取引を利用する

逆日歩が発生するのは、制度信用取引だけです。

証券会社が独自の基準で設定している一般信用取引では、証券会社が調達してきた株を借りることになるため、逆日歩が発生することはありません。

このため、株主優待狙いの両建てをするような場合などには一般信用取引を使って両建てすれば、逆日歩のリスクなく株主優待を獲得することができます。

一般信用取引は制度信用取引に比べて金利が高い点がデメリットとなりますが、逆日歩が出ないメリットは活用するに値します。

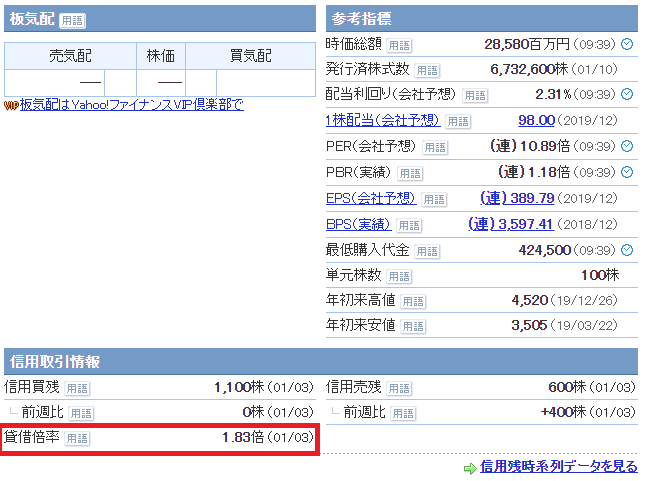

信用倍率(貸借倍率)に気を付ける

逆日歩が発生するのは、信用売りが急激に多くなった場合です。

信用買いと信用売りの比率を示す指標に「信用倍率」があります。

信用倍率は、前週末時点での信用買い残を信用売り残で割って求められるものです。

信用倍率が1より高ければ信用買いが多く、1より低ければ信用売り(空売り)が多いことを示します。

類似した用語に「貸借倍率」があります。

こちらも計算方法は同じですが、信用倍率は、制度信用取引と一般信用取引のデータで算出していて、貸借倍率は制度信用取引のみのデータで算出しています。

信頼度は信用倍率よりも劣りますが、貸借倍率は毎営業日ごとに発表されるので、速報性が高くなります。

逆日歩は、信用倍率(貸借倍率)が1より低く、信用売りが多くなっている場合に出やすくなります。

信用倍率(貸借倍率)が1より低い銘柄は、逆日歩が発生するリスクが高くなっていると注意しておきましょう。

信用倍率(貸借倍率)がを参照するだけで、思わぬ逆日歩が発生するリスクを大きく減らすことが可能となります。

貸借倍率は、「Yahoo!ファイナンス」で銘柄コードを入力すれば、簡単に参照することができます。

引用:Yahoo!ファイナンス

信用倍率、貸借倍率については、以下の記事で詳しく解説しています。

株の信用取引残高を活用して株価の上昇・下落を予測する方法とは

まとめ

逆日歩は、信用取引手数料と貸株料に加えて、空売りが殺到している状況において発生することがある「空売り第三のコスト」です。

特に、人気のある株主優待銘柄では、両建てを使ってローリスクで株主優待取得を目指す個人投資家が多くなるため、権利確定日に逆日歩が発生しやすくなります。

手掛けようとしている銘柄に逆日歩が発生したことがあるかどうかは、日証金のホームページから確認することが可能です。

逆日歩は制度信用取引でしか発生しないため、一般信用取引を使うことは検討するに値します。

また、信用倍率が1より低い銘柄を避けることでも逆日歩リスクを小さくすることができます。

逆日歩について理解して、逆日歩へのリスク対処法を心掛けていくことによって、空売りや両建てを安全に使っていきましょう!

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。