紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

個人投資家が株式投資で利益を出し続けるには、巨額資金を運用する機関投資家の動向について頭に入れておく必要があります。

年金(GPIF)や日銀を筆頭に、市場において機関投資家の影響力は絶大であり、個人投資家が機関投資家に逆らった投資をしてしまうと、大きな損失に繋がりかねません。

一方、機関投資家は巨額資金を運用しているがゆえに、その巨大さゆえに身動きがとりにくいという弱点もあります。

今回は、機関投資家の影響力や投資手法について解説した上で、機関投資家が手掛けやすい銘柄についてもご紹介していきます。

- 機関投資家の影響力や投資手法についてわかる

- 機関投資家が手掛けやすい銘柄についてわかる

- 今後の個人投資家の戦略を学べる

機関投資家とは?

機関投資家とは、生命保険や損害保険会社などの保険会社、信託銀行や普通銀行などの銀行、年金基金、外国系ファンドといった、個人投資家以外の投資家のことです。

機関投資家は、何百億円以上もの巨額資金を運用しており、マーケットにおいて多大な影響力を持ちます。

その影響力の大きさから、機関投資家は「ビッグボーイ」や「大口」、「クジラ」などさまざまな呼称があります。

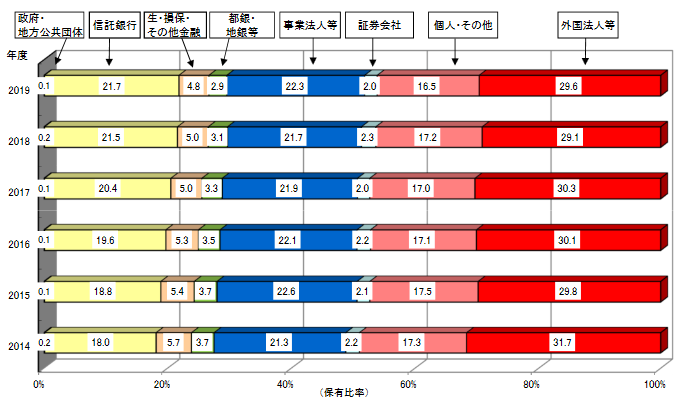

東京証券取引所が発表した「2019年度株式分布状況調査の調査結果について」によると、2019年時点での上場企業の株式保有比率は、政府・地方公共団体が0.1%、信託銀行・保険・銀行などの金融機関が合計29.4%、事業法人などが22.3%、証券会社が2.0%、外国法人などが29.6%なっており、個人投資家は16.5%しかありません。

東京証券取引所「2019年度株式分布状況調査の調査結果について」

出典:東京証券取引所(https://www.jpx.co.jp/markets/statistics-equities/examination/nlsgeu000004tjzy-att/j-bunpu2019.pdf)

つまり、日本の株式市場では個人投資家の割合は多く見積もっても20%であり、機関投資家が80%以上の影響力を持っているということになります。

2021年には、アメリカ市場においてSNSで結束した個人投資家の集まり「ロビンフッター」がゲームストップ株を急騰させて機関投資家に打ち勝つといった出来事が起こりました。

しかし、ゲームストップ株のように、機関投資家が個人投資家に翻弄されるという事例はあくまでレアケースであるというのが実情であり、マーケットでは機関投資家が圧倒的な影響力を持ち続けているというのが実情です。

機関投資家の影響力を知っておこう

機関投資家の影響力の大きさについて理解しておくことは、個人投資家がマーケットで利益を得続けるために必要不可欠です。

日本市場の「5頭のクジラ」

日本市場においては、特に影響力が大きい5つの機関投資家が「5頭のクジラ」と呼ばれます。

具体的には、GPIF(年金積立金管理運用独立行政法人)、日本銀行(日銀)、3大共済年金(国家公務員共済年金、地方公務員共済年金、私学共済年金)、ゆうちょ銀行、かんぽ生命保険の5頭です。

特に、GPIF(年金)と日銀の影響力はずば抜けており、投資関連ニュースで「年金買い」や「日銀買い」といったワードが出てきたら、機関投資家による巨額の買いが入ったということです。

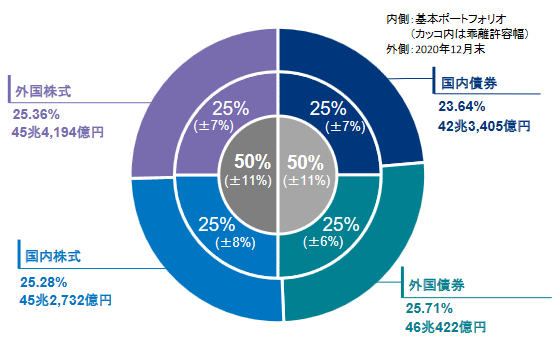

年金ことGPIFの2020年第3四半期末時点での運用額は177兆7,030億円となっており、2020年12月末時点で保有する国内株式は45兆2,732億円となっています。

GPIF「2020年度の運用状況」(https://www.gpif.go.jp/operation/2020_3Q_0426_jp.pdf)

年金(GPIF)以上に日本市場で存在感を強めているのが、日銀です。

日銀は金融緩和策の一環として日本株のETF買い入れを継続的に行っており、2020年末には累計45兆円を突破。年金(GPIF)を抜いて日本市場最大の機関投資家となりました。

2021年3月19日の日銀会合では、原則年6兆円のETF買い入れ目安を削除し、日経平均連動型ETFは見送る方針を示すなど縮小傾向に向かっているものの、日銀買いの影響力は未だ健在です。

2020年末時点において、年金(GPIF)と日銀は45兆円ずつ国内株式を保有しています。

日本株の2020年末時点での時価総額は693兆円であるため、日本株の約13%を年金と日銀が保有していることになります。

機関投資家の投資手法や材料を知っておこう

機関投資家の投資手法や、機関投資家が動く材料について押さえておきましょう。

機関投資家の投資手法

機関投資家の多くは、日経平均やTOPIXといったベンチマークの市場平均を目指した運用をすることが一般的です。

これは日銀が典型的ですが、日銀は日経平均やTOPIXに連動するETFを買い続けています(2021年3月19日の日銀会合でTOPIX連動型に限る方針決定)。

巨大資金を運用する機関投資家は、大型株やETFなど、低リスクの安定した銘柄を好む傾向があり、チャート分析(テクニカル分析)よりも企業業績に着目したファンダメンタル投資をする傾向にあります。

また、短期投資ではなく、中長期的な投資をする傾向にあります。

新興銘柄などのハイリスク・ハイリターンの銘柄を、チャート分析によって、短期投資する個人投資家とは対照的です。

ただ、機関投資家は巨額資金を運用しているがゆえに、「大型株やETFにしか手が出せない」ということでもあります。

例えば、バイオベンチャーや新興ゲーム株といった個人投資家が好む新興株や中小株を、機関投資家が大口の資金で買ってしまったら、すぐにストップ高になってしまい十分に買い集めることができません。

ある程度の大口株であっても、巨額資金を運用する機関投資家が買い集めるには、何日間にも分けて分散して買い集める必要があります。

機関投資家の影響力は絶大ですが、その巨大さゆえに身動きがとりにくいという弱点があることも確かなのです。

機関投資家が動く材料

日経平均やTOPIXといったインデックス指数に連動するETFや投資信託を運用している機関投資家が動きやすい代表的な材料について押さえておきましょう。

「東証一部への昇格」は、そのニュース発表と同時に大きく買われやすい代表的な買い材料です。

TOPIXは東証一部に上場している全銘柄が対象となっているため、新たに東証一部に昇格する銘柄が出てくると、TOPIXに連動するETF・投信を運用する機関投資家から買われることになります。

※2022年4月4日から東証は新たな3市場「プライム」「スタンダード」「グロース」に再編されます。このため、2022年4月4日以降には、「プライム市場への昇格」が「東証一部への昇格」と並ぶ材料になると思われます。

また、日経平均連動型のETFや投信を運用している機関投資家からの買い材料としては、「日経平均入れ替え」があります。

日経平均に採用されている225銘柄は、産業の移り変わりを反映して毎年10月に定期入れ替えが行われています。定期入れ替え銘柄は日経新聞が9月初めに発表し、入れ替えは10月初めに実施されます。

新たに日経平均に採用された銘柄には機関投資家からの買いが入り、逆に日経平均から除外された銘柄は機関投資家からの売りが入りやすくなる傾向があります。

2020年10月の定期入れ替えでは、【9434】ソフトバンクが採用され、伊藤忠商事のTOBで上場廃止となったファミリーマートが除外されました。

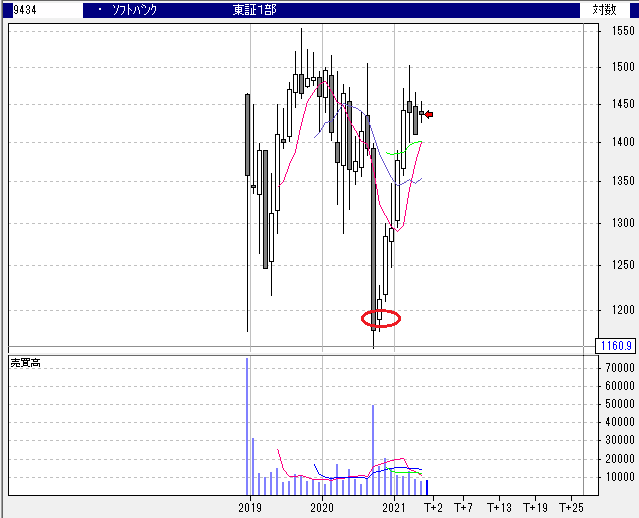

【9434】ソフトバンクの月足チャート

ソフトバンクの株価を見てみると、日経平均採用が発表された2020年9月には携帯料金値下げの影響で売られたものの、日経平均採用となった2020年10月以降(上図赤丸)には反発していることがわかります。

機関投資家が手掛けている銘柄を要チェック!

機関投資家は、具体的にどのような銘柄を手掛けやすいのかを見ていきましょう。

TOPIXに関連する銘柄

東証株価指数TOPIXは、東証一部全銘柄を時価総額加重平均して算出される代表的な日本株指数です。

TOPIXに連動しているETFや投資信託は多く、日銀がTOPIX連動型ETFを買い入れしている影響は絶大です。

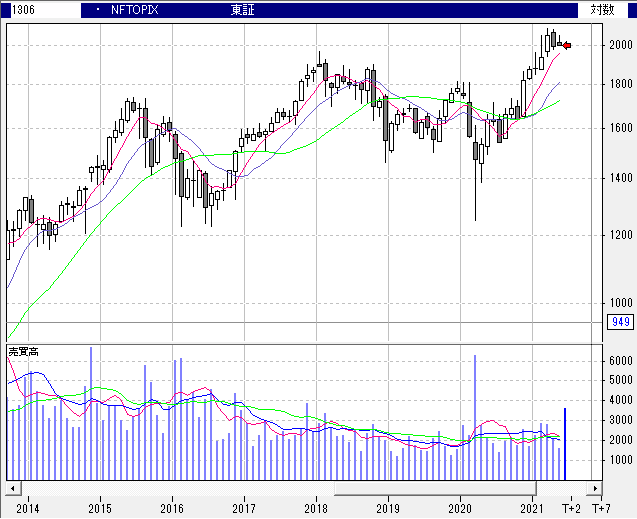

特に、野村アセットマネジメントが運用しているETF【1306】NEXT FUNDS TOPIX連動型上場投信は、TOPIX連動型ETFの中では最も流動性が高く、日銀買いが入りやすい最有力ETFです。

【1306】NEXT FUNDS TOPIX連動型上場投信の月足チャート

また、【1306】NEXT FUNDS TOPIX連動型上場投信の構成銘柄上位は次のようになっています(2021年1月29日時点)。

|

銘柄名 |

構成比 |

|

|

1 |

【7203】トヨタ自動車 |

2.99% |

|

2 |

【9984】ソフトバンクグループ |

2.55% |

|

3 |

【6758】ソニー |

2.54% |

|

4 |

【6861】キーエンス |

2.23% |

|

5 |

【7974】任天堂 |

1.40% |

出典:日本取引所(https://www.jpx.co.jp/equities/products/etfs/issues/files/1306-j.pdf)

TOPIX構成比率上位の銘柄は時価総額が高い主力銘柄であるため、TOPIXを抜きにしても機関投資家に買われやすい銘柄として押さえておきましょう。

日経平均株価に関連する銘柄

日経平均株価は、日本経済新聞が選んだ日本株を代表する225銘柄の単純平均で算出される日本株指数です。

日経平均株価に連動するETFや投資信託は多く、多くの機関投資家が日経平均で運用しています。

日銀は2021年3月の金融会合で日経平均連動型ETFの買い入れを事実上停止しましたが、日銀以外にも多くの機関投資家が日経平均に連動するETFや投信で運用しているため影響力が大きいことに変わりありません。

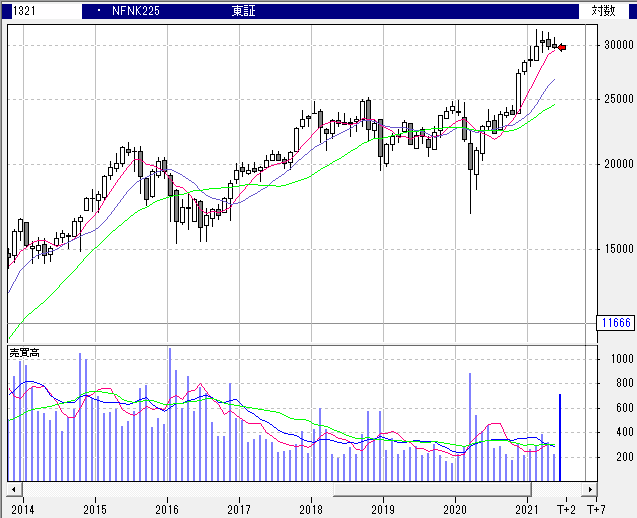

特に、野村アセットマネジメントが運用しているETF【1321】NEXT FUNDS 日経225連動型上場投信は、日経平均連動型ETFの中で最も流動性が高い銘柄です。

【1321】NEXT FUNDS 日経225連動型上場投信の月足チャート

なお、日経平均株価は株価の単純平均で算出されるため、ファーストリテイリングやファナック、ソフトバンクグループといった値嵩株の寄与度が高いことが特徴です。

【1321】NEXT FUNDS 日経225連動型上場投信の構成銘柄上位は次のようになっています(2021年1月29日時点)。

|

銘柄名 |

構成比 |

|

|

1 |

【9983】ファーストリテイリング |

11.69% |

|

2 |

【9984】ソフトバンクグループ |

6.33% |

|

3 |

【8035】東京エレクトロン |

5.18% |

|

4 |

【6954】ファナック |

3.56% |

|

5 |

【6367】ダイキン工業 |

2.88% |

出典:日本取引所(https://www.jpx.co.jp/equities/products/etfs/issues/files/1321-j.pdf)

日経平均株価への寄与度が大きい銘柄も東証の主力銘柄であるため、ETFや投信の影響を抜きにしても、機関投資家に買われやすい銘柄となっています。

売買代金(流動性)が大きい銘柄

日経平均やTOPIXに連動するETFや、時価総額が大きい大型株以外でも、売買代金(流動性)が大きい銘柄は機関投資家も手を出しやすい銘柄となります。

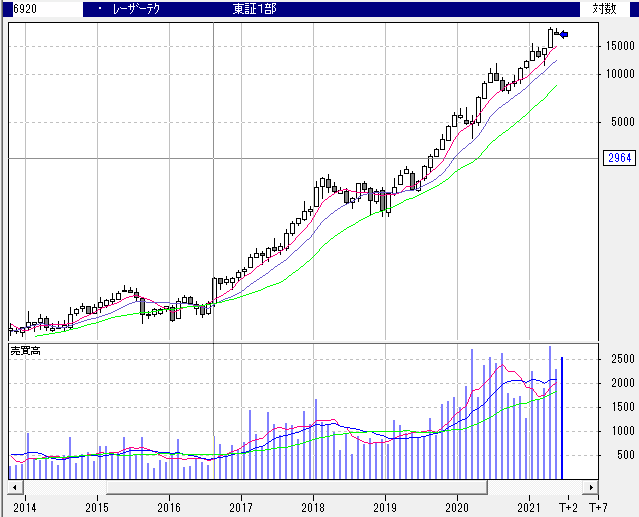

例えば、半導体株の中でも特に成長が著しい【6920】レーザーテック、仮想通貨バブルの影響を受けている【8698】マネックスグループなどは2021年の人気銘柄となっており、機関投資家も多く参入しているものと見られます。

【6920】レーザーテックの月足チャート

1日の売買代金が100億円を超えてくるような人気銘柄は、個人投資家だけでなく機関投資家にとっても重要な銘柄になります。

売買代金の大きい銘柄は、「Yahoo!ファイナンス」の売買代金ランキング(https://info.finance.yahoo.co.jp/ranking/?kd=31&mk=1&tm=d&vl=a)などでチェックしておくようにしましょう。

まとめ

今回は、機関投資家の影響力や投資手法について解説した上で、機関投資家が手掛けやすい銘柄についてもご紹介してきました。

年金(GPIF)と日銀を筆頭に、機関投資家の影響力は絶大であり、個人投資家が利益を上げていくには機関投資家の投資手法や材料について理解しておくことは欠かせません。

アメリカ市場では「ロビンフッター」がゲームストップ株を急騰させて機関投資家に打ち勝ったというニュースがありましたが、これはレアケースであり、市場では機関投資家が個人投資家を打ち負かし続けているというのが実態です。

一方、機関投資家は巨額資金を運用しているため、その巨大さゆえに身動きがとりにくいという弱点があることも確かです。

個人投資家の戦略としては、機関投資家に下手に逆らうのではなく、機関投資家の投資戦略を利用して利益を上げていくことが賢明かと思われます。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。