紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

現在大注目で、初値の上がりやすい、AI関連銘柄である【4056】ニューラルポケットが、2020年8月にマザーズ市場に上場されることが決まっています。

高度な独自AIで、サイネージ広告、鉄道や官公庁向けサービス、消費者の属性や動線解析など、あらゆる業種に大したAI解析サービスを行う会社です。

今回の記事では、IPO(新規公開株)投資で最も重要な「新規公開株の当選確率をアップさせるノウハウ」についてお伝えしようと思います。

IPO(新規公開株)投資は難しい株価分析はあまり必要とせず、株初心者でも、比較的、大きな利益が期待できる投資法です。

しかも、人気の銘柄だと初値が公募価格(申し込み時の価格)の2倍、3倍、ときには4、5倍やそれ以上になることも多く、10万円程の資金で、20~50万円の利益が狙えます。

だからこそ、IPO(新規公開株)は、当然人気も高く、たくさんの投資家が申し込みを行うため、なかなか抽選で当たらないのが現実です。

そこで今回の記事では、IPO(新規公開株)申し込み抽選で、当選の確率をアップさせるための“ノウハウ”をご紹介したいと思います。

ちょっとした知識だけで、あなたの利益に大きく貢献すると思いますので、是非参考にしてくださいね!

IPO(新規公開株)についての基本的な解説について以下も参考になると思いますのでぜひ読んでみて下さい。

- 証券会社ごとのIPO割り当ての違いがわかる

- IPO投資がしやすいおすすめ証券会社がわかる

- IPOを申し込む前の必要事項と申し込み方法がわかる

証券口座を開設する前におさえたい「3つのポイント」

まず、IPO(新規公開株)を申し込みとき、証券会社に口座を解説しなくてはなりません。

ただ今回は単に株式取引をするための口座開設ではなく、あくまでIPO(新規公開株)の申し込み、当選アップを見越した口座開設です。

そのために知っておきたい“証券会社口座開設の3つのポイント”をご紹介します。

『主幹事』と『幹事』IPOが割り当てられる数に違いがある

IPOは、ひとつの企業につき複数の証券会社へ振り分けられます。

代表となる役割の「主幹事」、それ以外を「幹事」とし、割り当てられる株数にも違いがあります。

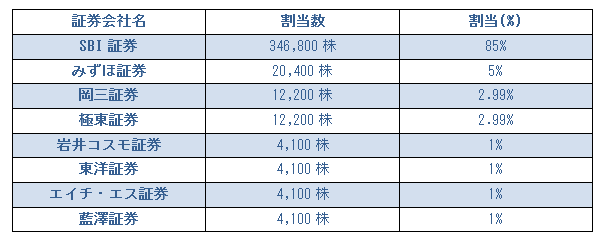

下記の表をご覧ください。2018年4月上場の「エヌリンクス(6578)」を例に、主幹事証券とそのほかの幹事証券のそれぞれの株式の割り当てを表にしました。

100株単位での購入とすると、主幹事のSBI証券では346,800株÷100株=3,468人が当選することになります。

比べて、東洋証券では4,100株が割り当てられていますが、同様に計算すると、41人しか当たらないということになり、その差は歴然です。

このように、取り扱い株数が圧倒的に多い主幹事から申し込むことで、当選確率を大きく左右するということがわかります。

複数の証券会社から申し込むことで当選確率は上がる

ひとつの銘柄につき、誰でも複数の証券会社から申し込むことが可能です。

たくさんの証券会社から応募すればするほど、当選確率をあげることができます。

しかし注意しておきたいのが、複数申し込むとその分の資金が必要になるということです。

例えば、1,000円のIPOを100株申し込みたい場合、証券口座には10万円の入金が必要です。それを5社から申し込むとなると、全部で50万円の資金が必要になってしまいます。

あまり資金に余裕がない場合は、申し込みの際に資金が必要ない・資金拘束の期間が短い証券会社などを上手く組み合わせる工夫をしましょう。

資金拘束

資金拘束の期間は、証券会社よって以下のように二分されます。

- 申し込み(ブックビルディング)の際にIPOを実際に購入するための資金が必要

- 口座に残高なしで抽選に参加することが可能

また、「抽選」と「購入申込」の流れが逆の会社もあります。

ですので、IPO投資のための入金時期は大きく分けてこの3パターンになります。

- ブックビルディングの際に資金が必要(一番拘束期間が長い!)

- ブックビルディング後の購入申込で資金が必要

- 当選しないかぎり資金不要(当選したら入金)

IPOが殺到する時期にはこの資金管理を意識しておかないと、残高が足りず申し込めない!といったことになるので注意が必要です。

IPO主幹事実績が多い順!おすすめ証券会社8選

ここでは、IPOを取り扱っている証券会社の中から、「主幹事/幹事実績」に注目して、是非開設しておきたい証券会社を8社ピックアップしました。(表のデータは2017年のそれぞれの証券会社の幹事件数です)

当選確率をあげるなら、まずは主幹事実績の多い証券会社を選ぶことです。

日本最大手の【野村證券】、三大証券会社に入る【大和証券】【SMBC日興証券】は毎年多くの主幹事を務めていて、IPOの取り扱い件数も多く、IPO投資に必須の証券会社です。

大手証券会社に続いて、【SBI証券】もIPOの取り扱い銘柄は87社と、トップの実績。

【SBI証券】や【岡三オンライン証券】は、割り当てられたIPO株を100%すべてネット投資家へ配分しているので、15%未満の【野村證券】【大和証券】【SMBC日興証券】と比較すると、こちらも注目したい証券会社です。

証券会社それぞれの注目ポイント

前項にあげた7社の証券会社でも、IPO投資で注目しておきたいそれぞれの特徴があるので、上手に活用していきましょう。

資金ゼロでも抽選可能な証券会社

IPOを始めて申し込む、または複数の証券会社からの申し込みの際に資金管理で嬉しいのが、当選しない限り資金が要らないというもの。

気軽に申し込め、【野村證券】は主幹事実績もトップクラスの証券会社なので、どんどん積極的に申し込んでいきましょう。

完全平等抽選の証券会社

完全平等抽選というのは「1人1票制」といって、資金の多い少ないに関係なく、申し込めば初心者でも誰でも平等に当選するシステムです。

反対に【SBI証券】は、「1単元1票制」で、株数を多く申し込める人ほどチャンスが増えるという仕組みになっています。資金に余裕のある場合は活用してきましょう。

チャレンジポイントは確実に貯めてIPOゲット!

- 【SBI証券】

【SBI証券】では、落選したときにポイントが貯まる『IPOチャレンジポイント』というシステムがあります。ポイントが多い人から順にIPOが当選する「IPOチャレンジポイント用の当選枠」があり、

ため続ければいつかは必ず当選するという仕組み。これは活用しないともったいないです!

ポイントに有効期限はない(2018年3月時点)ので、気長に、確実に貯めていきましょう!

IPOを申し込む前に必要なこと

口座開設が完了したら、ブックビルディングの期間を待ちいよいよ申し込みです。

その前に

- 主幹事はどこか確認しておく

- 想定価格を調べて入金しておく

この2つの作業を完了しておきましょう。

まず確認!そのIPOの主幹事はどこ?

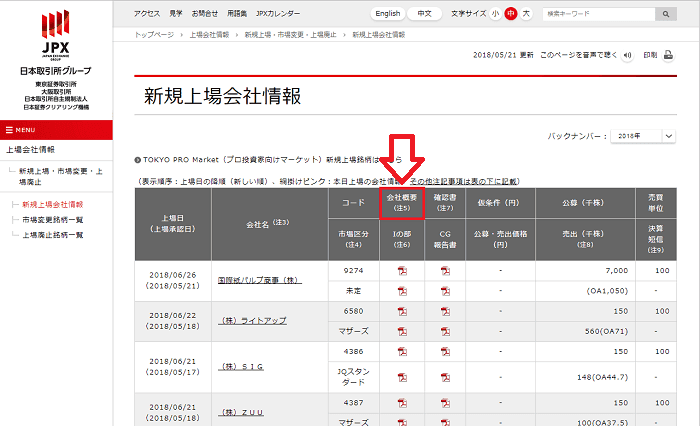

東京証券取引所グループのホームページで確認することができます。

「新規上場会社情報」で、「会社概要」の欄をクリックします。

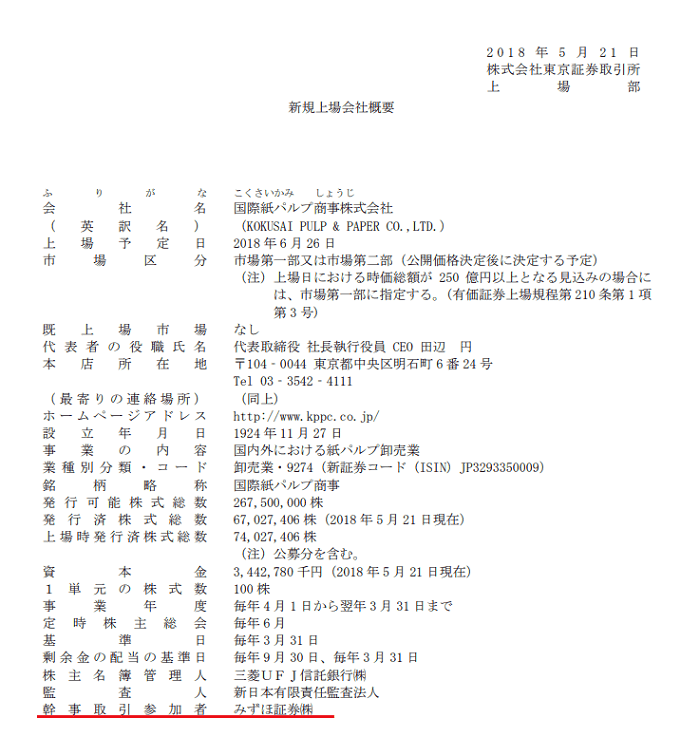

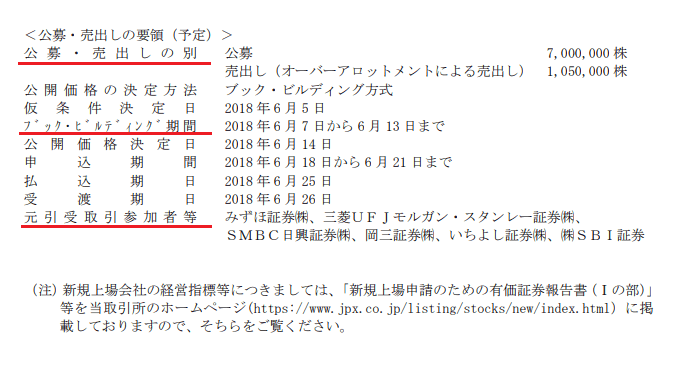

「国際紙パルプ商事株式会社(9274)」の会社概要をみてみます。主幹事は「みずほ証券」となっていますね。

ここでは、主幹事の証券会社のほかに、「公募売出数」や「ブックビルディング期間」など、さまざまな情報を得ることができます。

主幹事のほかに、ブックビルディング期間なども参考にしながら申し込みの計画を立てましょう。

想定価格を調べて資金を入金しておきましょう!

想定価格を調べておくことで、だいたいいくらの資金が必要になるかを知っておくことができ、口座に準備しておくことが可能です。「仮条件」もこの想定価格を基準に設定されます。

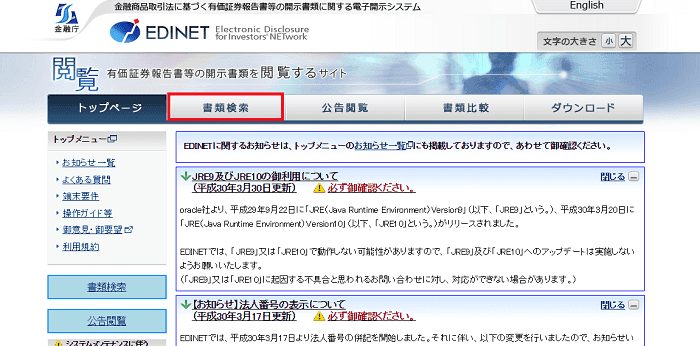

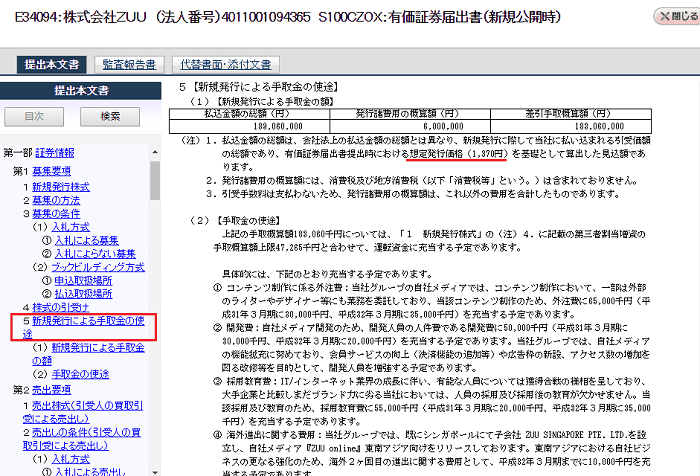

上場企業の有価証券報告書など、IPOに関する情報も豊富なサイトEDINETで調べることができます。

1.書類検索をクリック。

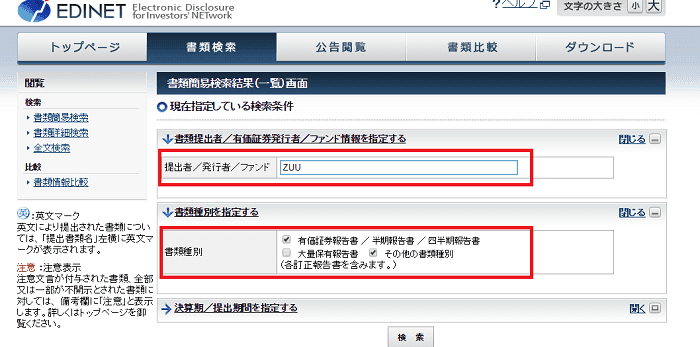

2. 提出者の欄に銘柄名を入力し、「その他」の欄にチェックを入れて検索。今回は上場日2018年06月21日の「ZUU(4387)」で検索します。

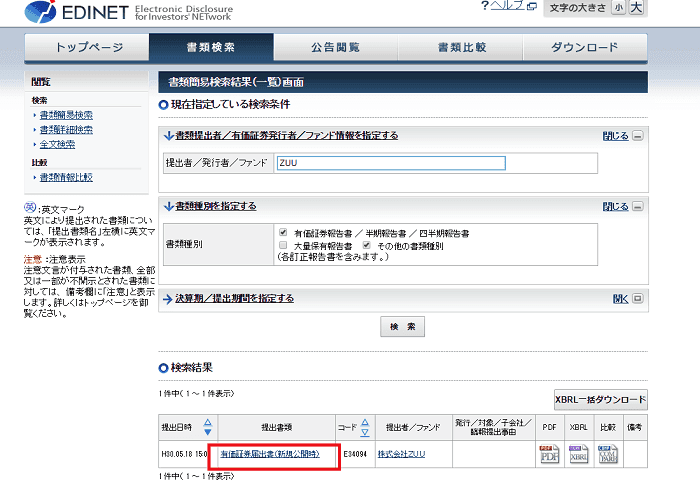

3.検索結果をクリック。

4.「新規発行による手取金の使途」をクリック。

5.赤線の部分、「想定価格」が確認できます。

「ZUU(4387)」では想定価格1,370円でした。

100株購入すると、137,000円の資金が必要になることがわかります。

IPOの申し込み方法(SBI証券)

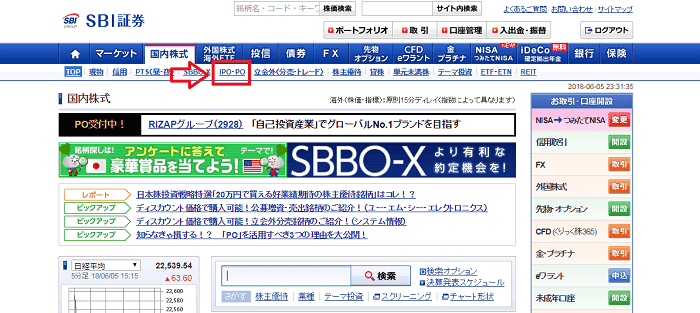

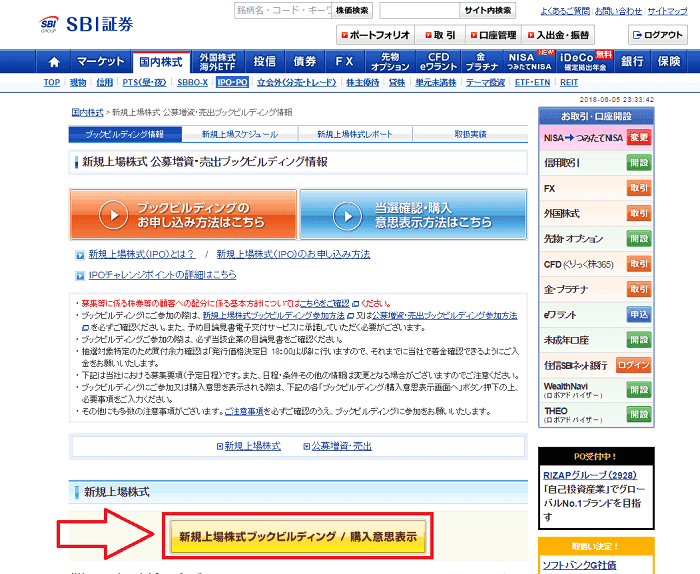

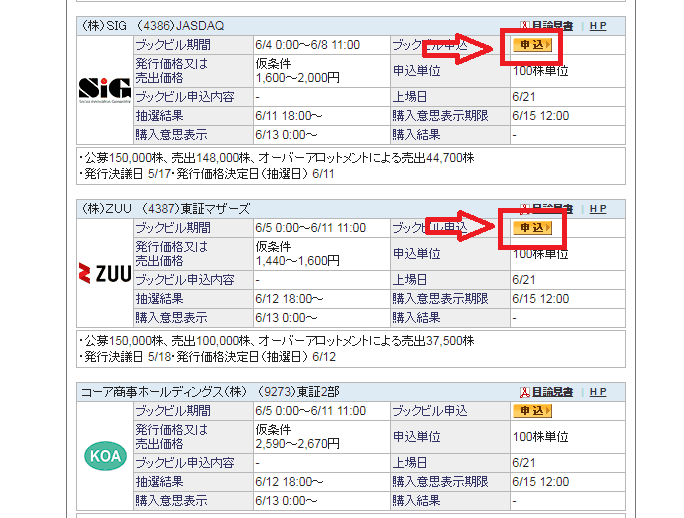

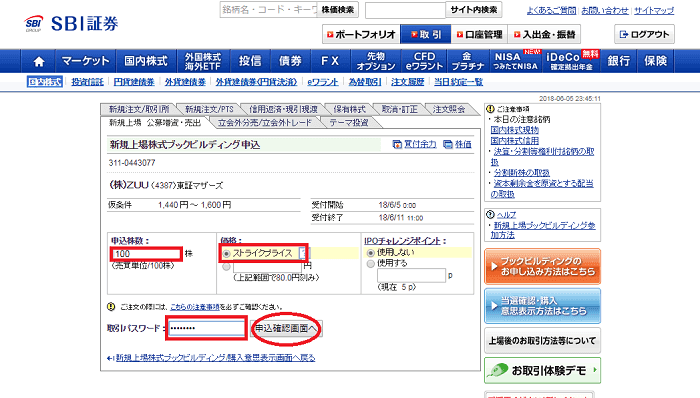

IPOの申し込み方法を実際にSBI証券の画面を使って説明していきます。

ここで必ずおさえておきたいポイントは、実はIPOは、仮条件の上限額での申し込みでないとほとんど当選しないということです。

今回例にするSBI証券では、「ストライクプライス」といって、希望購入価格を「いくらになっても買います」という意味の選択ができます。

これが仮条件価格の上限額で申し込むということになるので、必ず「ストライクプライス」を選択しましょう。

1.取引画面にログインし、2) 「国内株式」をクリック

2.「IPO・PO」をクリック

3.「新規上場ブックビルディング/購入意思表示」をクリックで詳細画面へ

4.IPOを選んで「申込」をクリック

5.「申込株数」「価格※」「取引パスワード」を入力し、「申込確認画面へ」をクリック

※今回例にするSBI証券では、「ストライクプライス」といって、希望購入価格を「いくらになっても買います」という意味の選択ができます。これが仮条件価格の上限額で申し込むということになるので、必ず「ストライクプライス」を選択しましょう。

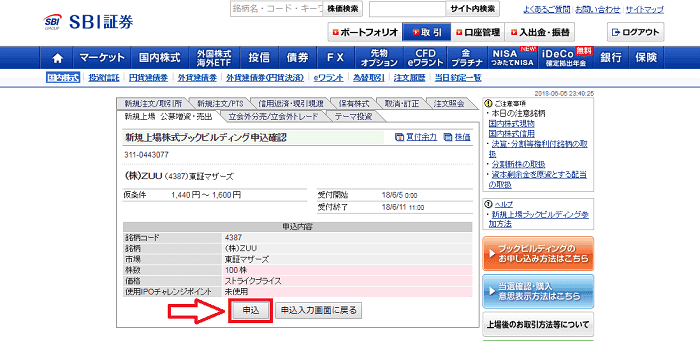

6.申込内容を確認後、「申込」をクリック

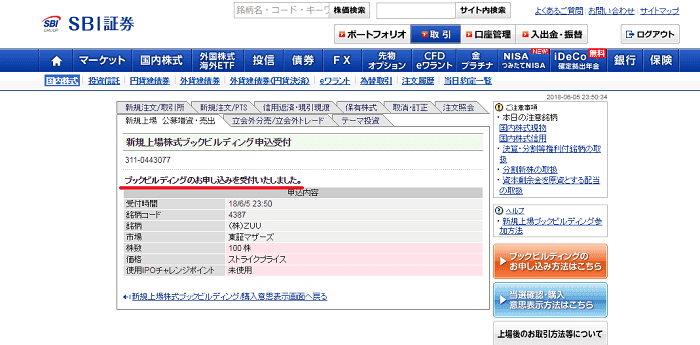

7.「ブックビルディングのお申し込みを受付いたしました」のアナウンスが出れば申し込み完了です。

これで申込ができました!結果が楽しみですね。

当選したら!?公募割れの可能性がないか必ずチェック!

努力の甲斐あって見事当選!…でもちょっとまって!

嬉しくてもそのまま購入するのは危険です。

宝くじとは違い、当選したからといって必ず利益が出るわけではないのがIPOで注意したい点です。

せっかく当選したのに値が上がらず損失を抱えることにならないように、以下の項目を確認しましょう。

- 公募株数に比べて『売り出し株』数が多い銘柄ではないか?…事業拡大のための資金調達が目的ではなく、創業者などの株主の個人的な利益目的であるとみられるため

- 仮条件の上限で公募価格が決まっているか?…=上限でない場合は、人気がない銘柄と判断できる

- 東証一部・二部に上場する企業ではないか?…IPOに投資する目的となる「これからの成長性が期待できる」というより既に業績が安定している企業が多い

- 再上場の企業(上場廃止を経験している)ではないか?…一度上場して失敗している企業ということで、投資家の期待が集まりにくい

このような銘柄に当選した場合には、購入を見送るのもひとつ手です。

まとめ

いかがでしたか?

IPO(新規公開株)の当選確率を上げるための“ノウハウ”をご紹介しました。

- 毎年主幹事実績の多い証券会社を選ぶ

- できるだけたくさんの証券会社から申し込みをする

ということがもっとも基本的なポイントです。

大手証券会社はもちろんのこと、資金拘束の期間が少ない証券会社やネット投資家への配分が多い証券会社など、それぞれの特徴にも注目して上手に活用していきたいですね。

当選したら次は売却です!

IPO投資で確実に利益を掴むために重要な「初値売り」を解説しますので、こちらも是非参考にしてください。

投資の教養編集部

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。