紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

2018年11月6日、世界中の市場参加者が固唾を呑んで行方を見守る、米国中間選挙が行われます。

今回、トランプ政権で初めての中間選挙ですが、さまざまな報道や予測が飛び交っています。

中間選挙とはいえ、その結果によっては、トランプ大統領の政治選択や政策運営に大きな影響を与えます。

移民問題や保護貿易主義、米中貿易問題など、今後の世界経済を左右しかねません。

今回は、選挙結果の見通しとともに、米国中間選挙後、株価はどのように動くのかを、個人的な見解ではありますがお伝えしたいと思います。

- 米国中間選挙とはどのような選挙なのかがわかる

- 過去の再選率や中間選挙後の米国S&P500指数の騰落率がわかる

- 中間選挙後、投資戦略を考えることができる

米国中間選挙とは

米国の中間選挙は大統領の任期(1期4年)のうち、半期(2年)が経過した時点で行われ、2018年は11月6日に実施されます。

今回の中間選挙では、上下両院議員のうち、435の下院全議席と上院33議席が改選され、トランプ政権の政策の是非が国民に審判されます。

大統領の任期は4年ですが、下院議員の任期は2年、上院議員の任期は6年です。

上院議員は2年ごとに3分の1ずつ改選されるので、今回は33議席が対象となります。

中間選挙の結果によって、現職大統領の任期後半の政策実行に重大な影響を及ぼす可能性が生じます。したがって今回の中間選挙で上院、下院の獲得議席に注目が集まっています。

過去データでは現職の再選率が8割

上下両院議員の党派別議席数は、下院では共和党が239議席、民主党が194議席、独立派が2議席となっています。

独立派は民主党と協力関係にあります。これらの全議席が改選となりますが、従来の米国議会選挙では、現職の再選率が極めて高いと言うデータが出ています。

下院の場合、1964年~2016年までの選挙では8割以上が再選されています。上院の場合も1988年~2016年まで約8割が再選されています。

つまり、現職が有利というわけです。そうした過去の再選率のデータから、今回も共和党優位の下院の構成は大きく変わることはない、と言う見方が多いようです。

しかし半面、引退議員が共和党に多く、また、民主党議員候補に女性が増えていることから、下院の構成が覆るのではないかと言う見方も出ています。

さらに、注目すべき点は上院です。上院の改選対象となる33議席の内訳は、共和党が8議席、民主党系が25議席です。

これで見る限り共和党の方が守りやすい選挙となりますが、今回共和党では3人の議員が引退する予定です。そのため新たに3人が新人として立候補しますが、現職有利の構図からすると、議席を獲得するのは、難しいとみられます。

そのため上院では、民主党が勝利するのではないか、との観測が流れています。

民主党にとって有利な点は、トランプ大統領に対する米国民の批判を背景に、党員を大幅に増やしていることです。

今回の中間選挙では2008年以降、初めて共和党よりも多くの下院議員候補を擁立しました。なかでも女性の候補が多くなっています。

共和党議員の引退は、非改選議員を含めて30人以上が表明しています。これだけ多くの引退表明は、異例ともいわれます。

年齢的な理由、他の公職への転身など、理由はさまざまですが、中には、セクハラ疑惑を受けたことやトランプ大統領への批判などもその理由にあげられています。

そうした共和党議員の大量引退は民主党にとっては朗報となります。

2018年、中間選挙結果の予測は?

民主党が勝つか、共和党が優位を維持するか、選挙結果の予測は米国内の世論調査や日本における調査でも見方が大きく分かれます。

上院で共和党が優位を維持し、下院では民主党が勝利する、あるいはその逆のいわゆる“ねじれ”現象が生まれるとの観測も出ています。そうなると、トランプ大統領の指導力は大幅に低下することは避けられません。

むしろ、2020年の大統領選挙に向かって双方のつばぜり合いが激しくなる可能性があります。しかし結果的にそれが経済政策に対して、さらにエンジンを吹かすとも考えられます。

では、市場関係者は米国中間選挙後の相場に対して、どのように考えているのでしょうか?

米国中間選挙後、米国株はどうなるのか?

世界中の市場参加者の最大の関心事は、中間選挙後、株価は上がるのか?下がるのか?ということだと思います。

1950年以降の中間選挙後、米国S&P500指数の騰落率がどうなったのか見ていきたいと思います。

・1950年:プラス16%

・1954年:プラス33%

・1958年:プラス11%

・1962年:プラス25%

・1966年:プラス13%

・1970年:プラス143%

・1974年:プラス19%

・1978年:プラス5%

・1982年:プラス20%

・1986年:プラス1%

・1990年:プラス25%

・1994年:プラス27%

・1998年:プラス22%

・2002年:プラス15%

・2006年:プラス7%

・2010年:プラス4%

・2014年:プラス4%

過去の例をみると中間選挙の株価は圧倒的に「買い」が有利ということになると思います。

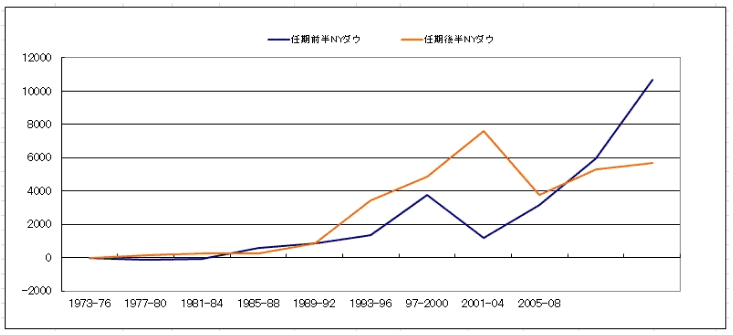

また以下のグラフをご覧ください。このグラフは米国大統領の任期前半、後半のNYダウの騰落率を示しています。(弊社オリジナル)

これを見ると2002年以降、大統領の任期後半が前半より騰落率が低くなっています。逆に言うと、2002年以降は、大統領の任期前半がよりNY株が上がったことを示しています。

(弊社作成)

確かに2年前、トランプ大統領が就任して以降、NY株は最高値を更新し、史上最高値を付けました。つまりトランプ大統領の場合、上記のグラフに合致することになるのです。

したがって、中間選挙後の株式市場は「買い」目線ではあるものの、過去2年より株価は上がらない可能性もあるということになります。

米国大統領の任期と株価の相関関係については、以下の記事で詳しく解説していますので、ぜひ読んで下さい。

僕が考える、2018年11月以降の株式投資戦略

ではこれから2018年11月以降、僕が考えている株式投資戦略について、あくまで個人的見解ではありますが考えてみたいと思います。

現在の株式市場の「プラス要因」と「マイナス要因」を考えてみたいと思います。

【プラス要因】

・米国経済は好調であり、企業業績も良好である

・PERは、割安な水準まで低下してきている

・金利上昇=経済が好調な証拠

【マイナス要因】

・金利上昇圧力が、生産コスト上昇から企業収益の圧迫要因になる

・人件費上昇も。企業収益の圧迫要因になる

・米中貿易戦争による世界経済の景気後退懸念

・中国、欧州経済の景気後退懸念

・来年、日本は消費税を10%に引き上げへ

などが考えられるでしょう。

また米国では戦後最長の景気拡大となっており、いつ景気後退のサイクルに入ってもおかしくありません。

よって株式市場に対して「強気」ではあるものの、マクロ経済指標のちょっとした変化を見逃さず、株価指数の高値更新無く、株価が急落するようなら「売り」というオプションも選択していきたいと考えます。

まとめ

選挙の結果がどちらに転ぶにせよ、株価はすでに結果をある程度織り込みずみで、ポスト中間選挙を見越した流れになっています。

米国の長期金利の動向や米中貿易戦争の先行きを踏まえ、ニューヨークダウ、日経平均株価はともに10月に入って大幅に下落しています。

中間選挙の前には、株価が下落すると言うアノマリー(経験則)どおりですが、これまで景気拡大を続けてきた米国経済に変化の兆しが生じていることを見逃せません。

米国の株価に連動する日本の株式市場も、すでにピークを過ぎたという見方もあるため、今後投資家には慎重な対応が求められるでしょう。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。