紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

前回、「財務三表」の中から「損益計算書」について説明しましたが、今回は「貸借対照表」について説明していきます。

「損益計算書」は、簡単に言うと

- 商品を売って、いくらお金が入ってきたのか

- 商品を売るのに、いくらの費用がかかったのか

- 残った利益は、いくらになったのか

などが分かる資料で、初心者の方でも比較的イメージしやすかったと思います。

それに対し、「貸借対照表」は、一般の方にはあまり馴染みがないものが多いため、イメージもしにくく、理解しにくいかもしれません。

しかし、貸借対照表は、会社の「財政状態」を表す資料なので、これをチェックしないで株を購入するのはとても危険です。

初心者の方でも、「借金が多い会社は、あまり良くないのでは?」くらいのイメージはありますよね?

あるいは、「借金よりも資産の方が多ければ安心」というイメージがあるかもしれません。

このように、会社の財政状態が健全かどうか(安定性、安全性)を判断するための資料が「貸借対照表」になります。

全てを理解するのは難しいと思いますので、理解できないところはさらっと流して、ポイントだけしっかりと押さえておきましょう。

- 「貸借対照表」を使って、会社の安全性を知ることができる

- どのポイントを抑えれば良いかが理解できる

- 株の初心者でも理解できる

貸借対照表とは

貸借対照表とは、「Balance sheet(バランスシート、略称:BS)」とも呼ばれ、「資産」「負債」「純資産」が記載されています。

つまり、その会社が持っている資産(財産)はどれくらいあるのか、そして、その資産を得るためにどうやってお金を集めたのかが分かるもので、会社の「健康診断書」だと思っていただければ分かりやすいと思います。

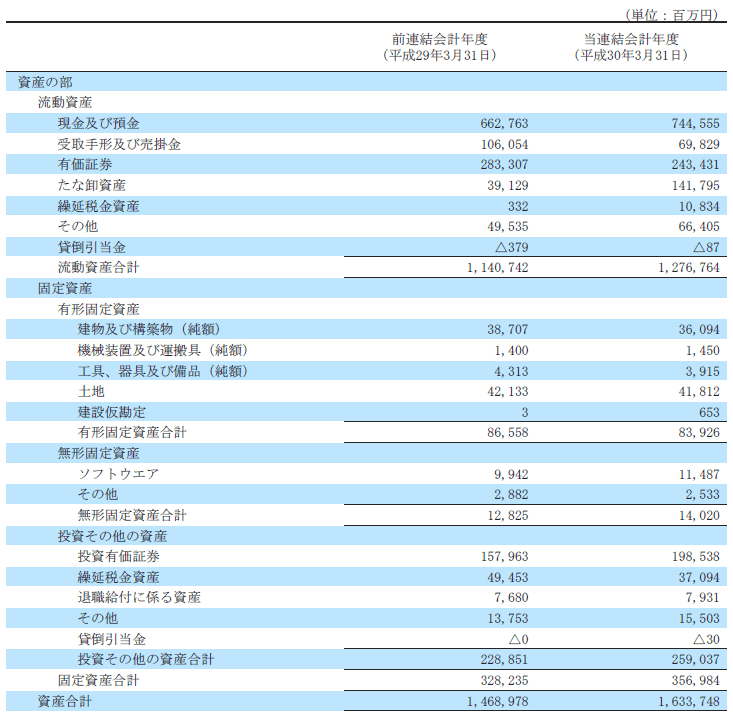

実際の貸借対照表を見てみよう

それでは、実際の貸借対照表を見てみましょう。

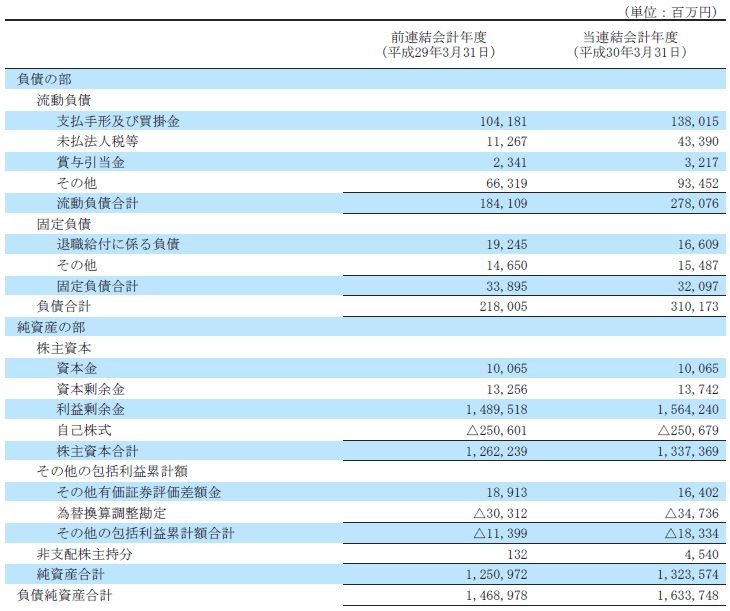

下表は、任天堂(7974)の平成30年3月期の連結貸借対照表です。

決算短信に記載されている貸借対照表は、「資産の部」と「負債の部、純資産の部」の2つに分かれていて、金額は、損益計算書と同様に「当期」と「前期」の2列になっています。

貸借対照表を図解で解説

表を見ただけでは分かりにくいと思いますので、図で説明していきます。

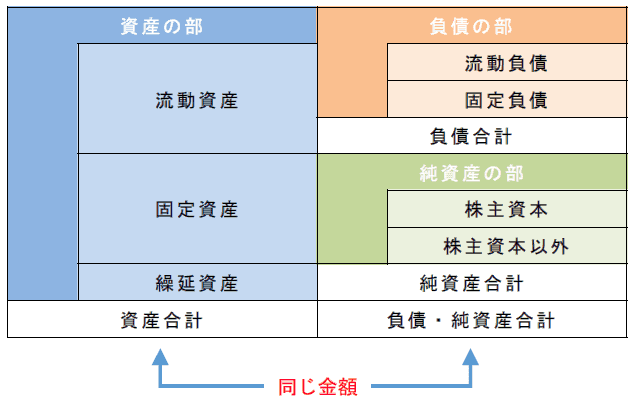

下図は、「勘定式」と呼ばれる様式で、左側に「資産」、右側に「負債+純資産」が記載されており、左右の合計金額が同じになります。

貸借対照表は、「何にお金を投じたのか(左側)」、そして「そのお金をどのように集めたのか(右側)」を表しています。

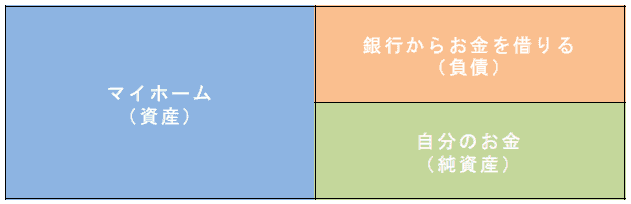

分かりやすく、個人がマイホームを購入した場合を例にすると、下図のようになります。

元々持っていた自分のお金(純資産)だけでは足りないので、銀行からお金を借りてローンを組み(負債)、マイホームを購入した(資産)という感じですね。

これで、貸借対照表がなんとなくイメージできたと思いますが、次は、それぞれの科目の意味を詳しく見ていきましょう。

「資産」とは、その会社が持っている「財産」のことです。

前項で説明したとおり、資産とは「何にお金を投じたのか」を表していますので、実際にお金を投じたものが記載されます。

「財産」と言えば、個人の場合、マイホームやマイカー、貯金などをイメージすると思いますが、会社の場合も同じように、自社ビルや社用車、有価証券などがあります。

資産は、大きく「流動資産」「固定資産」「繰延資産」の3つに分かれます。

流動資産とは、名前のとおり「流動性のある資産」ですので、換金しやすい資産のことで、具体的には「現金」「受取手形」「棚卸資産」などがあります。

固定資産とは、名前のとおり「固定された資産」のことで、具体的には「土地」「建物」「特許権」などがあります。

「流動」=「短期」、「固定」=「長期」と読み替えると分かりやすいかもしれません。

繰延資産とは、名前のとおり「繰り延べられた資産」ですので、本来は費用であるものを資産として繰り延べているもので、具体的には「創立費」「開発費」「社債発行費」などがあります。

「負債」とは、その会社が抱えている「借金」のことです。

前項で説明したとおり、貸借対照表の右側には「そのお金をどのように集めたのか」が記載されていますが、その中で「他人から借りたお金(返さなければならないお金)」の部分が「負債」になります。

個人では、マイホームを購入する時、自分が持っているお金だけでは足りないのと同じように、会社を経営するのにもたくさんのお金が必要になりますので、色々な形でお金を調達しているのです。

負債は、大きく「流動負債」「固定負債」の2つに分かれます。

こちらも、資産の場合と同じで「流動性のある負債(1年以内に返済)」「固定された負債(1年を超えて返済)」という意味で、具体的には以下のようなものがあります。

流動負債:「借入金」「支払手形」「未払金」など

固定負債:「社債」「長期借入金」「退職給付引当金」など

この区別をきちんと付けておきましょう。

「純資産」とは、その会社が持っている「純粋な財産」です。

負債は「そのお金をどのように集めたのか」の中の「他人から借りたお金(返さなければならないお金)」でしたが、純資産は「自分で用意したお金(返さなくてもいいお金)」の部分になります。

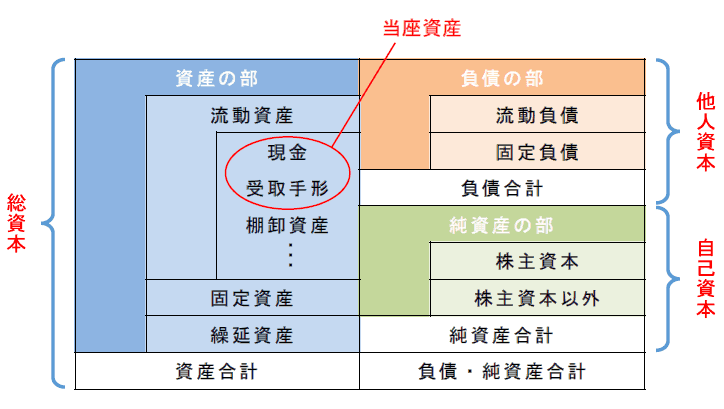

したがって、負債を「他人資本」、純資産を「自己資本」とも言います。(資産の方は「総資本」と言います)

純資産は、大きく「株主資本」「株主資本以外」の2つに分かれます。具体的には「資本金」「剰余金」などがありますが、単純に「純資産」=「資産」-「負債」と理解しておけば大丈夫です。

貸借対照表のそれぞれの項目の見方

損益計算書では「成長性」「収益性」を判断することができましたが、貸借対照表では「安定性」「安全性」を判断することができます。

つまり、財産と借金のバランス(安定性)や倒産の可能性(安全性)などを読み取ることができ、具体的には以下のような指標があります。

- 自己資本比率:安定性を評価

- 流動比率:短期的な返済能力を評価

- 当座比率:短期的な返済能力を評価(流動比率よりも厳しく評価)

- 固定比率:長期的な投資状況を評価

- 固定長期適合率:長期的な投資状況を評価(固定比率よりも緩く評価)

それでは、下図を使って、それぞれの指標を詳しく説明していきましょう。

自己資本比率とは

自己資本比率の計算式は、「自己資本」÷「総資本」×100(%)になります。

つまり、全ての資産の内、どれくらいの割合で「返済不要の自己資本」から調達しているのかということを表しており、自己資本比率が高いほど、借金が少ない(倒産しにくく、安定している)と言えます。

一般的には、自己資本比率が40%以上で優秀(倒産しにくい)と言われています。

流動比率とは

流動比率の計算式は、「流動資産」÷「流動負債」×100(%)になります。

流動資産は「短期的に現金化しやすい資産」、流動負債は「短期的に返済しなければならない負債」です。

つまり、流動比率は、すぐに返さなければならない借金に対して、すぐに用意できる現金の割合を表しており、その割合が高いほど、返済能力も高いと言えます。

一般的には、流動比率が150%以上で返済能力は十分だと言われています。

当座比率とは

当座比率の計算式は、「当座資産」÷「流動負債」×100(%)になります。

流動比率の「流動資産」の部分が「当座資産」に変わっただけです。流動資産の中には「商品の在庫(棚卸資産)」なども含まれます。

通常であれば、在庫を抱えていても次期に売ってしまえば何の問題ありませんが、在庫を抱え過ぎていたり、その原因が「商品が売れない」ためだとしたら、現金化できずに借金を返済できない可能性が出てきてしまいます。

したがって、流動比率よりも確実に借金を返済できるかどうかを判断するため、流動資産の中でも、受取手形や有価証券などの特に現金化しやすい「当座資産(現金も含む)」で計算したものが当座比率です。

一般的には、当座比率が100%以上で返済能力は十分だと言われています。(100%以上 → 流動負債は、全て当座資産でまかなえる)

固定比率とは

固定比率の計算式は、「固定資産」÷「自己資本」×100(%)になります。

固定資産は、建物や機械などの「設備投資」が多く含まれます。例えば、それが「商品を製造する設備」であれば、何年もかけて商品を製造・販売して収益を上げていきますので、すぐに投資した分の現金を得ることはできません。

したがって、固定資産は「返済不要の自己資本」からまかなう方が安全で、それを判断するための指標が固定比率になります。

一般的には、固定比率が100%以下でムリのない設備投資ができていると言われています。(100%以下 → 固定資産は、全て自己資本でまかなえる)

固定長期適合率とは

固定長期適合率の計算式は、「固定資産」÷「自己資本+固定負債」×100(%)になります。

固定比率の「自己資本」の部分が「自己資本+固定負債」に変わっただけです。

固定比率が100%以下であれば、固定資産は全て自己資本でまかなえていることになりますが、仮に100%以上であったとしても「すぐに返済する必要のない固定負債」からまかなっているのであれば、安全だと言えます。

逆に、固定資産が自己資本と固定負債を合わせてもまかなえず、「すぐに返済しなければならない流動負債」でまかなっているとしたら、返済できない可能性が出てきます。

それを判断するための指標が固定長期適合率になります。

一般的には、固定長期適合率が100%以上で危険と言われています。

(100%以上 → 固定資産は流動負債でまかなっており、返済できないリスクがある)

貸借対照表をどのように使うのか

前項で、それぞれの指標の計算方法が分かったと思いますので、次は使い方について説明します。

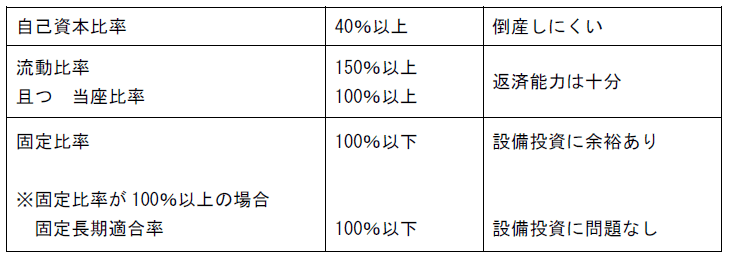

下表は、前項の説明を表にまとめたものです。

まずは、上から順に、自己資本比率、流動比率、当座比率の全てが基準を満たしているかどうかを確認します。そして、全て基準を満たしていて、固定比率も基準を満たしていれば、全て問題なしと判断できるでしょう。

しかし、もし固定比率が基準を満たしていなかったとしても、固定長期適合率が基準を満たしていれば、概ね問題なしと判断しても大丈夫です。

このように、貸借対照表からそれぞれの指標を算出することで、その会社がどのような財政状態であるのかを判断することができるのです。

まとめ

いかがでしたでしょうか?

貸借対照表の読み方や科目の意味は理解できなかったとしても、どの科目を使って、どういう指標を算出し、どのように判断すべきかは、なんとなく理解できたと思います。

よく「黒字倒産」という言葉を耳にすることがありますよね?

これは、「損益計算書」では利益がプラス(黒字)になっているにもかかわらず、負債を返済することができずに倒産してしまうことです。

これを見抜くためには、「貸借対照表」を確認する必要があるのです。したがって、「損益計算書」で成長性・収益性の高い会社を見つけたら、「貸借対照表」で安定性・安全性をチェックするようにしましょう。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。