紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

米国FRBが、急激なインフレ対策として早期利上げに踏み切るとの警戒感から、2022年初頭から株式市場には売りが広がっています。

一般論としては、利上げが行われて金利が上昇すると、株などのハイリスク資産は売られるとされますが、過去の利上げ局面では米国株はむしろ上昇しているというデータがあります。

ただ、NASDAQ市場をはじめ米国株はバブルも指摘されており、2022年の米国利上げでは米国株・日本株ともに厳しい展開となる可能性があることには注意が必要です。

今回は、米国利上げと株価の関係について解説した上で、米国利上げによって買われる銘柄や売られる銘柄についても説明していきます。

- 米国利上げと株価の関係についてわかる

- 米国利上げによって買われる銘柄や売られる銘柄ついてわかる

- 今回の利上げにおいて、注意すべきことがわかる

米国FRBはインフレ対策に早期利上げをする観測が強まっている

米国のFRB(連邦準備制度理事会)は、2021年12月のFOMC(米国連邦公開市場委員会)において、「経済が力強さを増し、インフレが加速すれば、従来想定よりも早期かつ迅速に利上げに踏み切ることもあり得る」との見方を示しました。

FRBが早期利上げの姿勢を示したことを受けて、米国の債券市場金利は上昇。

米国の長期金利を見る上で重要視される「米国債利回り(10年)」は、一時1.78%にまで上昇しました。

米国債利回り(10年)は、コロナ禍においては下落し、2020年8月には一時0.5%台にまで下落していましたが、米国経済の回復を背景に戻してきていることが分かります。

FRBが利上げを急ぐ背景には、アメリカで起きている急激な物価高(インフレ)があります。

2021年の米国の消費者物価指数(CPI)[前年同月比]は次のようになっています。

※出典:Yahoo!ファイナンス

|

|

1月 |

2月 |

3月 |

4月 |

5月 |

6月 |

7月 |

8月 |

9月 |

10月 |

11月 |

12月 |

|

21年 |

1.4 |

1.7 |

2.6 |

4.2 |

5 |

5.4 |

5.4 |

5.3 |

5.4 |

6.2 |

6.8 |

7.0 |

米国では2021年5月以降、5%を超えるインフレが続いており、足元ではさらに加速。

FRBはインフレが長期化する懸念から、2021年11月以降には積極的にインフレと戦う政策姿勢に転換、早期利上げの可能性を示唆することとなりました。

米国利上げによって株価はどうなる?

米国利上げと株価の関係や、過去の利上げで株価はどうなっていたのかについて押さえておきましょう。

一般的には利上げによって株価は下落しやすい

FRBの早期利上げへの警戒感から、米国株は2022年1月から大きく売られている展開となっています。

次の株価チャートは、米国を代表する株価指数「S&P500指数」の日足チャートです。

一般的には、利上げによって金利(国債利回り)が上昇すれば、株価は下落しやすくなります。

一般的には、利上げによって金利(国債利回り)が上昇すれば、株価は下落しやすくなります。

長期金利が上昇すると、企業の借り入れコストが増加するため、また投資家にとっては株式投資が不利になるためです。

特に、後者の「投資家にとっては株式投資が不利になる」点について見てみましょう。

株式投資を行うと配当金を得ることができます。

「S&P500指数」の配当利回り平均は1.5%程度とされており、大きな配当金を得られる高配当株と呼ばれる銘柄の配当利回りは3%以上です。

低金利やゼロ金利の状況では、株式投資によって配当金を得るインセンティブが生まれます。

しかし、金利(国債利回り)が上昇すると、ローリスクで株式と同程度の利回りを得られることになるため、値下がりリスクのある株式に投資するインセンティブは失われることになります。

過去のデータでは米国利上げは米国株上昇に繋がってきた

一般的には、利上げによって金利(国債利回り)が上昇すれば、株価は下落しやすくなるとされますが、実際のデータではそうなってはいないことには注意が必要です。

Bloombergの2022年1月24日付けの記事「米国株、利上げ局面では堅調な傾向-過去のデータが示唆」によると、「S&P500指数」は1950年代以降12回の利上げ局面で平均リターン+9%となっていたとされます。

※出典:Bloomberg

そもそも、利上げが行われるということは、好景気であるということの裏返しでもあります。

利上げによって、企業の借り入れコストが増加する、投資家にとっては株式投資が不利になるなどのデメリットはあるものの、それ以上の景気回復が起こっているなら株価は上昇することになります。

特に、過去の利上げ局面においては、利上げ局面の序盤から中盤においては株価が上昇していた傾向が多いとされます。

過去の利上げ局面において、マーケットでは、利上げによるデメリットよりも、足元の好景気が意識されていた傾向がされていました。

「S&P500指数」のバブルには注意が必要

過去のデータにおいては米国利上げでも株価上昇となっていましたが、2022年の利上げ局面では、米国株がバブル気味になっている点には注意が必要かもしれません。

米国を代表する株価指数「S&P500指数」の月足チャートを見てみましょう。

「S&P500指数」は、新型コロナ相場となった2020年以降、急上昇していることが分かります。

「S&P500指数」は、新型コロナ相場となった2020年以降、急上昇していることが分かります。

特に、「S&P500指数」をけん引しているのが、GAFA(Google、Amazon、Facebook(Meta)、Apple)をはじめとする、米国ハイテク市場NASDAQ銘柄です。

NASDAQの株価指数「NASDAQ100指数」の株価チャートは次のようになっています。

()

()

「NASDAQ100指数」は2020年以降、株価指数としては異例の急上昇となりましたが、米国利上げが警戒された2022年1月には大きく下げています。

「NASDAQ100指数」に連動する投信やETFにレバレッジを掛けて投資する行為は「レバナス」とも呼ばれており、2020年から2021年に掛けては大きなリターンとなっていましたが、2022年1月に大きな損失となっている投資家が少なくありません。

今回のFRBの利上げは、新型コロナ相場で急上昇となった米国株が調整局面入りする引き金を引く可能性があることには注意しておきましょう。

米国利上げで売られる懸念がある銘柄

米国利上げを受けて売られる懸念がある銘柄について押さえておきましょう。

米国株や日本株など株式全般

米国利上げへの懸念から2022年1月には米国株が大きく売られる展開となっていますが、米国株の影響を受ける日本株も大きな影響を受けています。

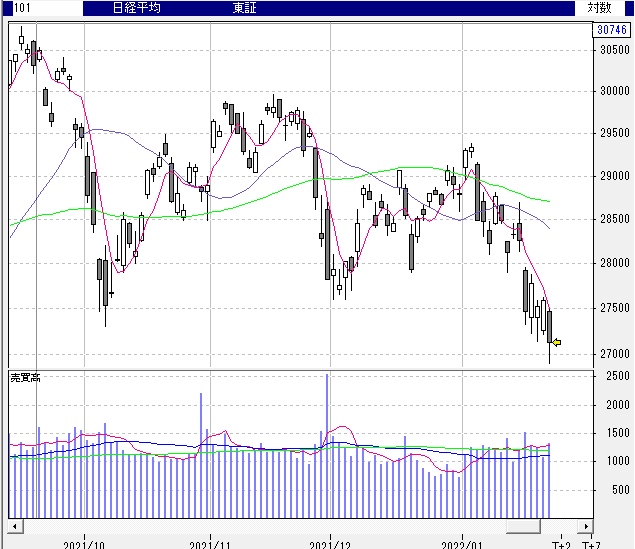

日経平均株価の日足チャート

日経平均株価は、2022年1月5日には29,388円を付けていましたが、米国株の下落につられる形となり、1月25日には一時26,890円まで下落。

ウクライナ情勢で売られたことに加えて、1月25日夜に控えるFOMCも嫌気された格好となりました。

2022年1月には、利上げは株にはマイナス要因となるという一般論通りの推移となっています。

ドル円相場は円安が進む可能性がある

米国利上げは、為替相場にも大きな影響を与えることが懸念されます。

次のチャートは、ドル円(USD/JPY)チャートです。

2021年以降、ドル円チャートは、円安ドル高が進んできたことが分かります。

米国利上げによって、ドルの政策金利が上がると、ゼロ金利となっている円との金利差が拡大します。

ゼロ金利の円ではなく、金利が付くドルを買った方がいいと思う投資家が増えるため、ドルを買って円を売る動きが広まることが、円安ドル高になる背景です。

米国利上げとなった際には、この動きがさらに加速して、円安がいっそう拡大することには注意が必要かもしれません。

最近、ニュースでも「安い日本」が特集されることが増えていますが、為替レートに海外物価などを反映した「実質実効為替レート」で見ると、円の実力は1970年代のレベルにまで低下しています。

円安のデメリットがメリットを上回ることも多くなっており、「円安=日本株高」という図式も当てはまりづらくなっていることには注意しておきましょう。

仮想通貨などのリスク資産にも注意が必要

米国利上げによって売られる懸念があるのは、株式だけではありません。

仮想通貨(暗号通貨)などのリスク資産も、利上げによって売られることが懸念されます。

代表的な仮想通貨であるビットコイン価格は、2021年に大きく上がりましたが、2021年11月以降に急落しています。

米国利上げで買われる可能性がある銘柄

米国利上げを受けて、買われる期待がある銘柄について押さえておきましょう。

日米の長短金利差拡大の恩恵を受ける「銀行株」

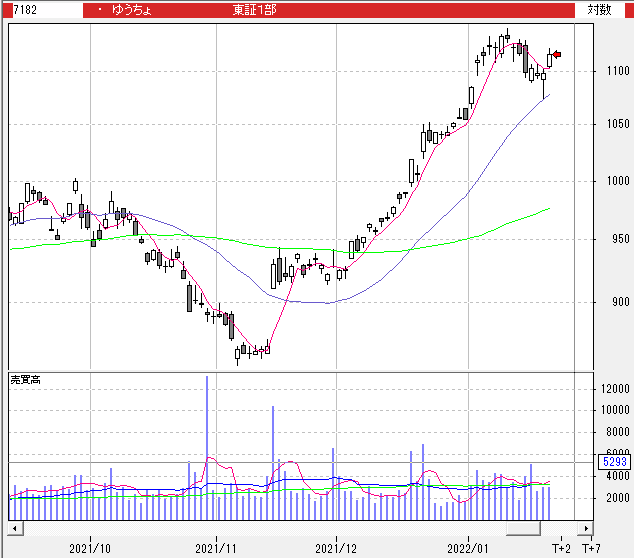

米国利上げによって日米の長短金利差が拡大すると、ゼロ金利の円を短期金利で調達し、ドルを長期金利で運用することによって利益を稼げる「銀行株」は恩恵を受けることが期待されます。

銀行株は、FRBが2021年11月に早期利上げの姿勢を示してからは買われています。

次のチャートは、日本最大の預金銀行である【7182】ゆうちょ銀行の日足チャートです。

【7182】ゆうちょ銀行の日足チャート

この他、【8306】三菱UFJフィナンシャルグループや【8316】三井住友フィナンシャルグループなどのメガバンク株も、同様に好調となっています。

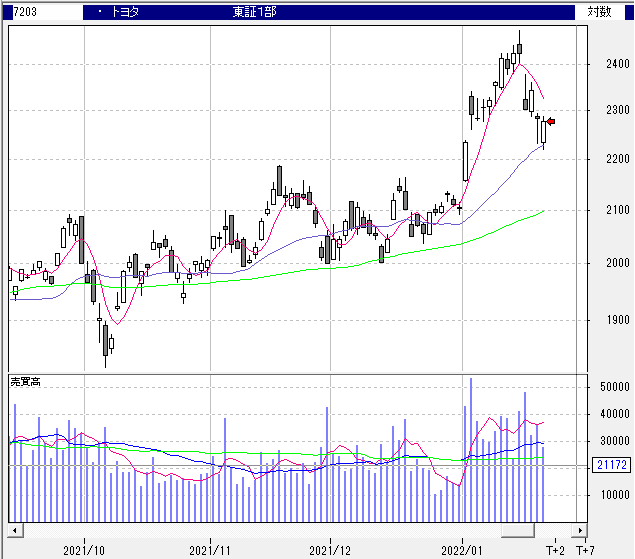

円安の恩恵を受ける「円安メリット株」

米国利上げによって、ドルが買われて円が売られる円安ドル高となれば、製造業を中心に円安の恩恵を受ける企業の業績には追い風となることが期待されます。

具体的には、海外売上比率が高い銘柄にとって円安は追い風です。

その代表格とも言える【7203】トヨタ自動車などは押さえておきましょう。

【7203】トヨタ自動車の日足チャート

まとめ

今回は、米国利上げと株価の関係について解説した上で、米国利上げによって買われる銘柄と売られる銘柄についても説明してきました。

米国FRBは、米国で過熱化するインフレを抑えるため、2021年11月にインフレからの脱却を進めるための早期利上げの可能性を示唆しました。

2022年1月には、マーケットで米国利上げが警戒され、米国株・日本株ともに大きく売られる展開となっています。

利上げによって株は売られやすくなるというのが一般論ですが、過去のデータでは、米国利上げの局面で米国株は上昇しているという実績があります。

ただ、NASDAQ銘柄を中心に米国株がバブル気味になっていることも指摘されており、今回の利上げは米国株の調整局面入りへの引き金を引く可能性があることには注意が必要です。

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。