紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

『日経平均先物』のデイトレードをしている個人投資家の多くは、チャートを使った“テクニカル分析”に基づいて売買しています。

その中で、よく使われる“テクニカル指標”は、移動平均線、ボリンジャーバンド、一目均衡表、RSIなどですが、それ以外に個人投資家に人気があるのが「MACD」というテクニカル指標です。

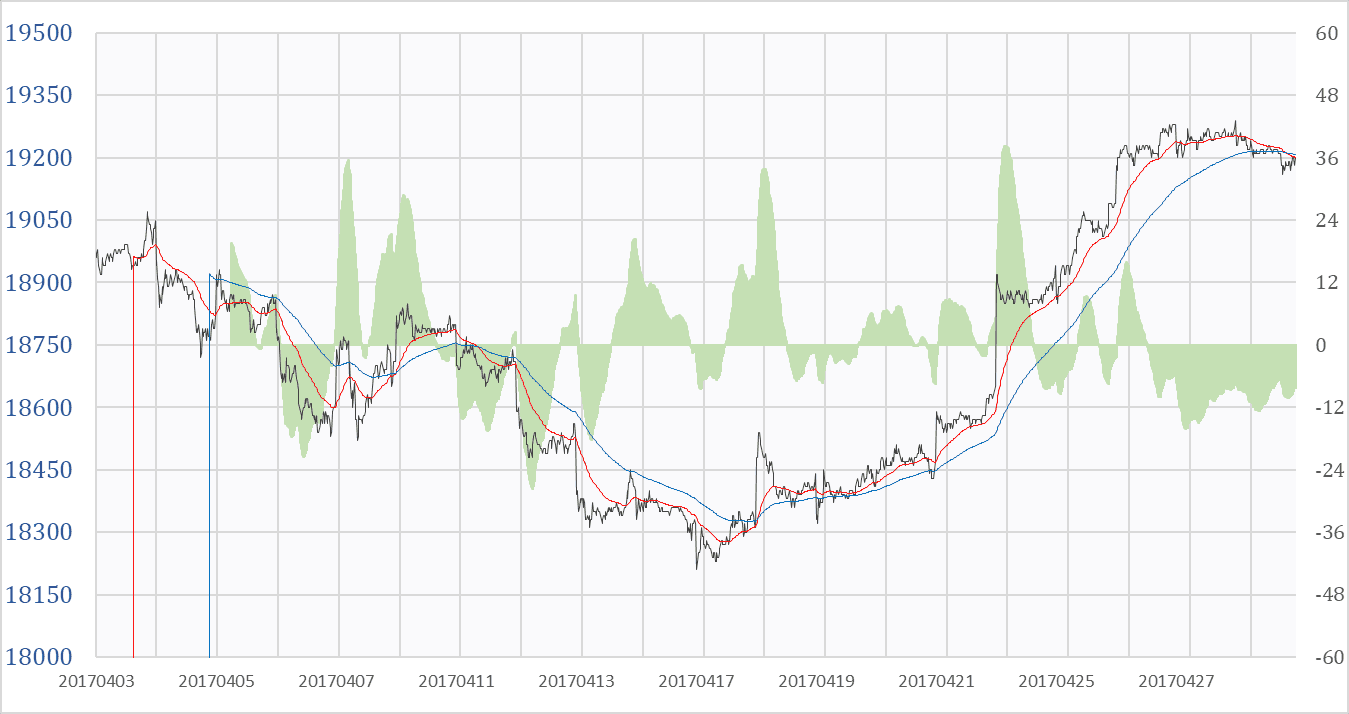

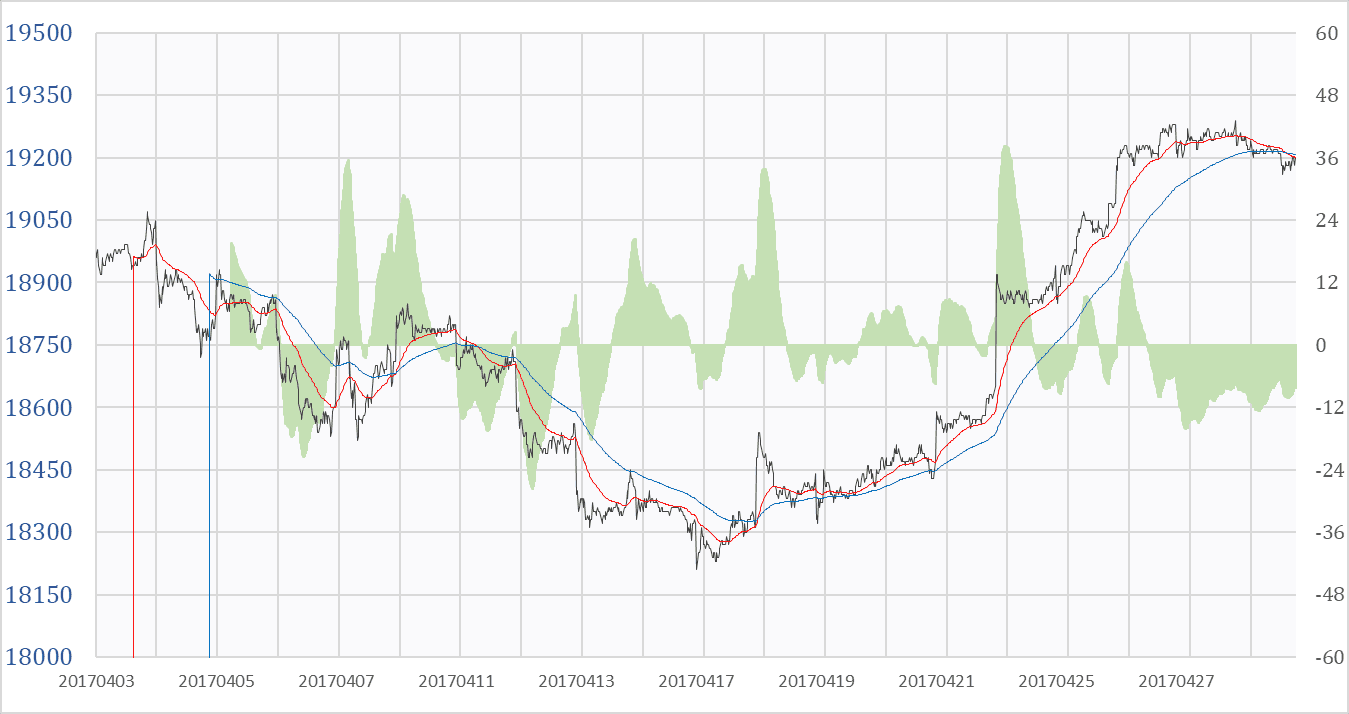

まずは以下の画像をご覧ください。2017年4月の日経平均先物の5分足チャートにMACDを重ねて表示したものです。

日経平均先物の価格(黒線)と、この期間のMACD(赤、青)の関係性を見てください。

この期間の日経平均先物指数の値動きは、月の半ばごろまで下落が続きましたが、その後、先物価格は反転しました。

ここで問題になるのが“MACDの最適値”です。一般によく使われている「短期EMA 12:長期EMA 26:シグナル 9」ですが、あなたは「違う数値を使えばもっと稼げるのでは?」と思ったことがあるはずです。

そこで今回、最適値(パラメータ)に変化を持たせた9000通りの検証結果から最も適切なものを算出してみました。

日々、刻々と価格が変動していくデイトレードの世界。「きっとこうなるはずだ」という思惑や、期待による不確定なトレードを重ねるのは恐ろしいものです。

何の根拠もなしにやみくもにトレードするだけでは、いずれ資金を失います。

今回、「MACD」というテクニカル指標を使って、日経平均先物のデイトレードをしたとき、どの数値(パラメータ)有効なのかを検証してみたいと思います。

- MACDの概要がわかる

- MACDの売買サインの見方がわかる

- MACDを使った日経平均先物のデイトレードやスイングトレードでどの設定値が適切かがわかる

MACDとは?

MACDについては以下の記事で解説していますので、ここでは簡単に解説していきます。

株初心者でも売買タイミングが視覚的にわかるチャート『MACD』

MACDは(Moving Average Convergence Divergence:移動平均収束拡散法)の略です。Gerald Apple(ジェラルド・アペル)氏が考え出した、テクニカル指標として有名なものの1つです。

MACDは、指数平滑移動平均(EMA)を利用しているので、過去よりも直近の値動きをより重視したシグナルが出ます。

下図は、冒頭でも紹介した、2017年4月の日経平均先物の5分足チャートにMACDを重ねて表示したものです。

※黒:価格, 赤:短期EMA, 青:長期EMA, 緑:OSCI(ヒストグラム)

以下でMACDの使い方を説明していきます。

MACDの売買サインはどう見る?

MACDの売買サインの見方はとても簡単です。

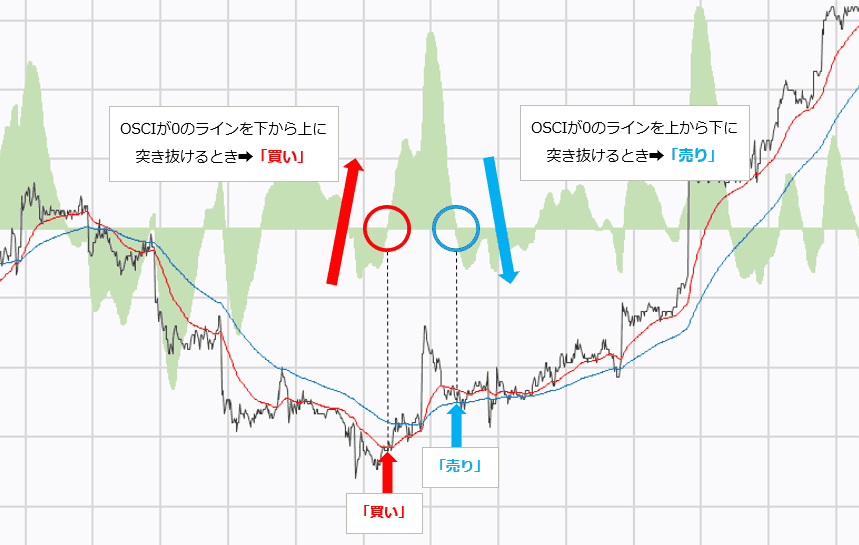

下図のように、OSCI(ヒストグラム)が0のラインを下から上に突き抜ける(ゴールデンクロス)、または上から下に突き抜けるタイミング(デッドクロス)を売買サインとして利用します。

このサインの出方は、以下で解説する「パラメータ設定」を変えることで変化します。

MACDのパラメータ設定

MACDは短期EMA、長期EMA、シグナルで成り立っており、ジェラルド・アペル氏が設定した基本的なパラメータは以下になります。

- 短期EMA:12

- 長期EMA:26

- シグナル:9

この「12-26-9」の設定値は最もよく使われているものです。

また、フィボナッチ級数の第一人者であるJoe DiNapoli(ジョー・ディナポリ)氏は以下のパラメータを考案しています。

- 短期EMA:8

- 長期EMA:17

- シグナル:9

このように、期間に変化を持たせたMACDを使っている人もいます。

今回は、一般的な「12-26-9」の期間の設定をそのまま用いるべきなのか、それとも従来のもの以上に高い勝率を誇る期間の取り方があるのかを一緒に確認してみましょう。

MACDのパラメータ(期間)設定で売買サインの出方がどのように変化するか

MACDは先ほども説明した通り「短期EMA 12:長期EMA 26:シグナル 9」でそれぞれのEMAを計算することが多いです。

この「期間の取り方」1つで売買のサインが出現するタイミングは大きく変わってきます。

期間を短くした場合

例えば、短期の期間を短くすればMACDが「直近の値動き」に強く影響されやすくなり、売買サインが比較的こまめに出現しやすくなります。

それによって相場の動きによっては、だましのサイン(誤った判断のサイン)が出現しやすくなります。

期間を長くした場合

逆に期間を長くした場合はどうなるでしょうか?

期間が長すぎると、本来なら買うべきタイミングで「まだ買いサインが出現しない」という事態になり、取引のタイミングを逃すことになります。

期間設定はバランスが大事

上記のことから、短期の期間設定と長期の期間設定においては、それらのバランスを取る必要があるのです。

つまり、MACDを根拠にトレードを行う場合は、「この期間の取り方は正しく機能しているのか?」をまずチェックする必要があります。

相場の動きは時代とともに当然変化していきますので、トレンドが出ている相場、レンジ相場などによって当然とるべき戦略は変わってくるからです。

MACDで日経平均先物5分足デイトレードをした場合の検証内容

それでは実際に検証してみます。

検証の内容は以下になります。

チャート:5分足

トレード期間:デイトレード

検証銘柄:日経225先物ラージ

検証期間:2017年4月3日から2017年4月28日までの約1か月間

検証:短期EMA、長期EMA、シグナルの期間それぞれを10刻みの幅で変化させてみる

検証方法:Excelで作成した独自のシミュレーションシートを使って検証

ルール:「買い」か「売り」かの常に1つのポジションだけに専念

買いサインに従って買い、売りサインに従って手持ちの持ち玉を処分することを単純に繰り返します

(逆に、売りサインからスタートして買いサインで処分することもあります)。

この検証でどんな結果が出るのでしょうか?

MACDのルールだけに従ってデイトレードを行った結果は?

3の検証内容に従って、短期EMA・長期EMA・シグナルの3種類のパラメーターをそれぞれ10刻みの幅で変化させ、合計9000通りのパラメーターの組み合わせを検証してみました。

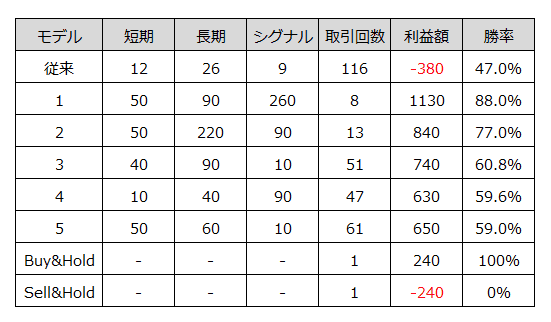

1か月間トレードした結果から、従来のパラメーターの例である「12-26-9」の組み合わせのもの以外に、成績が比較的よかったものの一部の例を以下に表示しています。

また、Buy&Hold(買いから入って持ち続ける)」と「Sell&Hold(売りから入って持ち続ける)」の戦略をとった場合の成績とも比較できるように、それぞれの結果も参考として表示しています。

今回の検証対象は日経平均先物ですので、レバレッジの関係上、実際には利益額表記の値に対して1000倍の金額が損益として発生することになります(日経平均先物ラージでの取引では1円の値動きで1000円の損益が発生します)。

つまり、1か月間の利益額が1130であるモデル1は、この期間で113万円の利益が発生していたことになります。

過去の値動きからのみ売買のタイミングを決めるテクニカル分析に従うだけで、この期間はこれほどの成績が残せるとは驚きではないでしょうか?

一般的な「12-26-9」のパラメータ設定の成績が悪かった理由

今回の検証結果では、一般的な「12-26-9」のパラメーター設定値は取引回数が多いものの、勝率は47.0%で利益額は-38万円という結果でした。

この原因は、5分足のデータを用いる場合には、短期EMAの「12」や長期EMAの「26」という期間が近すぎるためです。期間が近いと、短期と長期の移動平均線が極めて近い状態が続くことになります。

この2本の線があまりにも近いとOSCIは頻繁に0ラインを上に突き抜けたり下に突き抜けたりすることを繰り返します。そうなると、結果的にだましのサイン(誤ったタイミングでの売買サイン)が多くなるので、投資成績が悪くなってしまうのです。

このことから、短期EMAと長期EMAのパラメータを少し離してあげる必要がありそうですね。

それでは、検証結果から成績の良かったほかのものも見てみましょう。

スイングトレード向きだが成績は高い:「50-90-260」「50-220-90」

モデル1「50-90-260」のように短期と長期の期間を従来のものより長くし、特にシグナルの計算期間をかなり長いものにする事によって、取引回数が大きく減少するものの、113万円の利益と高い勝率を誇る戦略となっています。

もちろん、「1か月の間に8回しか取引回数がない」という所を見るとこれはもはやデイトレードでは無くなっていますので、スイングトレード寄りの戦略になりますね。

ですが、全部で9000通りの様々なパラメーターの組み合わせを検証した中でもこのような比較的長めの設定値が上位に上がってきた事実から、有効なパラメータではあると言えそうです。

同じくモデル2「50-220-90」も取引回数は13回ですが、83万円の利益となかなか良い成績ですが、こちらもスイングトレード寄りの戦略となっています。

デイトレード向き:「40-90-10」「10-40-90」「50-60-10」

デイトレードを前提とするならば、もう少し取引回数が多いモデル3「40-90-10」モデル4「10-40-90」モデル5「50-60-10」が本来の趣旨に合うものかも知れません。

これらのパラメーターにおいては頻繁にサインが出る分、やはり勝率に関してはモデル1やモデル2の中長期的なものに劣ってしまいますが、それなりの勝率と利益額は確保されているので、こまめにトレードを行いたいという投資家の方々にとってはより実用的なモデルであると言えるでしょう。

いずれにせよ、何も考えずに月の初めに買って、ずっと持ち続けた場合の成績(利益額-240)よりも、テクニカル分析を利用したMACDの戦略を用いていた場合に、はるかに高い利益額が得られていた事は非常に意味がある事ではないでしょうか?

MACDはデイトレードで有効に機能するの?

先ほどの検証結果でもお分かりいただけたと思いますが、MACDはパラメーターの設定値次第ではそのトレード成績が大きく変わってきます。

もちろん、今回の検証結果はたった1か月の期間(5分足で分けると1580期間の価格データ)でのものなので、常に先述のパラメーターの組み合わせが最適というわけではありません。

しかし、一般的に用いられている従来のMACD(12-26-9の設定値)を単純に用いる合理的な理由はこの結果を見る限りありません。

相場に正しく適応するMACDのパラメーター値を設定しさえすれば、MACD1つとっても有効にデイトレードに組み込める可能性は十分にある、ということは今回の検証から言えそうですね。

なによりMACDの単純なルール(OSCIが0を上に抜けるか、下に抜けるか)だけに従って取引し続けるだけでこれだけの勝率と投資パフォーマンス(最高勝率88.0%で利益額113万円)になったのは、興味深いのではないでしょうか。

まとめ

今回はMACDのデイトレードにおける適切な設定値を検証してみました。

テクニカル分析は、きちんと使うことができれば投資判断の強い味方となりそうです。

日経平均先物の取引は、現物株取引よりもリスクが高くなるので中上級者向けですが、きちんと戦略を立てて売買すれば、売りと買い両方で効率的に収益化を図ることができます。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。