紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

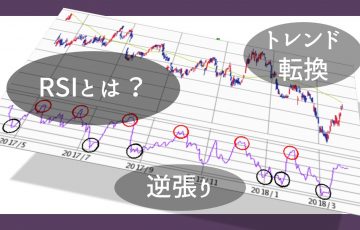

株式投資では、あまり馴染みのない「エリオット波動」の理論ですが、実は株式相場で威力を発揮することを、あなたはご存知でしょうか?

テクニカル指標のほとんどは、過去の値動きを単純にグラフ化したものが多く、将来の値動きを予測するための信頼度はそれほど高くはありません。しかし、「トレンドライン」のページでも説明したように、株の値動きというのは「群集心理」によって形成されることが多いため、リズムやパターンがあります。

このリズムやパターンを把握することができれば、「こう動いたら、次はこう動くだろうな」ということが予測できるようになります。

今回ご紹介する「エリオット波動理論」は、値動きのリズムに着目した理論になりますので、これを身に付けることによって、今後の値動きを予測することができるようになるといって過言ではないでしょう。

また「エリオット波動理論」は、今のように株価の大きなトレンドが発生したときに威力を発揮するため、この予測が上手くいくと、株価の大きなトレンドを上手く捉えることができるため、大きな利益にもつながります。

理論はそれほど難しくないのですが、使い方にコツがあるので、ぜひ、最後まで読んでみてください。

- エリオット波動について、図解でわかりやすく学べる

- エリオット波動を利用した、順張り・逆張りの手法を伝授

- 実際のチャートでエリオット波動から株価を予測できる

エリオット波動とは

まずはじめに、株価は「上がり続ける」「下がり続ける」ということがないため、上がったり下がったりしながら動いていきますが、この「波」のように「動く」ことを「波動」と呼びます。

エリオット波動とは、アメリカのラルフ・ネルソン・エリオットという人が考案したもので、統計学的な根拠は特になく、経験則にもとづいたテクニカル理論です。

エリオット氏は、過去のNYダウ平均を緻密に分析することで「相場にはサイクルがあり、値動きには一定のリズムがある」ということを発見しました。

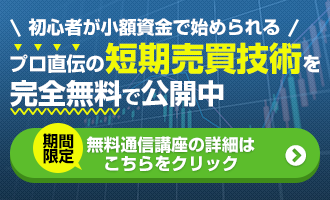

そして、そのリズムは、上昇トレンド局面では「上昇5波、下降3波」の合計8波を1周期として形成されるということが分かり、これがエリオット波動の基本形となったのです。

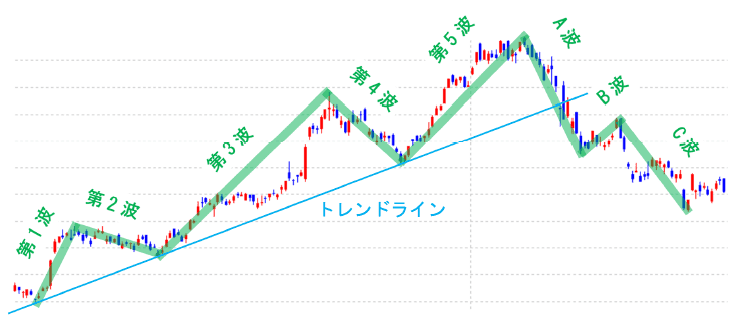

エリオット波動を図解で説明

言葉で説明しただけでは分かりづらいと思いますので、図を見ながら説明します。

赤色部分が「上昇5波」で、上昇と反落を繰り返しながら上昇し、この部分を「推進波」と呼びます。

そして、青色部分が「下降3波」で、下降と反発を繰り返しながら下降し、この部分を「修正波」と呼びます。

上図は、上昇トレンド局面で発生するエリオット波動ですが、これを上下に反転させたものが、下降トレンド局面で発生するエリオット波動(下降5波、上昇3波)になります。

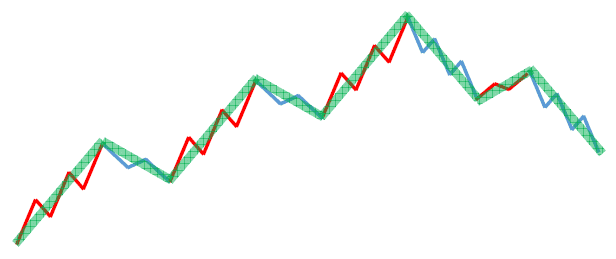

そして、この上昇5波、下降3波をそれぞれ「大きな1波」として捉えると、下図のように、さらに大きな周期のエリオットになるのです。

次は、それぞれの波動について、もう少し詳しく説明していきます。

冒頭でも少しお話しましたが、値動きのリズムというのは群集心理によるところが大きいので、エリオット波動のそれぞれの波でどのような群集心理が働いているのかを踏まえて見ていきましょう(以下、上昇トレンド局面での説明になります)。

エリオット波動の第1波

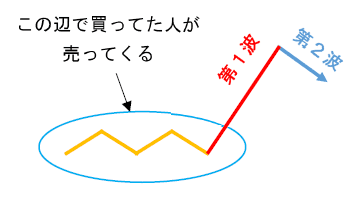

第1波は、下降トレンドから反転したときや、横ばいから上抜けたときなどに、エリオット波動の初動として発生します。

ここではエリオット波動だと分かりませんので、参加者も少なく、群集心理も働いていません。

機関投資家やプロトレーダーなどが、いろいろな情報や状況から「これから上がるかも」と判断して、他のトレーダーよりも早く買い、株価が上がり始めます。

1-1-2 エリオット波動の第2波

第1波である程度上昇すると、その前から保有していた人や第1波の初期に買っていた人などが利益確定のため売ってくるため、一旦下落します。

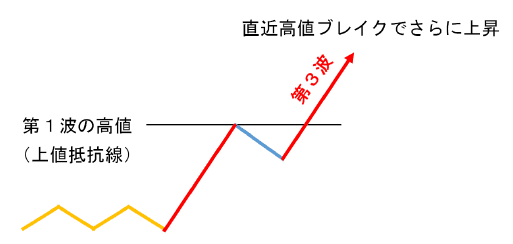

エリオット波動の第3波

利益確定が一巡した後、まだ上昇トレンドが継続し、買い勢力が優勢となっている場合は再び上昇し始めます。

第1波の高値を超えてくると、直近高値ブレイク(上値抵抗線上抜け)となり、多くの人が注目し始め、買い勢力の勢いがさらに増し、どんどん上昇していきます。

このとき、注目度も高くなり、参加者も多くなるため、上昇幅が一番大きくなる傾向があります。

エリオット波動の第4波

第3波で大きく上昇しましたが、さすがに買われ過ぎだろうと判断した人が徐々に売り始め、再び下落します。

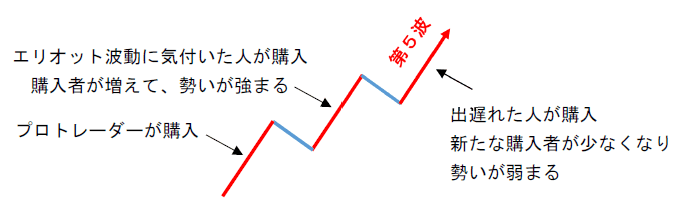

エリオット波動の第5波

第4波が下げ止まると、まだ上昇トレンドが継続していると判断した人が買ったり、

第3波に乗れなかった人が新たに買い始めたりするため、さらに上昇します。

しかし、この時点でほとんどのトレーダーが買ってしまっているため、新たに買う人も少なくなり、上昇の勢いも弱くなっています。

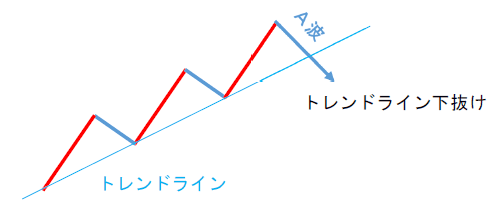

1-1-6 エリオット波動のA波

上昇の勢いがなくなり、利益確定売りが出始め、トレンドラインを下抜けると、売り勢力が強くなり下降トレンドに転換します。

エリオット波動のB波

A波で大きく下落すると、売られ過ぎと判断した人が買い始めて下げ止まったり、下げ止まると、まだ上昇トレンドが継続していると判断した人が買ったりして、一旦上昇します。

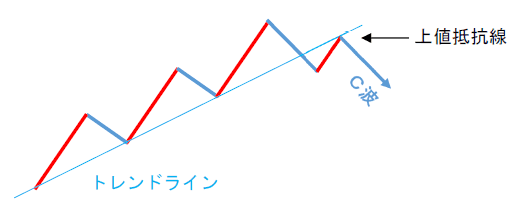

エリオット波動のC波

しかし、すでに下降トレンドに転換しているため上昇は続かず、再び下落し始めます(上昇トレンドラインが上値抵抗線となる傾向があります)。

エリオット波動のポイントと注意点

まず、エリオット波動にはいくつかの条件があり、これを満たさないとエリオット波動とは判断されません。

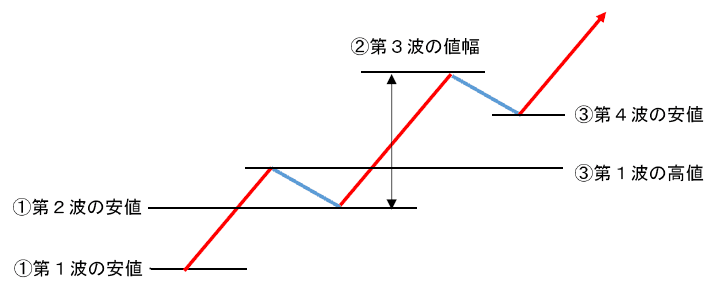

- 第2波の安値が第1波の安値を下回らない

- 第1波、第3波、第5波の中で、第3波の値幅が一番小さくなることはない

- 第4波の安値が第1波の高値を下回らない

続いて注意点ですが、前述したとおり、エリオット波動は経験則にもとづいたテクニカル理論であり、群集心理による値動きのリズムをパターン化したものです。

したがって、

- 基本形のとおりに動くことはあまりない(8つの波動が完成しない)

- 初動(第1波~第2波)でエリオット波動であると断定することはできない

- 群集心理による値動きのため、流動性の低い銘柄では形成されにくい

となります。

エリオット波動の使い方

ここまでで、エリオット波動とはどのようなものなのかが、なんとなく分かってきたと思いますので、次は、エリオット波動を使ってどのようにトレードするのかについて説明します。

波動の長さ(値幅)に注目する

株の値動きは、1つの波動の中に、さらに小さな波動が表れることも多いため、どこまでが1つの波動なのかを見極めるのが難しい場合もあります。

また、エリオット波動の第2波、第4波で下げ過ぎると、エリオット波動自体が完成しない場合もあるので、波動の長さ(値幅)を判断する目安が必要です。

株価が上昇した後、利益確定売りなどで一旦下落したりしますが、これを「押し」と言います(下落した後に上昇することを「戻し」と言います)。

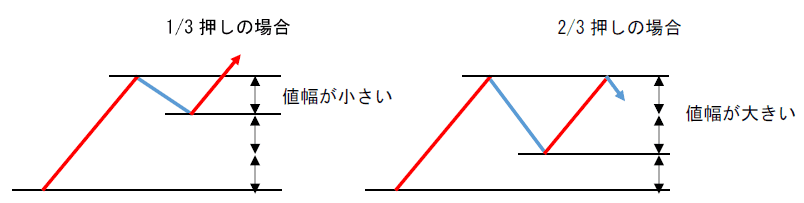

一般的に、この押しの値幅が、上昇の値幅に対して「1/3」「1/2」「2/3」で止まって反発することが多々あります(「1/3押し」「半値押し」「2/3押し」などと言われます)。

そして、押しの値幅が小さいほど、反発したときの上昇の勢いは強くなるのです。

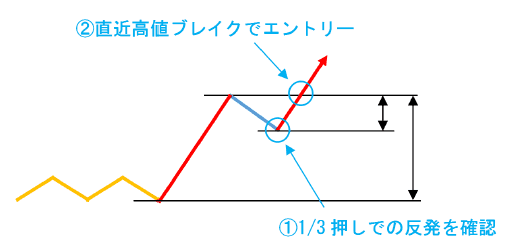

例えば、下図のように「1/3押し」と「2/3押し」を比べてみましょう。

上昇の勢いが強くなるのは直近高値を上抜けしたときですが、「1/3押し」よりも「2/3押し」の方が反発してから直近高値までの値幅が大きくなります。

つまり、「2/3押し」で反発直後に買っている人は、直近高値まで上昇してきたときには含み益も大きくなっているため利益確定の売りが出やすく、上昇の勢いが強くならず、反落する場合も多いのです。

そのため、エリオット波動を使ってトレードする場合は、第2波(あるいは第4波)の押しが小さいチャートを選ぶと、第3波(あるいは第5波)で大きく上昇する可能性が高くなります。

値幅予測の根拠、フィボナッチ比率とは?

先ほど、「1/3」「1/2」「2/3」という数字が出てきましたが、実は、この数字は「フィボナッチ比率」が根拠になっています。

フィボナッチ比率とは、数学の法則であるフィボナッチ数列を使って算出したもので、詳しい説明は省略しますが、相場の世界でもフィボナッチ比率を使ったテクニカル分析手法があり、反発や反落などの値幅を予測する際に使われます。

具体的に使われる比率は、

- 0.382(約1/3)

- 0.5

- 0.618(約2/3)

- 1

- 1.618(黄金比)

- 2.618

が多いようです。

1.618は「黄金比」とも言われ、ミロのヴィーナスなどでも有名な「もっとも安定し、美しいとされる比率」です。

ちなみに、0.618は黄金比の逆数になります(1÷1.618=0.618)。

フィボナッチ比率を使って値幅を予測しよう

先ほどは、押しの値幅について説明しましたが、今度は、押しから反発するときの値幅について説明します。

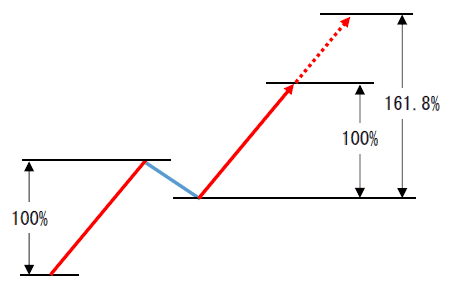

このときに使われるフィボナッチ比率は、直前の上昇幅に対して「0.618」「1」「1.618」の割合で使うのが一般的です(第3波を予測するときは第1波に対する割合、第5波を予測するときは第3波に対する割合)。

特に、第3波は「一番短くなることはない」という条件がありますので、「1」「1.618」の割合が使われます。

エリオット波動を使った売買例

それでは、エリオット波動を使った売買手法の一例をご紹介します。

あくまで一例ですので、これ以外の使い方もありますし、この通りにやったら必ず儲かるという訳ではないので、注意してくださいね。

第3波の波に乗る

初心者の方でも、比較的簡単で安全にできるのが「第3波の波に乗る」という手法です。

これは、上昇トレンド時に買いでエントリーするので「順張り」の売買手法になります。

まずは、「第1波」あるいは「第1波+第2波」のチャートパターンを探します。

このとき、「上昇トレンド」になっていることを確認してください(トレンドラインを引いたり、下降トレンドからの転換サインを見つける)。

- チャートパターンが見つかったら、押しの値幅が「1/3」で反発するのを確認する。

- 第1波の高値を超えたところ(直近高値ブレイク)でエントリーする。

- このとき、目標価格を「第1波の値幅」で設定し、リスクリワードから損切り価格を設定する。

- 株価が上昇したら、トレイリングストップで逆指値を引き上げていき、利益を確定する。

※第5波の波に乗る場合も、基本的な手法は同じですが「高値掴み」になりやすいので注意しましょう。

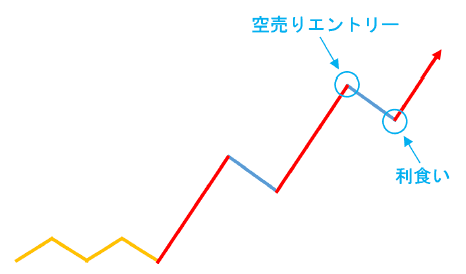

第4波、あるいはA波で反落を狙う

もう1つは、反落時の値幅を取る手法です。

これは、上昇トレンド時に空売りでエントリーするので「逆張り」の売買手法になり、初心者の方には、少し難しいかもしれません。

また、値幅が小さいため、反落した瞬間にエントリーしないと、中々利益を出すことができませんが、「反落した」と思っても、反落せずに上昇することがあるので注意しましょう。

実際のチャートでエリオット波動を見てみよう

それでは、実施のチャートを使って、どのような値動きをしてエリオット波動が形成されていくか、見てみましょう。

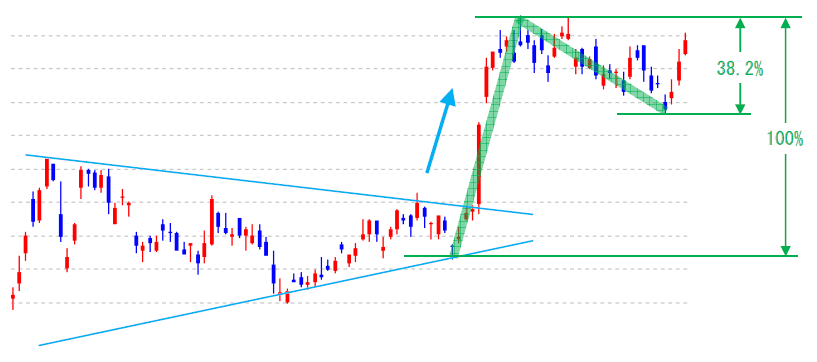

下図は、「デンソー(6902)」の2017年9月頃の日足チャートです。

7月28日に急騰していますが、保ち合い放れの上昇ペナント型パターンになっているのが分かります(レンジ相場から上昇トレンドに転換)。

そして、急騰した後に下落し、そこから反発していますが、下落幅が上昇幅の約1/3になっていますので、エリオット波動の第1波と第2波が形成されたのではないかと予測することができます。

続いて、その後の値動きを見てみましょう。

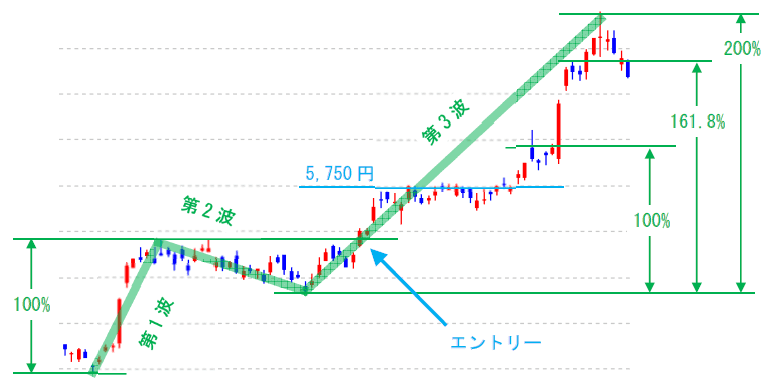

第1波の高値を超えたところでエントリーすることができ、さらに上昇しているのが分かります。

一旦、5,750円のところで横ばいの動きとなり、そして、第1波と同じ値幅まで上昇したところで上げ止まっています。

これは、多くの人が意識しているポイントで、利食いや様子見が起こっていると予想されます。

しかし、そこを上抜けると多くの人が「まだ上昇する」と判断して買いが集まって、再度急騰しています。

そして、161.8%で上げ止まった後、さらに200%まで上昇しましたので、トレイリングストップで逆指値を引き上げていけば、かなり大きな利益を取ることができます。

このように、エリオット波動では、目安となる価格帯やフィボナッチ比率が意識された値動きをしているのが、よく分かりますね。

最終的には、下図のように8波まで波動が形成されました。

A波でトレンドラインを下抜けて下降に転じているのも確認できます。

エリオット波動では、今回ご紹介したチャートのように、1つの波動の中で一直線にきれいに動いていくわけではなく、不規則に動きながら波動を形成していくので、最初のうちは、どこで反転するのかを判断するのは難しいかもしれません。

フィボナッチ比率や直近高値・安値など、多くの人が意識するポイントが近づいてきたら「そろそろ反転するかもしれない」という感じで、注意深く監視するようにしましょう。

そして反転したら手仕舞い(決済)、反転しなかったら利益を伸ばす(トレイリングストップ)を使うなど、臨機応変に対応します。

まとめ

株のトレードをするとき、「この後、どのように動いていくか」を予測することは大変重要です。

しかも、根拠にもとづいた予測であれば、再現性も高くなり、自信を持ってトレードできるようになります。さらに、予測がはずれたとしても、すぐに手仕舞いすることで、損失を最小限に抑えることもできます。

教科書どおりに動くチャートはなかなかないかもしれませんが、有名な理論ほど多くの人が意識しているので、第1波と第2波を見つけたら果敢にチャレンジしてみてください。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。