紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

「株式投資を始めたいけど、よくわからない」

「なんだか難しそう」

「興味はあるけどちょっと怖い」

「大損してお金を失っちゃうんじゃないか・・・」

あなたは、こんな思いから株式投資を始めるのをためらっていませんか?

「投資なんてのは“特別な知識や才能を持った人”がやるもので、一般人が手を出すべきじゃない」と思っている人も中にはいるかもしれません。

特に日本は欧米のように“投資教育”が盛んではないので、馴染みも薄く「自分には関係ないもの」として捉えている人も多いのでしょう。

もちろん投資は不確実である以上多少のリスクは伴います。しかし、正しい知識ときちんとした情報を得れば株式投資は誰にとっても平等にチャンスがあり安全に取り組めるものでもあります。

この記事では、これから株式投資を始めようとお考えのあなたに、株式投資とはどういったものなのか?どのように始めれば良いのか?という基本的なことをプロ投資家の視点から説明しています。

もしあなたが“株を始めたいけどためらっている”としたら、安全に株式投資をスタートするための「正しい基礎知識」が身に付けるためにも、ぜひ読み進めて欲しいと思います。

- 株式投資とはどういったものなのかわかる

- 株の始め方がわかる

- 株式投資を安全にスタートさせるための「正しい基礎知識」を学べる

株式市場とは

株式市場とは、株の売買が行われる場所のことです。

日本にある証券取引所は、東京、大阪、札幌、名古屋、福岡など各地に証券取引所がありますが全体の取引のほぼ90%は、東京証券取引所で売買されています。

日経225先物、日経オプション取引など金融派生商品(デリバティブ)といわれる取引は、大阪証券取引所で行われています。

その他地方にある証券取引所は主に規模の小さい会社、設立が新しい会社が上場されています。当然、日々の取引数は多くないため流動性が低い株式市場といえるでしょう。

東京証券取引所では有名企業が取引されている

東京証券取引所(東証)などは有名なので聞いたことはあると思います。

「東証一部に上場する」という言葉も良く聞くと思いますが、それは東京証券取引所の一部(スポーツで言う1軍のようなもの)に株式を上場することを言います。

東証一部は取引所の中でも特に審査基準が厳しいため、東証一部に上場するということは一つのステータスであり、優秀で潰れにくい会社の証明とも捉えることができます。

他にも東証マザーズ、ジャスダック市場といった株式市場がありますが、これらは創業が新しく時価総額が小さい会社がメインの市場です。

株式市場の役割とは

株式市場の役割についてお話します。知らない方も多いと思うので改めて開設します。

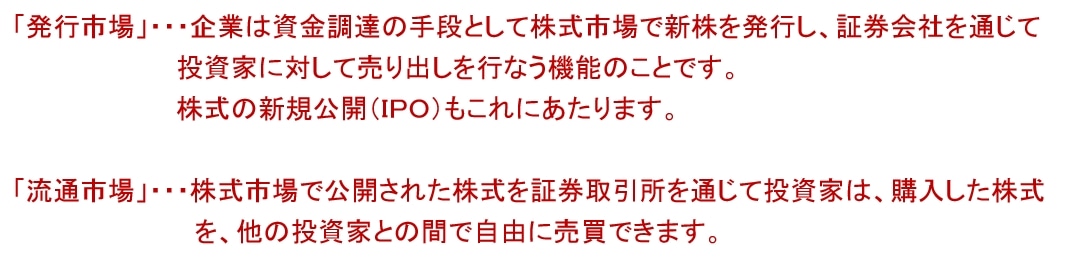

株式市場の役割には、大きく分けて2つに分かれます。それは「発行市場」と「流通市場」のふたつの意味です。

僕たちが株式取引ができるのも、このような機能が株式市場に備わっているからこそできるのです。

世界の主要株式市場と取引時間

株式市場は世界中に存在していますが、その中でもっとも巨大な株式市場は米国のNY株式市場です。

日本の株式市場の時価総額は600兆円弱くらいですが、NY証券取引所は約2000兆円を超えています。ハイテク企業が上場している米国NASDAQ市場でも約800兆円と、日本比べ圧倒的な巨大市場なのです。

また最近台頭してきている中国、上海株式市場や、欧州の株式市場も世界の主要株式市場として有名です。

(出所:日経CNBC)

(出所:日経CNBC)

株式市場の取引時間については、概ね上記の通りです。(表記はすべて日本時間)

日本の株式市場はその日の「09:00-15:00」で、その後、欧州株式市場、米国株式市場へと移っていきます。

株式取引の仕組みとは

ではこれから「株式取引の仕組み」についてお話していきましょう。

株式取引の経験が長い方でも、意外と「株とは?」と聞かれて明確に答えられる人は少ないのが現実ですでので、この機会におさらいの意味も含めて読んでいただきたいと思います。

株とは、いったいなにか?

では株式市場で実際に取引されている「株」について若干説明したいと思います。

あなたは「株」の具体的な意味をご存知でしょうか?

「株」とは、企業が事業資金を調達するために発行しているものです。

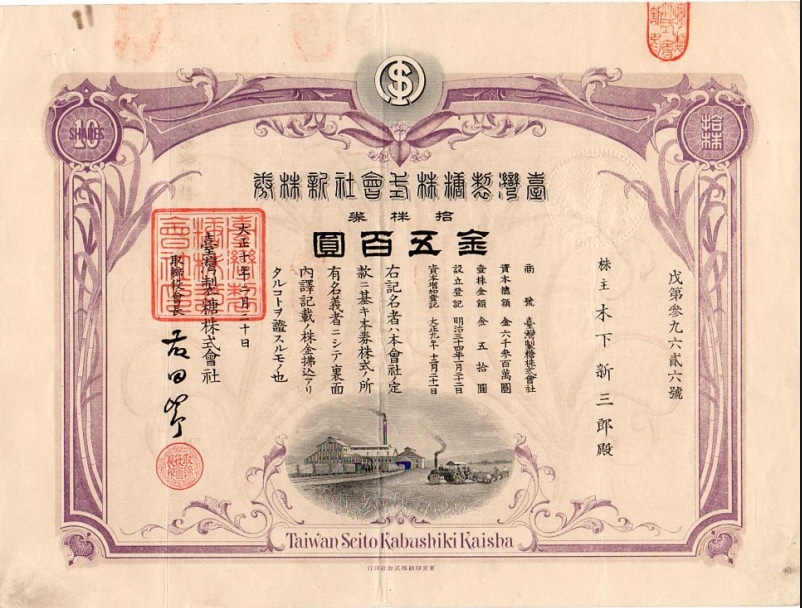

株式会社は、資金の出し手から出資してもらい、事業活動を行ないます。株式会社に出資した個人、法人を「株主」といい、株主が出資した証書として発行されるのが「株券」です。

会社は、出資をしてもらった見返りに、事業利益を株主に「配当」という形で株主に分配します。

私たちが「株式投資」を行なうことは、株主になることと“イコール”になります。つまり、株主になるということは、会社の一部を保有することになるのです。

僕が証券会社に入社したときは、お客さんとの受け渡しのときに「株券」と現金を交換していました。しかし今はすべて電子化され、上の画像のような「株券」は発行されていません。

株主の権利について

企業の株を取得するということは、「その会社の一部を保有することになる」ため、企業にとってはとても重要な存在になります。当然、保有株式数が多くなればなるほど、企業に対して影響力を増すことは言うまでもありません。

では会社の一部を保有する「株主」には、どんな権利が与えられるのかをお伝えします。

株主になれば、下記の権利を保有することになります。

(1)株主総会で投票できる権利(議決権)

株主総会に出席し、役員の選出や決算案の審議に参加して投票できる権利です。株主になれば会社から株主総会出席への案内状が送られます。その中に「会議の目的事項」としてそれぞれの議案が書かれています。その議案について「可否」を投じる権利が与えられます。

(2)利益配当請求権

保有株数に応じて配当金を受け取る権利です。しかし必ず配当金が貰えるわけではなく、業績が悪化した場合など配当金が得られないこともあります。

(3)残余財産分配請求権

企業を清算したときに、残った資産から株数に応じて分配金を受け取れる権利です。上場会社が会社を清算することはほとんどありませんが、万一そのようなことがあれば、出資比率に応じて会社の財産を受け取る請求権が得られます。

NHKの「ハゲタカ」というドラマが一時期話題になりましたが、これは経営状態が思わしくない企業の株式を、「ハゲタカ」の異名を持つ海外のヘッジファンドが大量の買い集め、その企業に対して強い影響力を行使する様子がリアルに描かれています。

このように「株主」になることで、企業に対して一定の影響力を行使できるのです。

どんな人が株式取引をしてるのか?

では、どんな人たちが株式市場で取引をしているのでしょうか?

主な取り参加者としては、「個人投資家」、銀行、証券、生命保険、ファンド、事業会社といわれる「機関投資家」、そして海外から日本に対して投資を行う「外国人投資家」が株式市場で取引をしています。

「機関投資家」とは主に国内のプロ投資機関のことを指します。

プロの投資機関というのは、企業の投資部や銀行、投資信託会社などで、株式の売買単位が大きく株価に与える影響は大きくなります。

また、日本の株式市場で売買されるボリュームの約50-60%を占める「外国人投資家」の影響力は巨大です。

外国人投資家は、国外の資金を使って日本の株を売買する投資家(機関投資家を含め)を指しますが、外国人投資家も国内の機関投資家と同様、売買の単位が大きく株価への影響は強く現れます。

私たち個人投資家は、「機関投資家」「外国人投資家」の動向には目を光らせておくべきです。

ニュースなどでも「機関投資家の…」「外国人投資家の…」といった話題は結構多いので、そういった情報にもできるだけ目を向けると良いでしょう。

株価はどうして変動するのか

コンピューターやスマートフォンで株価の動きをみていると株価は目まぐるしく変動するのをご存知かと思います。

株価が上昇するということは、株式を欲しがる人が、たくさんいるということを意味します。反対に、株価が下がるということは、株式を手放す人が、たくさんいるということです。

つまり株価も物の価格が「需要と供給のバランス」で決まるのと同じように、株価も「需要と供給のバランス」で、価格が決まります。

では株価変動の要因はいったい何なのでしょうか?これからその代表的な要因についてお伝えしていきます。

景気と株価の関係

景気と株価は密接に関係していますが、ポイントとしては“株価は景気に先行する性質”を持っているということです。

多くは、「景気が良くなったから株が上がる」と思っています。間違いではありませんが必ずしもそういえない場合が多々起こります。

株価上昇の初期段階では、景気は回復していないことがほとんどですが、「これから景気が良くなる可能性が出てきた」という理解が投資家に広まることで株価は景気に先行して上がり始めます。

また景気が良くても「今がピークだろう」という思いが投資家に広まれば、いち早く利益を確定させたいという動きから、株価は下がり始めます。80年代の日本のばぶる崩壊は、まさにそうでした。

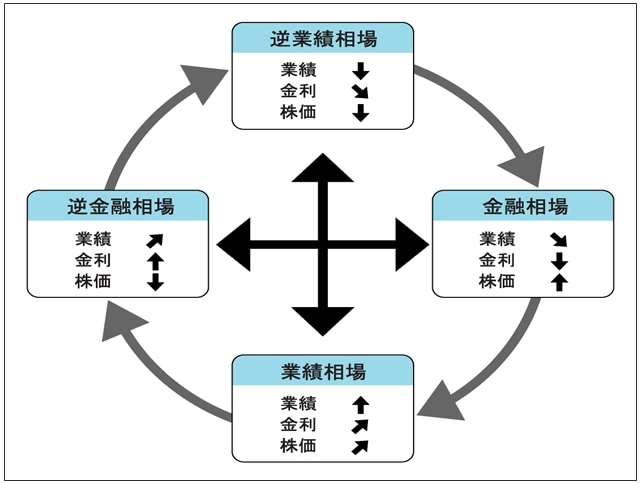

以下の図は、「景気」と「株価」の関係性を表したものです。

このように、景気と株価は密接な関係にあるのです。

このように、景気と株価は密接な関係にあるのです。

会社の業績と株価の関係

株価の変動で一番影響を受けるのは、やはり会社の業績です。

なぜ会社の業績が上がると株価が上昇しやすいといえば、会社の経済的価値が上昇すれば、株主に対して経済的還元が期待できるため、その会社の株式を欲しがる投資家が増えるため、買いの需要が多くなり、株価上昇につながるのです。

たとえば、A社が新製品を発表し、爆発的なヒットになれば会社の売り上げは増えることは誰でもわかります。売り上げが増えるということは、会社の利益を押し上げることにつながりますので、A社の株式を欲しがる人がたくさん出てきて、株価は上昇するということです。

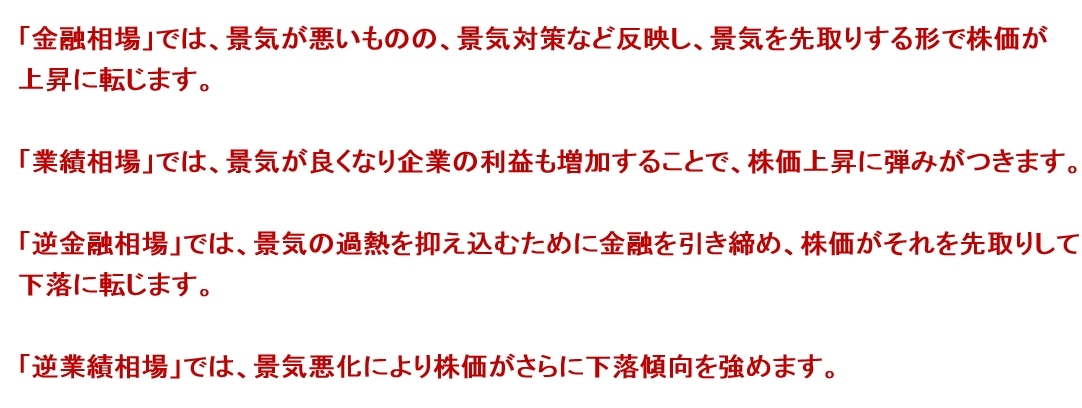

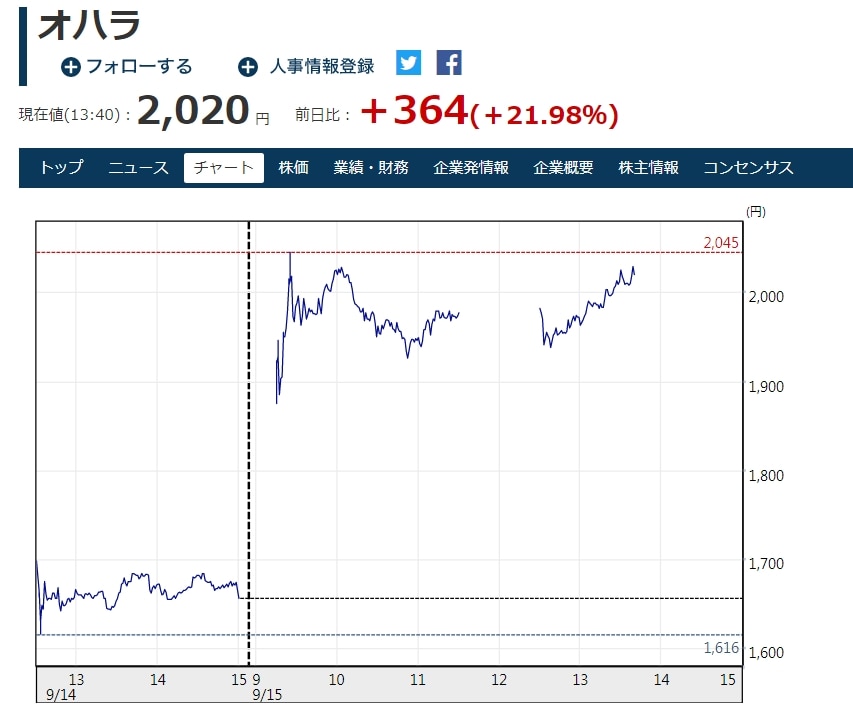

以下の例はオハラ(5218)の例です。

前日、決算発表が行われ営業利益11.4億円と、前年同期比で9倍と利益を大幅に伸ばしました。

その後、翌日の株価は大きく上昇しています。

(出所・日経電子版)

これはほんの1例に過ぎませんが、業績の良し悪しが株価に与えるインパクトは大きいのです。

金利と株価の関係

先ほど、「景気と株価の関係」のところでも触れましたが、金利と株価の関係は、基本的に「逆相関」の関係にあります。

つまり「金利が上昇すれば株価は下がり」、「金利が下がれば株価は上昇する。」という関係が基本的な形です。

今まで、日銀および、先進国の中央銀行は景気が悪くなると、金利を引き下げ、お金を借りやすくして、企業は設備投資などの投資に回し、個人も金利が安いときに住宅を購入するなど、消費に回ることで、景気は回復していきます。

また、株式投資も活発になるため、株価は上昇しやすくなります。

そして景気が過熱してくると物価が高騰するため、インフレになります。

適度なインフレは経済上、望ましいのですが、過度のインフレは好ましくないため中央銀行は金利を徐々に引き上げ、お金を借りにくくし、過熱した景気を冷やす政策を打ち出します。

すると、徐々に企業活動は、落ち着き、景気も冷やされるため、株価も上昇局面から、下降局面に移行していきます。

本来の正常な経済状況では、経済が過熱してくれば中央銀行(日本の場合、日銀)が金利を引き上げる政策を取り、経済が停滞すれば金利を引き下げるという政策を行います。これを「金融政策」といいます。

現在の日本は、バブル崩壊の後遺症から長きに渡り“ゼロ金利政策”を採用しているため、日銀は金利調節機能を失っていますが、いずれバブル崩壊の後遺症から完全に脱却できれば金利の上げ下げを実行し、景気をコントロールしてくるようになるでしょう。

為替と株価の関係

次に「為替(ドル円)」と「株価」の関係性についてお伝えします。

現在では「円安になれば株価が上がる」というのが基本的な考え方のようですが、これは「日本の基幹産業は輸出で利益を得ているため、円安になれば為替差益により業績が上がり、株価も上がる」というのが基本的な理屈です。

確かにそうともいえるのですが、必ずしもそうとも言い切れません。「円安=株高」という図式が鮮明になったのは、リーマンショック前後からであり、それまでは必ずしも「円安=株高」ではなかったのです。

特に1980年代後半のバブル期では「円高=株高」という図式で株式市場は動いていました。

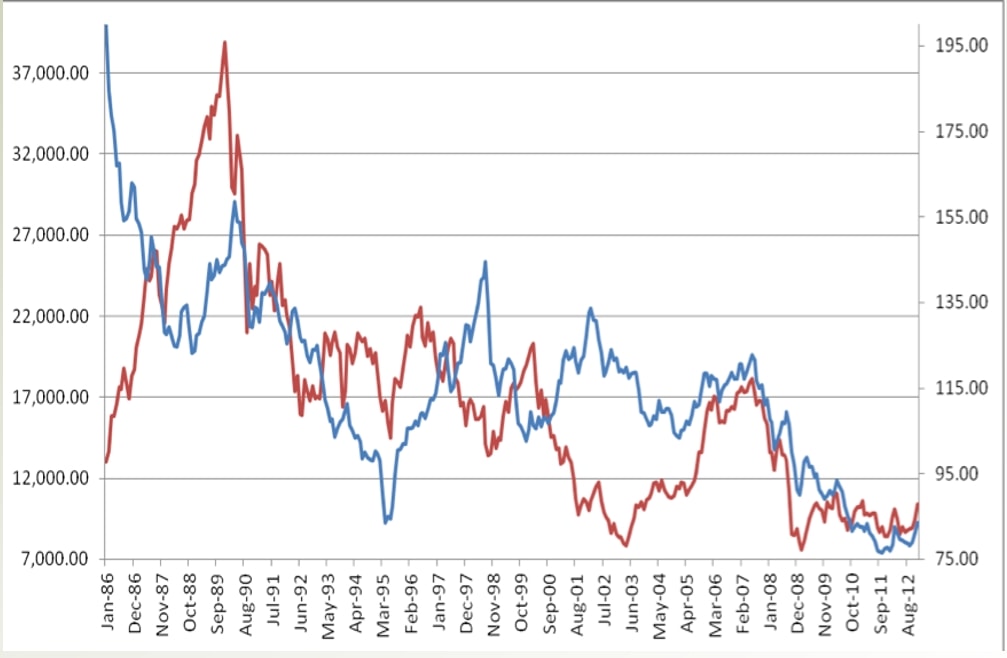

以下、為替と株価の関係性を示した図です。(青:ドル円、赤:日経平均株価)

見てお分かりのように1980年代後半は、青線のドル円が急激に円高になってきていますが、赤線の日経平均株価は史上最高値を更新し、4万円近くまで急騰したのです。

このようにその時々の経済事情によって、「為替(ドル円)」と「株価」の関係性は変化するということを覚えておきましょう。

海外株式市場と株価の関係

海外の株式市場、とりわけ「NY株式市場」と「日経平均株価」は非常に相関性が高い動きをします。つまり「NY株式市場」が上がれば「日経平均株価」も上がりやすく、またその逆も良く起こります。

これはやはり“マネーのグローバル化”や、外国人投資家が日本の株式市場に与える影響が大きくなったことが要因でしょうし、なにより世界の巨大市場である米国株式市場の動向は、世界中の株式市場に与える影響が大きいということでしょう。

よって米国株式市場の動向に注意を払っていただきたいと思います。

とても重要な「投資のスタイル」について

ではこれからとても重要な「投資スタイル」についてお話していきましょう。

この記事を読んでいただいているあなたは、これから株式投資を始めるにあたって「どんなスタイルが良いのか?」とお考えと思います。

まずは「投資の期間」からお伝えしていきましょう。

投資期間について

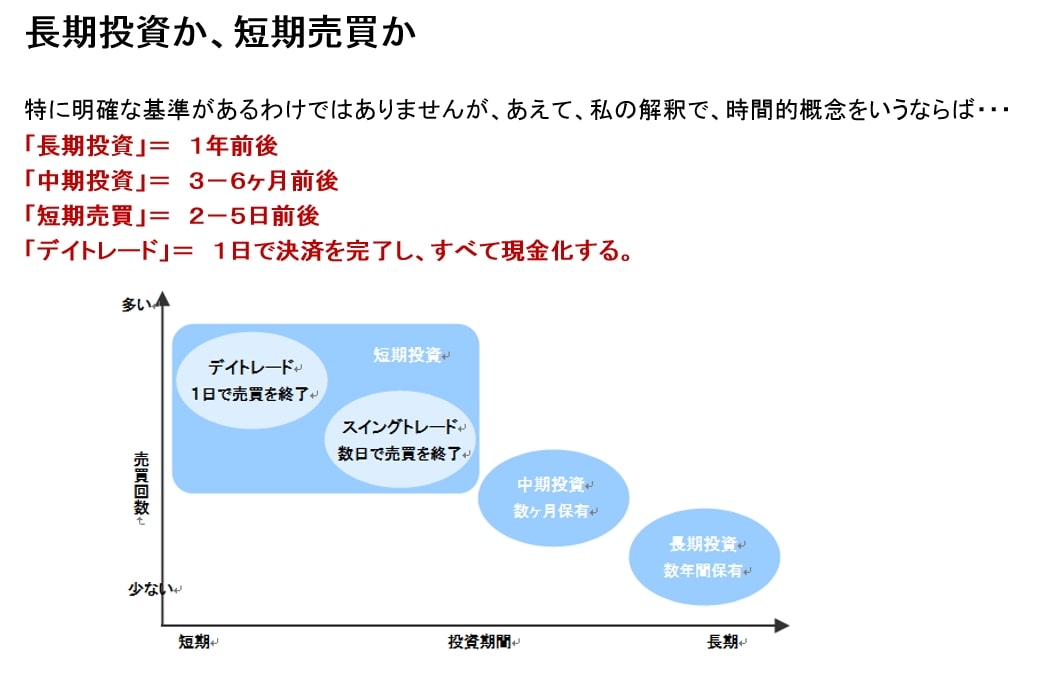

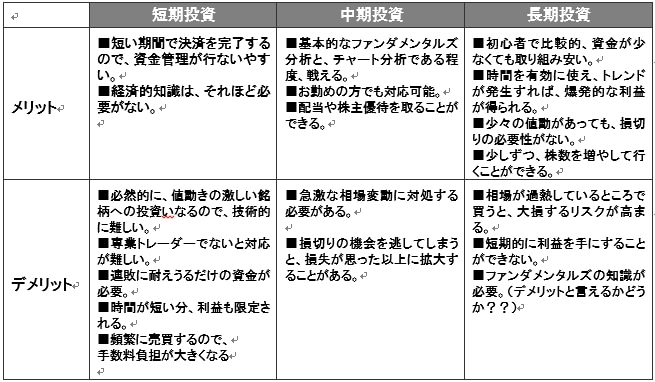

投資スタイルとは大きく分けて、「長期投資」「中期投資」「短期売買」「デイトレード」の4種類に分かれます。

それそれの投資スタイルの「期間」についてですが、「デイトレード」以外、特に明確な基準があるわけではありませんが、僕の「期間」のイメージは以下の通りです。

投資スタイルが短期間になればなるほど、技術的に高度なスキルが求められる傾向にあります。

以下の表は、あくまでも僕の私見ですが、それぞれのスタイルの「メリット」「デメリット」を書き記しました。

株式投資初心者は、まだ経験やスキルが得られていないため、「長期投資」から始めることをオススメしたいと思います。

投資する金額を決める

株式投資は当然、大きい金額を持っている人ほど有利に働きます。

なぜなら、いろんな投資が可能になるからです。また多少、損をしても、ゲームを続けることができるので、最終的に儲けられる可能性は高まります。

かといって、金額が少ないからといって、あきらめる必要はありません。

金額が少ないなら「時間」をかければ資産を大きくできる可能性は高まります。なので短期間で大きく儲けようと焦る必要はありません。

これから株式投資を始めようとする場合、はじめから大きな金額を投資するのは避け、まずは30万~100万円程度の小額からスタートしてみてはいかがでしょうか。

また今では「NISA」という「少額投資非課税制度」という初心者向けの制度の準備されているので、毎月1万円前後から積立投資を行うこともできます。

株式投資初心者は、始めは小額からスタートし、じっくり時間をかけて少しずつ資産を大きくしていくというスタンスで望んでいただきたいと思います。

株式投資の目的を明確にする

あなたに、ひとつ質問があります。

・あなたは、なぜ株式投資を始めるのですか?

・あなたは、株式投資をすることで、何を得ようとしているのですか?

株式投資を始めるとき、その「目的」を明確にする必要があります。

おそらく多くは「老後のための資産作り」「インフレ対策」あるいは「経済を勉強するため」というのがきっかけだと思います。

もしあなたが「ただ、短期間で儲かりそうだから」とか「毎月の生活費に充てたいから」という動機なら、株式投資で成功するのは、かなり厳しいといわざるを得ません。

なぜなら株式投資は、そんなに簡単に稼げるものではないからです。

株式投資はやはり「明確な目的」をもって長期的な戦略を考えることが重要です。

ですので、これから株式投資を始めようと思っている人は、今一度この“目的”を考えてみてください。

一見関係なさそうに思えるかもしれませんが非常に重要なのです。

以下の記事は、僕の実体験に基づいて、投資の目標設定について詳しく触れています。僕の音声での解説もあるので、ぜひ読んでください。

取引する証券会社を選ぶ

ここまで決まれば、いよいよ証券会社を選ぶ作業に移っていきます。

現在、個人投資家の多くはインターネットを利用した取引が主流です。理由は「手数料が安い」こと、そして「パソコンやスマートフォンを使った取引ができること」などが理由です。

発注システム、チャートシステム、その他サービス、サポートの充実度、自分の使っているパソコンにシステムが対応しているかなど様々な条件から自分に合った証券会社を選んでください。

各証券会社が提供するサービスや手数料は、追加や変更が常に行なわれています。比較サイトを利用すると、最新の情報が比較できて大変便利です。

では僕なりに証券会社を選ぶポイントについてお伝えしましょう。

手数料で選ぶ

やはりインターネットで株の取引をする場合、できるだけ安いコストで取引ができるほうが良いと考える方は多いはず。

ひとつひとつの証券会社のホームページにアクセスして確認するのも良いですが、忙しいあなたはできるだけ効率的に選びたいと思うはず。

そこで試してほしいのが「価格.COM」という比較サイトを使って比べる方法です。

「検索サイト」で、「価格COM 証券会社」で検索してみましょう。

『価格.com – 証券会社(ネット証券)比較|約20社の手数料等を比較』をクリックすると以下のサイトにアクセスします。

『ランキングをもっと見る』のボタンをクリックすれば、現在時点で手数料の安いものからランキング表示されます。

注意してみておきたいのは「1約定あたりの手数料」の部分です。売買の金額によっては手数料が割高になることも発生しますので一応確認しておくべきでしょう。

操作性で選ぶ

各証券会社は、独自のツールをもっています。したがって証券会社によって注文の発注方法、価格情報や株価チャートを出す方法は異なります。

いくら手数料が安いからといって、注文が出しにくかったり、操作性に問題があるなら意味はありません。証券会社のホームページにいけば画像で注文の出し方やその他の操作方法を紹介していますが、実際に操作をしないとわからないことが多いものです。

なので僕がオススメしているのは、複数の証券会社に口座開設をして、実際にツールを触ってみて、感覚的に一番使いやすいと思った証券会社から始めてみることです。

また証券会社の口座開設は特にお金がかかるわけではありませんし、入金しないとペナルティが課せられることもありませんので安心していただきたいと思います。

以下は「楽天証券」のマーケットスピードというツールです。

表示画面が大きく機能的で使いやすいのが特徴です。

僕が普段よく使っているのは楽天証券のマーケットスピードの「ランキング」機能です。

一般的なソフトの「ランキング機能」は、一定時間で更新されるものが多いのですが、「マーケットスピード」では、リアルタイムで価格変動があるたびに、ランキングが入れ替わるのが特徴です。

僕は短期トレードや、デイトレードを良く行いますが、この「ランキング機能」は、価格変動があるたびに順位が入れ替わるので、株価のちょっとした変化に気付くことができます。

「試してみたい!」という方は、ぜひ口座開設してみてください。

証券会社のツールで選ぶ

各証券会社はお互いに競争をしているため、「無料」で使えるもの、また「有料」のものなど、いろんなツールが各証券会社より提供されています。

比較的小さい額で、長期投資をしている方にとっては、あまり必要性のないものもありますが、株式投資を本格的にやろうとしているなら、株式市場の動向や傾向を学ぶ上で、いろいろ試してみるのも面白いと思います。

これから3社の証券会社のツールを紹介してみましょう。使い勝手の感想はあくまで僕個人の感想です。

【松井証券】

インターネット証券の先駆け的存在。「ネットストックハイスピード」というツールは非常に使いやすく、特に株価チャートは「日足」で過去10年まで遡れるので、分析をするときに非常に役立ちます。また株式の注文も出しやすく、スマホ、タブレットにも対応しています。

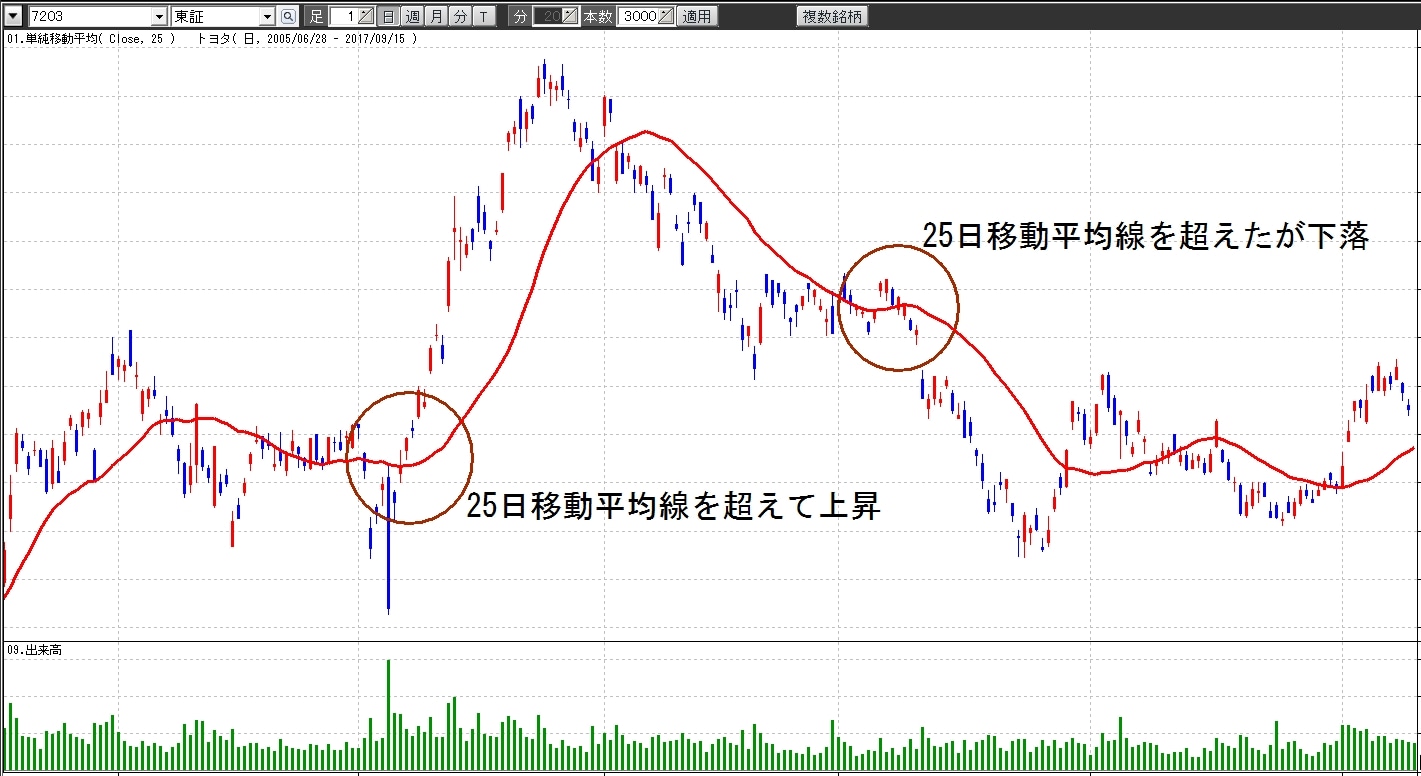

以下、松井証券の「ネットストックハイスピード」のチャート画面です。

このソフトがすぐれているのは、とにかく見やすいことと、チャートの設定方法がシンプルで初心者にも使いやすいことです。

チャート画面で優先すべきは、機能の多さではなく「見やすいこと」がとても重要です。なぜなら見やすくなければトレードでの重要なポイントを見逃すことが起きるからです。

決して最新機能を備えたものではありませんが、これから株式投資をしようと思っている方にとっては、複雑な機能よりは「見やすさ」と「シンプルさ」を兼ね備えたチャートソフトがストレスがなく活用できるので、これらを優先すべきでしょう

「試してみたい!」と思われた方は、口座開設をしてみてください!

投資する銘柄選びの“キホン”

株式取引の仕組みや投資スタイル、目標設定、証券会社選びを終えればいよいよ投資先の企業の選び方に移ります。

投資先企業のことを“銘柄”といいますが、銘柄の選び方は、かなり広範囲、多岐にわたるため、すべてを語りつくすのは不可能です。

なので、ここでは初心者がはじめにどのようにして投資先企業を決めていくかについて簡潔にお伝えしていこうと思います。

銘柄を選ぶ際、オーソドックスな選び方としては、企業の財務、経営分析に基づいて銘柄を選ぶ「ファンダメンタルズ分析」と、株価の動きによって、そのパターンから銘柄を選ぶ「テクニカル分析」の、二つに大別されます。

まずは「ファンダメンタルズ分析」からお伝えしていきましょう。

ファンダメンタルズ分析とは

ファンダメンタル分析とは、景気の動向や、会社の財務諸表、提供するサービスの需要、成長性など、様々な観点から、投資価値の分析を行なう手法です。

ファンダメンタルズ分析から、現在の株価が割安である、若しくは、まだまだ企業活動が成長するということであれば、その企業の株を買う価値はあります。

反対に、現在の株価が割高と判断されたり、企業の売上、利益水準が横ばい、または下降に転じたり、経済活動が鈍化すると判断されれば、株を売ることを考えなくては

なりません。

ファンダメンタルズ分析の注意点

理論上、株価が割安であると判断しても、判断時点で株価が上昇するとは限りません。

株価水準は、人によって見方は分かれます。投資家全員が同じ見方をしてしまうと、そもそも売買が成立しません。

基本的な会社の見方は、大きな違いはありませんが、株価が上昇するためには、買い手がたくさんいることが必須条件です。つまり「人気」がなければ、いくら割安と判断しても、なかなか株価が動かないことがあります。

したがって、割安だからといって、そのことだけに固執しないようにしましょう。割安に放置されているのは、それなりの理由が背後にあることも考えられるからです。

どんな銘柄に投資をすべきなのか?

「ファンダメンタルズ分析」を行うとき、キーワードは「安全性」「収益性」「成長期待」の3つです。

企業の財務基盤が安全でなければ倒産リスクが高まりますし、本業の収益性が引くければ、誰もその会社の株を買おうとは思いません。また本業が時代遅れの業務なら、将来の会社の成長性に期待は持てません。

ではこれらの条件をどのようにチェックすべきでしょうか?

一番の確実な方法は、「会社四季報」を使って、銘柄の本業、財務内容、収益性などをチェックする方法です。「会社四季報」は年4回発売され、書店で販売されています。アマゾンでも購入は可能です。

先ほどの3つのキーワードについて「会社四季報」のどこを見るべきかについて簡潔にご紹介します。

安全性は「自己資本比率」と「有利子負債」に着目する

会社が安全かどうかは、どれくらい「自己資本」を持っていて、「借金の比率」がどれくらいなのかを見れば概ね問題はありません。

一般的に「自己資本比率」が40%を超えている会社は極めて安全度が高いといわれています。また「自己資本比率」が仮に40%を超えていても金融機関などからの借金が多額であれば返済に窮する可能性も出てきます。

したがって会社の「安全性」を見る場合、「自己資本比率」と同時に「有利子負債」、キャッシュフロー欄の「現金同等物」をみる必要があります。

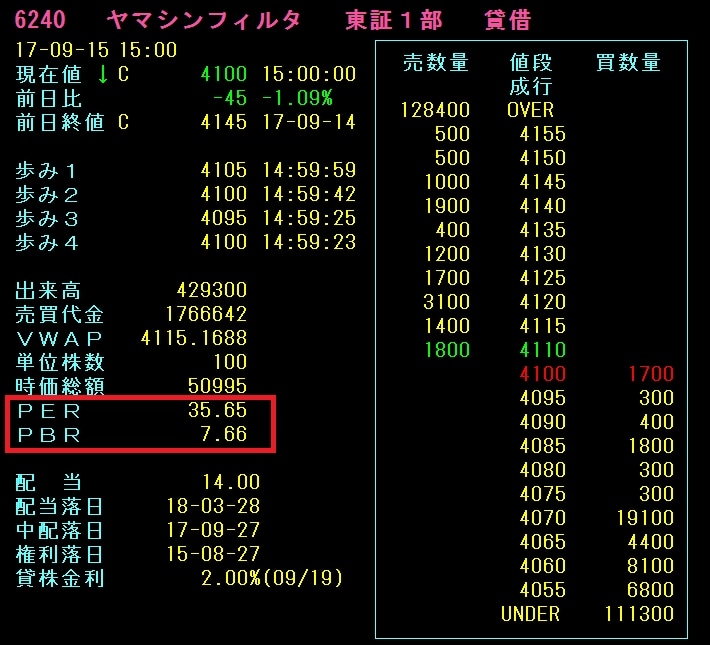

以下は、ヤマシンフィルタ(6240)という、建設機械の油圧回路フィルターで世界トップシェアの会社の状況を「会社四季報」を使ってみてみましょう。

これをみると「自己資本比率」は、65.2%とかなり高く、申し分ありません。

「借金」にあたる「有利子負債」は、12億5000万円、「現金同等物」は、21億円なので、「実質無借金経営」です。

つまり会社の「安全度」は極めて高いということがいえます。

収益性は「一株あたり利益」をみる

経営を継続するためには、「利益」が必要です。継続的な利益を上げる会社は、財務内容も安定し、株価も上昇していきます。

「収益性」をみるとき、僕が一番重要視しているのは「一株あたり利益」の動きです。

ヤマシンフィルタ(6240)の状況は、2017年3月期決算で前年の「一株あたり利益」である14円から51円に一気に増加しています。

「一株あたり利益」が引き上がることで、株価収益率(PER)は一気に低下し、株価は割安と判断されるため、この会社の株を買いたいという投資家は増加していきます。(※株価収益率=株価÷一株あたり利益)×100)

しかも2018年予想の「一株あたり利益」は前期の2倍以上に膨らんでいて、収益性も極めて高いということになります。

以下は、ヤマシンフィルタ(6240)の株価チャートですが、一気に株価はなんと! 9倍になったのです。

本業を知ること

ヤマシンフィルタ(6240)という会社は、建設機械の油圧回路フィルターで世界トップシェアを誇っていることから、インフラ整備など建設需要が増すことで、収益も大きくなっていくという業態です。

世界的トップシェアを誇っているため、海外の建設需要が多くなれば利益につながります。また為替が「円安」になればより為替差益によって収益性が高まります。

このように投資先企業の本業を調べ、今後利益期待が持てるかを考えてみるとよいでしょう。

「有利子負債」が多く、本業の利益が伸び悩んでいる場合、会社の成長性に期待が持てない可能性があり、株価上昇も期待できないということです。

「ファンダメンタルズ分析」は以下の記事でもお伝えしているので読んでみてください。

テクニカル分析とは

現在、個人投資家の間で人気のある分析手法です。特に「短期売買」を行なう個人投資家に人気があります。

「テクニカル分析」は、「チャート分析」とも呼ばれ、意味は同じです。

「テクニカル分析」は、過去の株価の動きをグラフ化し、過去の値動きから将来の株価の動きを予想する分析手法です。

過去の株価の動きをグラフ化したものを、一般的に「チャート」と呼びます。

株価の動きには、ある一定の「パターン」が、生じているように見えますが、この「パターン」を上手く読み取ろうとするのが「テクニカル分析」です。

テクニカル分析の注意点

書店に行くと、ありとあらゆる「テクニカル分析」を題材にした書籍があります。ただ内容はというと、統計的根拠、数理的根拠に乏しい内容のものが多くみられるため、信頼性には乏しいというのが僕個人の見解です。

たとえば、「25日移動平均線を突破して、MACDが買いサインが点灯したら買いだ」というような解説が多く見受けられますが、その通りに、上がっているのもの存在しますが、その反対に、上手くいっていない銘柄も数多く存在しています。

したがって、テクニカル分析は、「パターン分析」の領域を出ることはなく、この「パターン」を信用しすぎると、痛い目に合うことになります。あくまでも参考程度と考えるべきでしょう。

「テクニカル分析」は以下の記事でもお伝えしているので読んでみてください。

株初心者が株価チャートで上がる株を瞬時に見つける3つのポイント

株式投資で利益を獲得するには

では次に、買った銘柄を売却するとき「利益確定」についてお伝えします。

まず株式投資における“利益”という概念には、2通りの考え方があります。それは「キャピタルゲイン」と、「インカムゲイン」です。

まずはそれぞれの意味ついて解説しましょう。

キャピタルゲイン

キャピタルゲインというのは、株式を売却して株価の変動による差益を利益をして得る方法です。簡単に言うと、「安い時に株を買って値上がりしたら売る⇒その差額が利益になる」という形です。

インカムゲイン

インカムゲインというのは、配当金や株主優待など、株を保有していることで得られる利益を言います。

保有している会社の業績が良くなれば、それに伴って株価も上がっていくものなので株主に利益が還元されるという形です。

「配当金」を出している会社の株を持っているだけで利益を受け取れるのがこの「インカムゲイン」というものです。

ファンダメンタルズ分析での利益確定

当初、割安と判断された銘柄であっても、投資家の買いを集め、株価が上昇していくと株価の評価は“割高”と判断されることになります。

現在の株価が“割高”だと判断された場合、その銘柄を保有している投資家は「株価が下がる前に利益を確定させよう」という意識が働きます。

そのような考えをする投資家が増えれば増えるほど、株価には下落圧力がかかってきます。

ではどのようなタイミングで「利益確定」をすべきなのでしょうか?

ファンダメンタルズ的視点から考える場合、株価指標からみて割高だと判断した時が、利益確定のタイミングだというのが基本的な考え方です。

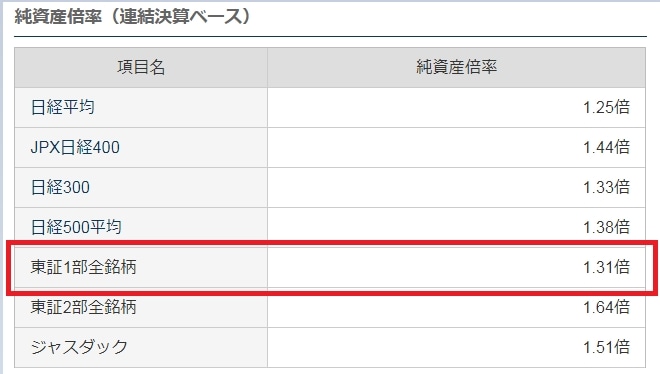

下記は、2017年9月15日現在での、日本の株式市場の「株価収益率(PER)」と「株価純資産倍率(PBR)」の株式指標です。

以下の「株価収益率(PER)」は、東証1部銘柄平均で、16.76倍となっています。

次に「株価純資産倍率(PBR)」を見てみると東証1部銘柄平均で、1.31倍となっています。

株価純資産倍率(PBR)とは、企業の純資産の何倍まで買われているかを示す指標です。

この株価純資産倍率(PBR)が1.0倍であれば、会社の純資産と同じということになり、仮に1.0倍を下回っているなら、今の株価は割安で取引されているというのが一般的な見方です。

では、先ほど紹介しました、、ヤマシンフィルタ(6240)の株式指標を見てみましょう。

以下の数字は、2017年9月15日現在のものですが、先ほどの東証1部銘柄平均と比較すると、明らかに“割高”の水準まで株価が買われていると理解できそうです。

東証1部銘柄平均の「株価収益率(PER)」「株価純資産倍率(PBR)」より高いからといって必ずしも“割高”とは判断できませんが、上記の場合のように相当な乖離がある場合は、かなり危険水域にあると考えられます。

また「ファンダメンタルズ分析」で利益確定を考える場合、四半期ベースで数字が分かってくるため、タイムラグは発生するため、次にお伝えする「テクニカル分析」での利益確定方法も併せて使うべきでしょう。

テクニカル分析での代表的な“3つ”の利益確定パターン

では「テクニカル分析」を使った利益確定についてお伝えしていきます。

「テクニカル分析」を使った利益確定のパターンは無数にあるため、この記事ですべてを紹介することは不可能です。したがってここでは初心者が覚えておくべき代表的な“3つの利益確定パターン”をご紹介いたします。

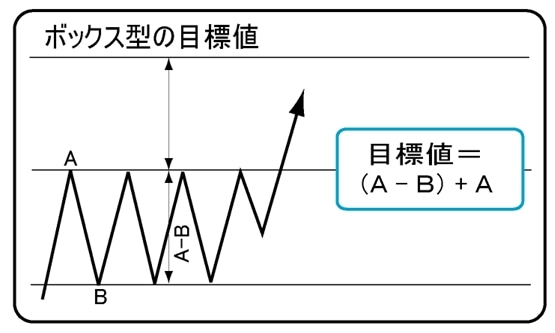

ケ-ス1 ボックス抜けの目標値を算出する

以下の図のパターンは、株価チャートで頻繁に起きるパターンですので覚えていてください。

株価は短期的に一定の値幅(「レンジ」という)で動くことが良く起こります。このことを「ボックス相場」というのですが、この「ボックス相場」を抜けた時、株価は大きく動く可能性があります。

この場合、レンジの上限と下限の差を算出し、その差をレンジの上限の価格に足した数字が一般的に目標値の目安とされています。これが「ボックス抜けの目標値」になります。

上の図で見た場合の計算方法は(A-B)+Aで産出されます。

上図では、均衡していた力が、Aラインを抜けることで、買いへの圧力が一気に高まります。こうして、株価は一定方向に強く動くことになります。

ボックス圏を抜けた銘柄を見つけた場合、この目標値に到達するまでガマン強く保有することをおすすめします。

もちろん絶対ではありませんので、時々動向をチェックして必要があれば売ることも考えなければなりません。

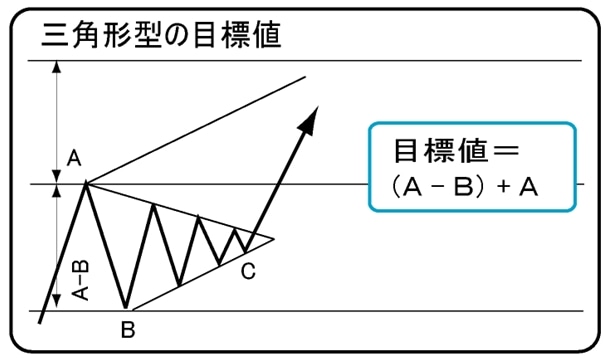

ケ-ス2 三角持合後の目標値を算出する

一旦、上昇した株価はずっと上がり続けるわけではなく、いずれ下落に向かっていきます。その過程において、株価の変動がどんどん小さくなっていくことが良く起こります。

そうすると以下の図のように三角形の状態になっていくのですが、この三角形をブレイクして上昇したときの目標値の算出方法です。

このパターンは、株価が上昇途中に良く起こるパターンです。したがって、上手くこの位置で株を買うことができれば非常に効率的に利益確定が可能になります。

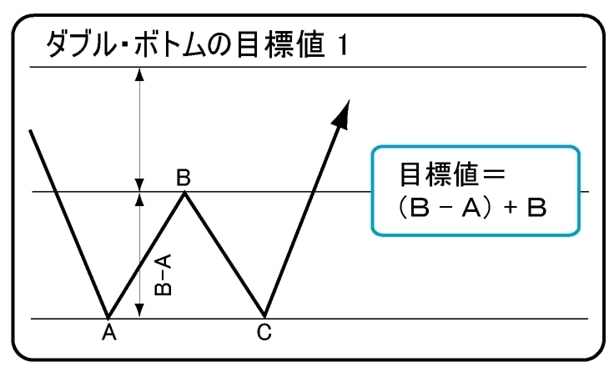

ケ-ス3 ダブルボトムの目標値を算出する

次に紹介するケースは、株価が下がりきって「大底」を形成するときによく起こるパターンです。

一旦、大底をつけた株価は、一度はリバウンドします。そしてリバウンドが一巡すると、もう一度同じ位置まで株が下がることが起き、再び株価が上昇に転じてきます。

一般的にこのことを「ダブルボトム」といいますが、このような動きは、投売りが出尽くし相場は反転し新しい相場に入っていくことになることが多くなります。

以下の図はそのときの株価の目標値を表しています。

Aの安値からリバウンドした高値のB、そしてダメ押しとなったCがAと同水準で止まればダブルボトムが成立します。

Aの価格とまったく同じでなくても構いません。終値ベースでほぼ同値であれば、ダブルボトムと解釈していいでしょう。

以上、3つのパターンをご紹介させていただきましたが、必ず計算式の通り目標を達成するということではありません。チャート上のダマシもありますので、そこは注意深く見守る必要があります。

しかし、こういった目標値の見分け方を知っていれば、「利益を確定するのが早すぎた!」ということも未然に防げると思います。

ぜひ、たくさんの株価チャートを研究して、目標値の設定の仕方の練習を行うことをおすすめします。

以下の記事でも利益確定方法に触れているので参考にしてください。

もう利益確定に迷わない!株チャートを使い利益を最大にする方法

株価の値下がりリスクについて

すべての投資が先ほどのように上手くいくとは限りません。当然、上がると思って買ったものが下がるケースも良く起こるでしょう。

株式投資では「損切りが重要」と言われますが、上手くいかないときにどうするかを事前に考えておくことは重要です。

ここからは、「株の値下がりリスク」と、「損切りの方法」について触れていきます。

値下がりのリスク

株価の値下がりリスクとは、株価が購入価格よりも下がるリスクを言います。

株価は売買によって常に上下を繰り返しながら変動していますから、当然購入時点の価格よりも下がる可能性があります。

例えば、「株価が200円の時に1000株買ったら、少しして190円まで値下がりしてしまった」といった場合は、10円×1000株=1万円のマイナスになります。

「値下がりによって1万円の損失が出た」ということです。このように株の売買では値下がりによるリスクがあるため、“買うタイミング”はとても重要ということになります。

流動性のリスク

流動性リスクというのは、株を売りたいとき買い手がほとんどいない場合のことを指します。

たとえば、ある銘柄を1000円で買っていて、株を売りたいと思ったとき、株の買い手がほとんどいなければ「売るに売れない」ということが起こります。

株は決済して売らない限り現金化はできません。現金化するには売らなくてはなりませんから、その銘柄の取引がある程度活発である必要があります。

そもそも取引が少ない銘柄の場合、需給バランスが崩れ「売りたいのに売れない」状態になって思わぬ安値で売らざるを得ないケースもあります。

せっかく出ていた含み益を決済までの間で失ってしまったり、最悪損失を被る可能性もあるため取引の量にも意識を向けていきましょう。

また「流動性リスク」は、買いの場合も注意が必要です。思わぬ高値で買ってしまわないよう、売買をしようとしている銘柄が普段どのくらいの取引量があるかを確認しておくことは大切です。

倒産リスク

倒産リスクとは、その言葉通り“会社の倒産”によって株の価値が無くなるリスクを言います。

会社が倒産すれば株券は紙屑も同然です。会社が倒産すると株主はまるまる投資資産を失ってしまうことになります。

東証一部の銘柄では倒産はそうそう無いと思いますが、可能性はゼロではありません。倒産のリスクを避けるために、会社の財務内容を確認して「安全性」を優先し、銘柄選びは慎重に行っていく必要があります。

ここで挙げた流動性リスクや倒産リスクは、銘柄選定の際に気を付ければある程度は避けることができるので、初心者がまず気を付けるべきことは「変動リスク」と言えるでしょう。

損切りを恐れず資金管理を徹底させる

「損切り」という言葉を聞いて、喜ぶ人は誰もいないと思います。しかし株式投資で長期間、成果を出し続けるためには必ず「損切り」することを避けることはできないのです。

「損切り」を行う理由は唯一つ、“資金を失うのを、避けるため”なのです。

「株で大損した!」という話は数えきれないくらいです。これは単に「損切りを怠った」ことで起こります。

「損切り」を怠ったことで、本来もっと小さい金額での損失で抑えられたにも関わらず、楽観的になり過ぎたことで損失額を大きくしているということです。

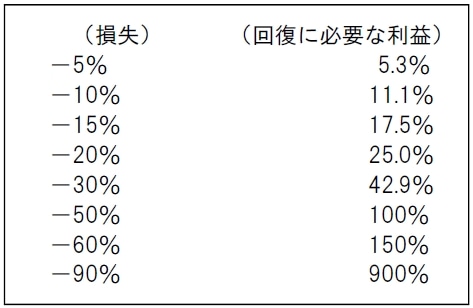

下の表をご覧ください。これは、自分の資産が何%減少したら、それを回復するのに、どれくらい利益を上げなくてはならないのかを計算した表です。

これをみていただければお分かりのように、資産の半分(50%)を失うと、元本回復までかなり厳しい状態に追い込まれることになります。

「投資のプロ」といわれる人はなぜ厳しい株式投資の世界で成果を出し、生き残っているかというと、損切りに伴う「資金管理」を徹底しているからなのです。

したがってこれから株式投資を始めようとお考えの方は、まずこのことを頭に叩き込んでください。

この「投資の教養」では、損切り、資金管理についてかなり多くの解説を行っていますので、以下の記事を熟読していただきたいと思います。

損切りの目安を明確にするだけで知らないうちにお金が儲かる秘密とは

安全な投資をするための心得

株式投資を安全に行うには、リスクに対してのルールや基準を徹底することです。ハイリスクハイリターンのギャンブル的な投資は、ほぼ間違いなく失敗します。

「できるだけ短期間で大きな利益を得たい」という気持ちは理解できますが、経験の浅い個人投資家が、短期間で大きな利益を手にすることはありませんし、運よく手に入れたとしても、すぐにそれ以上の損失を被ることがほとんどです。

初心者が成功するには、やはり無理な投資を避け、資金管理を徹底しながら長期的なスタンスで臨むことが、結果的には成功に結びつきます。

つまりどれだけ「規律」をもった投資ができるかが重要なポイントなのです。

投資家は、知らず知らずのうちにリスクを取ってしまうことは、2002年にノーベル経済学賞を受賞したダニエル・カーネマン博士が、心理学と経済学を融合させた行動経済学の「プロスペクト理論」で証明されています。

「投資のメンタル」に触れている記事がありますので、ぜひ読んでいただきたいと思います。

まとめ

株を始めたい初心者のための基本的な情報をまとめてみましたが、いかがでしたでしょうか。

「なんとなく知ってはいたけど、いまいち理解できていない」といったことは案外多いと思います。

この記事だけでは伝えられない部分は、それぞれ詳しく解説している記事もありますので、ぜひそちらもご参考いただき今後の投資ライフに役立ててください。

株式投資は正しい知識と信頼のおける情報を手に入れることができれば、誰にとっても平等にチャンスがある投資です。

ぜひ安全に楽しく取り組んでいただけたら嬉しく思います。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。