紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

あなたは、老後に受け取れる年金額を知っていますか?

働き方や収入で個人差はありますが、2018年度の平均年金支給額は、

・国民年金平均支給額:約55,000円

・厚生年金平均支給額:約148,000円

となっています。

この金額は「支給額」ですので、ここから税金、健康・介護保険料を払います。支給額の10%~15%くらいが引かれるイメージです。15%引かれるとすると、毎月手に入る金額は以下になります。

・国民年金平均支給額:約47,000円

・厚生年金平均支給額:約126,000円

「国からの年金だけだと生活は厳しいな」と思われる方も多いのではないでしょうか。

そこで今回は、老後のための年金制度、「iDeCo」(イデコ)を紹介します。iDeCoは、毎月一定の掛け金(5000円から)を60歳まで積み立て、金融商品(投資信託、定期預金、保険等)を運用する制度です。

この記事では、iDeCoの仕組みや具体的な利用方法をお伝えしていきます。どのように活用すれば、iDeCoのメリットを最大に受けられるのか。また、デメリットについてもしっかりと知ることができます。

iDeCoを使って、理想のセカンドライフへ一歩近づきましょう。

- iDeCoについて図解でわかりやすく学べる

- iDeCoで所得控除を受けつつ運用し、自分で年金を作るための方法がわかる

- iDeCo口座の作り方、商品の選び方がわかる

iDeCoとは?20歳~60歳までの日本在住の人が加入できる任意加入の年金制度

iDeCo(イデコ)は、老後資金を個人で作る年金制度=「個人型確定拠出年金」の愛称です。iDeCoは「老後資金を自分で準備すること」を応援する制度です。日本在住の20歳以上60歳未満の方なら原則加入することができます。

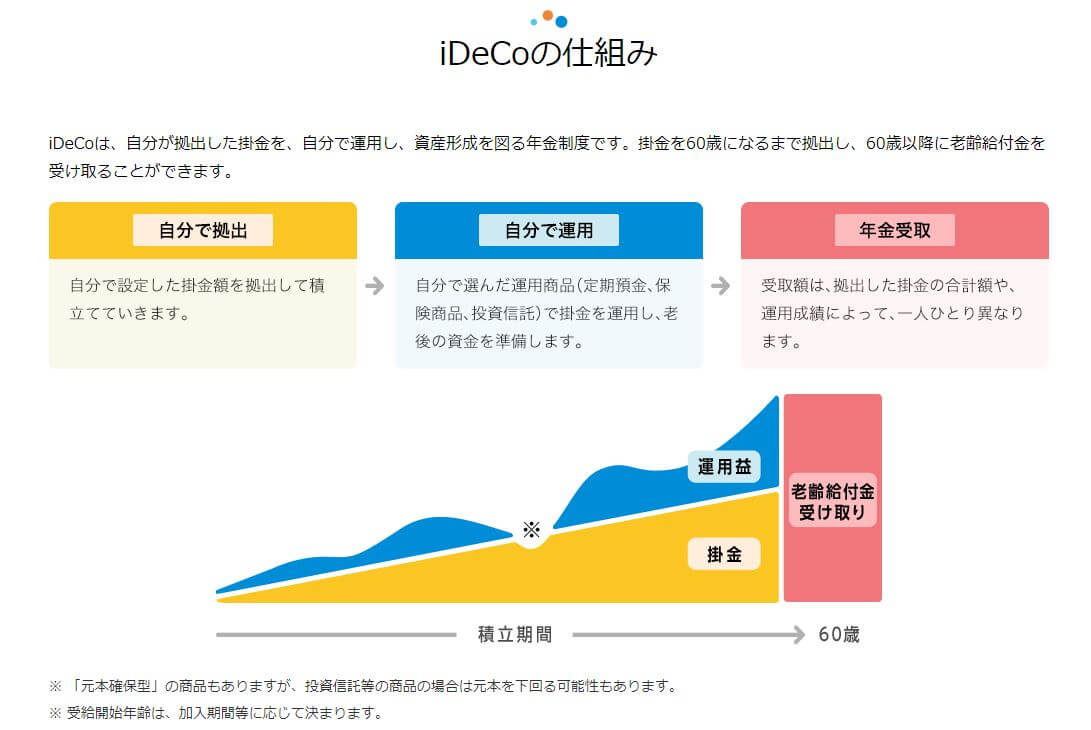

下図はiDeCo公式サイトのiDeCoの仕組みの図解です。

出所)iDeCo公式サイト

iDeCoで積み立てた掛け金とその運用益は60歳以降に受け取れます。積み立てた掛け金は「所得控除」の対象となり、節税対策にもなるのです。

先ほどiDeCoは「個人型確定拠出年金」といいましたが、年金には、大きく分けると『公的年金』『私的年金』の2種類があります。

公的年金は、加入が義務付けられている年金制度です。国民年金(老齢基礎年金)や厚生年金が公的年金に当てはまります。

私的年金は企業や個人が任意で加入する年金制度です。公的年金に上乗せの制度で、今回のテーマiDeCoは、こちらの個人型の私的年金です。

iDeCoのメリットは?

では、iDeCoを使うとどんなメリットがあるのでしょうか。詳しく見てみましょう

iDeCoは積み立て金額が全て「所得控除」の対象:節税シミュレーションもできる

iDeCoを利用する最大のメリットは、「税金が安くなること」です!

まず、iDeCoは自分のための老後資金を積み立てていくのですが、その積み立てに使ったお金が全額、「所得控除」の対象になります。iDeCoの掛け金が収入から控除されると、課税される所得金額が少なくなりますので、支払う税金が少なくなるのです。

どのぐらい節税ができるのか、iDeCo公式サイトにシミュレーターがありますので、そちらでシミュレーションしてみましょう。

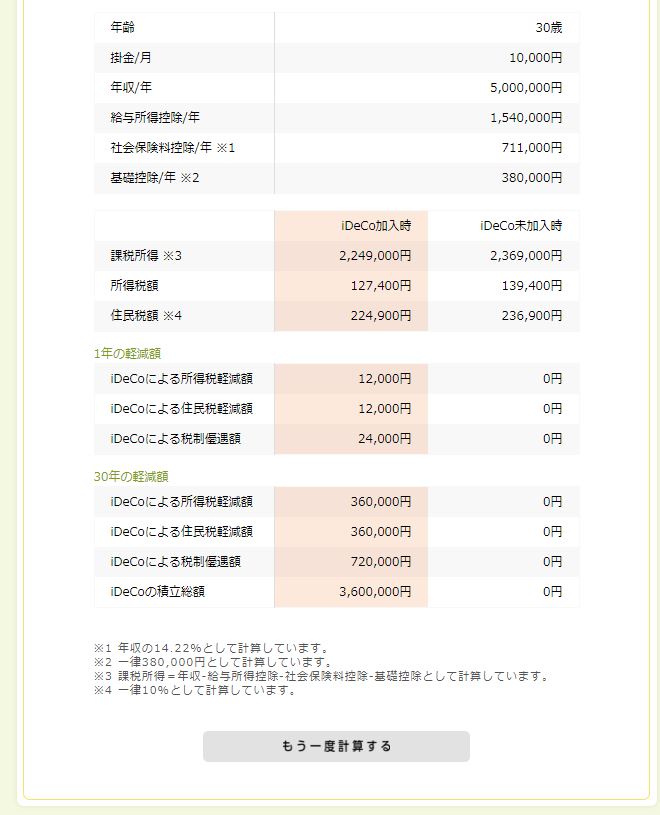

以下は、年齢30歳、年収500万円、月1万円の掛け金でiDeCoに加入した場合のシミュレーションです。

出所)iDeCo公式サイト:かんたん節税優遇シミュレーション

上記の例だと、60歳までの掛け金総額は360万円になります。そして、本来かかるはずの所得税・住民税に対して30年間で72万円分の税制優遇が受けられることになります。ここに、さらに運用益が非課税でプラスされるのです。

先ほどの30年間月1万円ずつの積み立て、360万円の掛け金総額での節税金額と運用益を計算すると

- 運用利回り年1%の場合 3,636,000円 36,000円の運用益 + 72万円分の節税 = 756,000円の実質利益

- 運用利回り年3%の場合 3,708,000円 108,000円の運用益 + 72万円分の節税 = 828,000円の実質利益

- 運用利回り年5%の場合 3,780,000円 180,000円の運用益 + 72万円分の節税 = 900,000円の実質利益

となります。所得控除の節税効果だけでも、絶大な効果があります。

iDeCoで出た運用益は全て非課税!!

iDeCoは毎月一定金額を金融商品に預け、運用し老後資金を準備します。金融商品で資金を運用すると、運用次第では預けた資金を大きくふやすこともできます。

通常、金融商品を購入し、利益が出ると約20%が課税されます。100万円の利益が出た場合、80万円弱しか手元に残りません。しかし、iDeCoを利用し、生じた利益は全て非課税となります。

iDeCoで利用できる金融商品は、元本確保型の金融商品もあります。定期貯金をするだけで、所得控除が受けられ、運用益も非課税でまるごと受け取れるのです。

iDeCoは受け取り時も控除の対象:老後にも優しい

iDeCoで貯めた老後資金は、受取時にも優遇措置があります。受け取り方は、一括受取と毎月受取の選択となります。

iDeCo資産を一括で受取る場合、「退職所得控除」の対象となり、iDeCo資産と退職金の合計2200万円までが非課税となります。(勤続年数により退職所得控除額は異なります。)

iDeCo資産を毎月受取る場合、iDeCo資産は「公的年金等控除」の対象となり、iDeCo資産と公的年金収入が、年間120万円まで非課税となります。(65歳未満は合計70万円までが非課税)

このように、iDeCoは節税しながら老後資金を作ることができます。

iDeCoの制度概要は?

それでは、続いてiDeCoをどのように使うのか、概要を細かく見ていきましょう。

iDeCoは誰でも利用できるの?

iDeCoに加入できるのは、まず日本在住・20歳以上60歳未満の人となります。また、国民年金や厚生年金等の公的年金に加入していることも条件となっています。

職業条件はありませんので、自営業・主婦・学生・アルバイトの方などなど、幅広い方が加入できます。(国民保険料が未納、免除、納付猶予制度を利用している場合は加入不可)

会社員の方で、既に企業型確定拠出年金に加入している場合は、企業がiDeCo加入を規約で定めている場合に限られます。会社員の方は、まず企業年金の有無と規約確認してみてくださいね。

ご自身に加入資格があるかどうかは、公式サイトのカンタン加入診断で診断してみましょう。

iDeCoの掛け金は5000円から。月々または年一回の積み立て

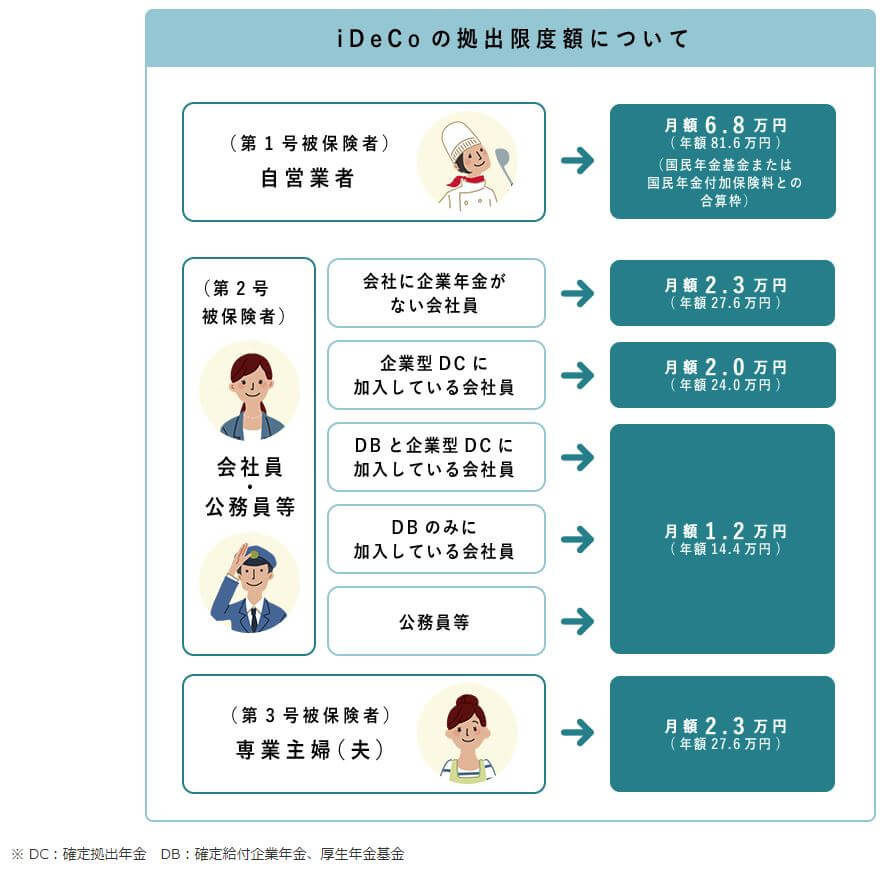

iDeCoでは、一定金額を月々または、年1回積み立てていきます。金額は自分で決めることができ、5000円から始められます。1000円単位で上乗せができますが、職業ごとに上限があります。

以下が職業別の拠出上限金額の一覧です。

出所)iDeCo公式サイト

iDeCoでは、60歳まで積み立てを継続できます。途中、金額変更や一時的に積み立てを休止することもできます。

iDeCoはどうやって運用するの?

iDeCoで積み立てた資金は、金融商品で運用します。運用先は大きく2種類あります。

- 元本確保型…定期貯金・保険

- 運用成績型…投資信託

もちろん、運用先は自分で決めることができます。資産が減ることは絶対に避けたい!という方は、元本確保型商品を選択すれば良いですね。掛け金は全額控除されるので、それだけでも節税効果は大きいと思います。

ただ、超低金利のご時世です。元本保証型商品だと、自身で積み立てた以上に資産は増えません。運用成績型の投資信託で資産を運用した場合、運用リスクはあるものの、資産を大きく増やすこともできます。

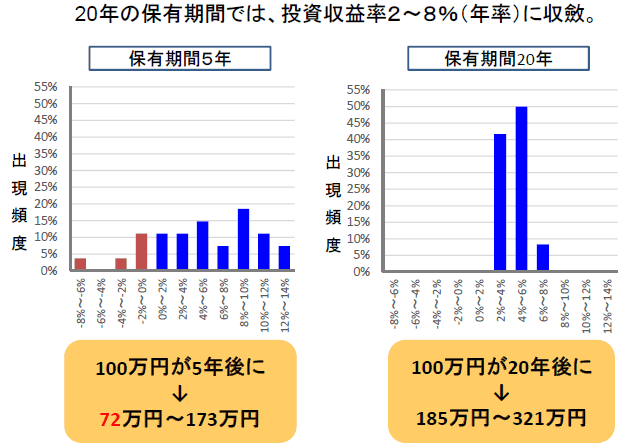

20年の長期運用の場合は元本割れリスクがほぼなくなる!

投資に100%はありませんので、運用リスクはもちろんあるのですが、金融庁の試算によると、20年以上の長期保有の場合には元本割れのリスクが殆どなくなるという統計が出ています。(途中で運用をやめてしまった場合はその限りではありません。)

出所:金融庁「説明資料」より

iDeCoも、長期の積み立てとなるため、運用期間も長くなります。長ければ長いほど、元本割れのリスクが少なくなりますし、毎年掛け金控除効果で還元される税金分もあります。

iDeCoでは、複数の商品を選択し運用することもできますので、安定性を求めつつ少し冒険してみたい方は半分は元本確保型商品、半分は投資信託といった運用でもよいかと思います。

iDeCoで資産運用する場合の注意点は?

ここまで、iDeCoの仕組み、節税効果を見てきました。続いては気になるデメリット・注意点を確認していきます。

iDeCoは途中解約できない

iDeCoは老後の資金を貯めるための制度です。そのため、通常の金融資産とは異なり、60歳まで資産の引き出しができません。(解約できるケースもありますが、複数要件があり該当は稀です)

iDeCoで貯める資産は、基本的には老後資金であるということを頭に入れておいてください。ご自身の生活に負担のかからない範囲で積み立てしていきましょう。

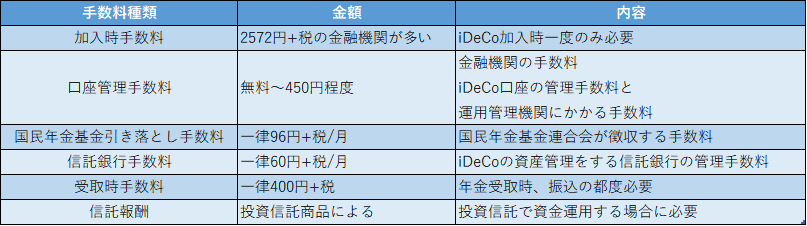

iDeCoは手数料がかかる

iDeCoを利用し、資金を運用するには所定の手数料がかかります。

iDeCoの手数料の種類と金額を一覧にしてみました。

手数料は金融機関により異なりますが、口座管理手数料、信託報酬はiDeCoの積み立て終了後も継続してかかります。(積み立て終了後、口座管理手数料は下がる金融機関もあります。)

また、年金を受け取る際にも手数料が必要です。個々の手数料金額は小さくても、長期的に継続してかかります。iDeCoでは、できるだけコストを抑えられるよう、しっかりとした金融機関・商品選びが大きなポイントです。

iDeCo加入前の注意点

1)納税額を確認する

iDeCoは手厚い節税効果がある制度ですが、所得税の支払いがない人は、その恩恵を受けられません。収入のない人や、所得が基準以下で所得税の支払いがない人は、所得控除を受けることができません。

デメリットを受けるわけではありませんが、積立期間中はiDeCoのメリットを感じにくいと思います。

2)各種控除を確認する

納税額を決める際、所得から一定金額を差し引くことができます。この仕組を「控除」といいます。「控除」の種類は多数あり、iDeCoと併用すると、控除額が減ってしまうケースがあります。

特に住宅ローン控除・ふるさと納税控除を受けている場合は、ネット等で控除額の計算をして、iDeCoを利用すると、納税額がどう変わるのか確認しておきましょう。

iDeCoおすすめ金融機関・口座の開設方法

iDeCoのスタートには、専用の口座開設が必要です。口座は、銀行や証券会社などの金融機関で作ります。

金融機関を選ぶポイントは以下の2点です。

・手数料コスト

・取扱商品のラインナップ

先に書きましたが、長期に渡って必要な手数料はできるだけ抑えつつ、運用目的に合った商品を取り扱っている金融機関を選びます。

iDeCo口座開設のおすすめ金融機関3選

それでは、おすすめの金融機関をご紹介します。

1)SBI証券

SBI証券は、取扱商品数は圧倒的に多いのが特徴です。色々な商品から自分にあったものを選ぶことができます。

SBI証券のiDeCo口座には以下のようなメリットがあります。

- 口座管理手数料・運営管理機関手数料 が無料

- 取扱商品数が圧倒的に多い

- 商品を組み合わせた、自身の運用プランが作りやすい

2)楽天証券

楽天証券のiDeCoは、取扱商品がある程度絞られているため、投資初心者は商品を選択しやすくなっています。また、取得したポイントはショッピングやiDeCo商品の購入に使用することができます。

楽天証券のiDeCo口座には以下のようなメリットがあります。

- 口座管理手数料・運営管理機関手数料 が無料

- 商品数はやや少ないものの、厳選された内容となっている

- 保有する投資信託残高により、楽天ポイントが受け取れる

3)マネックス証券

マネックス証券では、運営管理手数料が無料となっています。また、信託報酬率の低い厳選された商品を扱っているので、運用コストを抑えることができます。

マネックス証券のiDeCo口座には以下のようなメリットがあります。

- 運営管理手数料が無料

- 土曜日もiDeCo専門サポートが受けられる

- 低コスト(信託報酬率が低い)の商品がたくさんある

iDeCo口座を作るには

iDeCo口座をつくるには、まず金融機関を選び、資料請求をします。iDeCoは、証券会社に取引口座を持っていなくても申し込みができます。

まずは、ネットのランキング等でiDeCoの金融機関をいくつか選び、金融機関のWebサイトを見て下さい。使いやすさや、ユーザーの評価も参考にするといいと思います。

書類を金融機関に返送し、iDeCo口座が開設されるまで1ヶ月半~2ヶ月半かかります。

iDeCoを利用して、所得控除を受けたいと思っている方は、早めの口座開設手続きをおすすめします。

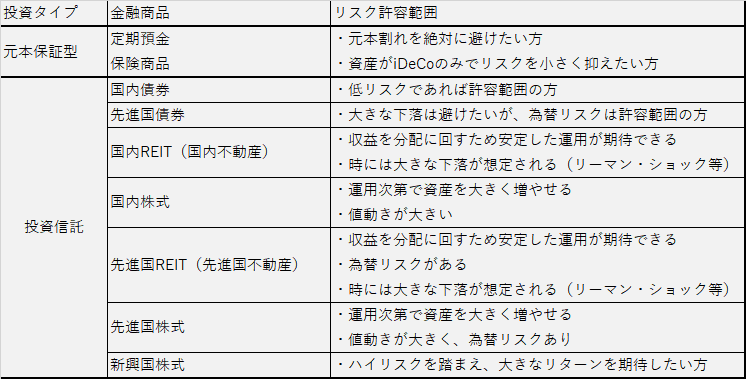

iDeCo商品の選び方

では、最後にiDeCo商品の選び方をお伝えします。iDeCoでどの商品を選ぶかは、どのくらいのリスクを許容範囲と考えるかです。

先に書きましたが、iDeCo資金の運用先は大きくわけて2種類あります。

- 元本確保型…定期貯金・保険

- 運用成績型…投資信託

以下の表にリスクと選択商品をまとめました。

iDeCo商品を選ぶ際の参考にして下さい。

実際の商品選びは、信託報酬等も考慮して選びます。投資をひとつの分野に絞らず、分散して運用も可能です。

質問に答えると、運用プランを提案してくれるロボット・アドバイザーシステム提供している金融機関も出てきています。

商品選びに悩んだら「バランス型投資信託」一本でもOK!

ひとつの投資信託で海外・日本株、海外・日本債券などが組み入れられている「バランス型投資信託」というものがあります。

以下は楽天証券のiDeCoで取り扱っている商品一覧のページです。

「バランス型投資信託」は国内外複数の銘柄への投資配分を決め、分散して投資してくれる商品なので、基本的にはリスクを抑えて安定した運用をしてくれているため、iDeCoで長期運用する商品としておすすめです。

出所)楽天証券

バランス型投資信託の中でも、為替リスクを抑えつつ大きく利益を狙いにいく商品など、商品によっていろいろ特色があります。

商品選びに迷ったらバランス型投資信託の中から1本だけ選んで運用していくという形でもよいでしょう。

もちろん、バランス型投資信託の中から複数投資したり、資金の半分をバランス型にして、後は新興国株式投資信託で大きなリターンを狙うというのもありです。

自分のリスク許容範囲に合わせ、将来が楽しくなる運用プランを選択して下さい。

まとめ

いかがでしたか?

あなたのiDeCoを始める前の疑問が、この記事で解決できていれば幸いです。

ずっと先のことでのようで、以外とすぐやってくるのが老後です。

この機会に思い切ってiDeCoをスタートさせて、理想のセカンドライフに、一歩近づいてみませんか?

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。