紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

今回の記事では、「財務三表」の最後の1つ、「キャッシュフロー計算書」をお伝えします。

業績好調な銘柄の株価が上昇することは、あなたもご存知の通りですが、そのには、ちゃんと本業で利益が出ているのか、ちゃんと売上を回収できているかなどを、しっかりチェックしなければなりません。

その数字は、貸借対照表や損益計算書だけでは分らない部分もあるのです。そこで重要な財務諸表として「キャッシュフロー計算書」が存在します。

これまで、「損益計算書」では、売上や費用、「貸借対照表」では、財産や借金を把握をしてきました。

普通に考えれば、「これだけで十分なのでは?」と思うかもしれませんが、実は、「会計上」のお金を計上するタイミングと、実際のお金の流れには「ズレ」があるのです。

会社の経営では、「商品を売ったけど、まだ代金を回収していない」、「材料を仕入れたけど、まだ費用を計上していない」ということが起こります。

そうすると、「損益計算書」では利益がプラスになっているのに、売上を回収できていないため、手元には現金が残っていないということも起こり得るのです。

「手元に現金がない」ということは、支払いができないということなので最悪の場合、倒産の可能性も出てきてしまいます。

そうならないようにするためには、「損益計算書」「貸借対照表」と合わせて、現金の増減や残高を把握するための「キャッシュフロー計算書」が必要になってくるのです。

経理経験のない人は、少し混乱してしまうかもしれませんが、ポイントだけ押さえておけば簡単にチェックすることができますので、ぜひ、最後まで読んでみてください。

- 難しい「キャッシュフロー」の意味が一発で理解できる

- 「キャッシュフロー計算書」の基本が身に付く

- それぞれの「キャッシュフロー」について理解できるようになる

キャッシュフロー計算書とは

キャッシュフロー計算書とは、名前のとおり現金(キャッシュ)の流れ(フロー)を計算した書類です。

個人であれば、コンビニやスーパーなどで買い物をする場合、現金の支払いと商品の受け取りが同時に行われるのが普通ですが、会社の場合は、商品やサービスの提供とその代金の回収には時間差があるのが一般的です。

クレジットカードで買い物をする場合をイメージすると分かりやすいと思いますが、カードで支払い手続きを済ませても、すぐに現金はなくならなりません。

一か月分の買い物の支払額の合計が、翌月に銀行口座からまとめて引き落とされたりしていると思いますが、それと似たようなことが会社間の取引でも行われており、一定の期間で売買した合計金額が、契約で定められた支払日にまとめて支払われるのです。

つまり、損益計算書では、どれくらいの商品を売ったのかは分かりますが、そのお金がいつ入ってくるのかまでは分からないのです。

そのため、利益がプラス(黒字)でもお金が入ってくるタイミングが遅すぎると、手元に現金が無くなってしまって負債を返済できない場合、最悪、倒産してしまうことが起こります。これを「黒字倒産」といいます。

そうならないようにするために、現金の流れと残高を把握しておくことはとても重要なのです。「家計簿」を付けたことがある人は、それをイメージすると分かりやすいと思います。

実際のキャッシュフロー計算書を見てみよう

それでは、実際のキャッシュフロー計算書を見てみましょう。下表は、任天堂(7974)の平成30年3月期のキャッシュフロー計算書です。

キャッシュフロー計算書は、

- 「営業キャッシュフロー」

- 「投資キャッシュフロー」

- 「財務キャッシュフロー」

の大きく3つに分かれています。

キャッシュフロー計算書を図解で解説

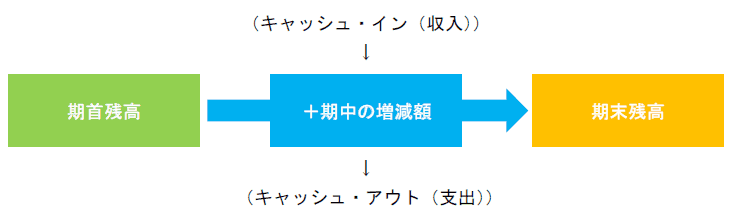

表を見ただけでは分かりにくいと思いますので、図で説明していきます。

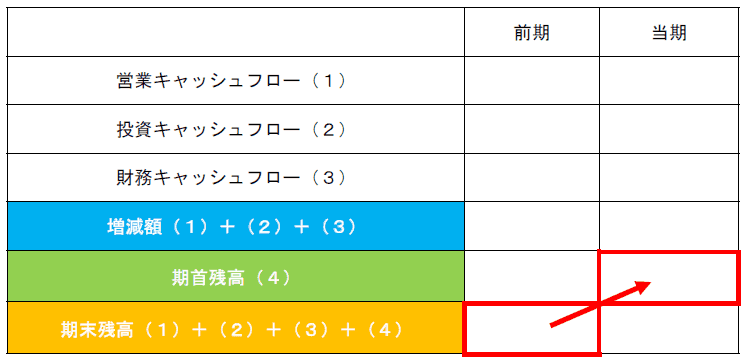

キャッシュフロー計算書は、最終的に「手元にどれくらいの現金が残っているのか」を把握するためのものなので、期首の残高に対して、期中の増減額を加えて、期末の残高を算出します。

上図を計算書として表記したものが下図です。

期末残高は、次期の期首残高になります(上図赤枠部分)。前述の任天堂のキャッシュフロー計算書でも、「前期の期末残高」と「当期の期首残高」が同じ金額になっているのが分かると思います。

営業キャッシュフローとは

営業キャッシュフローとは、営業活動によって得たお金(キャッシュ・イン)、およびそれに伴って支払ったお金(キャッシュ・アウト)を表す項目で、3つのキャッシュフローの中でもっとも重要です。

- キャッシュ・イン:商品の販売による収入など

- キャッシュ・アウト:商品の仕入れ、給料の支払い、経費の支払いなど

営業キャッシュフローが増える(プラス)ということは、本業が順調であることを表しており、手元の現金が増えることになりますので、その現金で新たに投資をしたり、借金を返済したりすることができます。

逆に、営業キャッシュフローが減る(マイナス)ということは、キャッシュが入ってくる金額より、出ていく金額の方が多くなるため、会社を運営していくには厳しくなる可能性があります。

この場合、当然、株価にも影響し株価が下がっていくことも考えられます。

したがって、株式投資を成功させたいのなら、営業キャッシュフローは「プラス」である会社を選ぶことが必須条件になるのです。

投資キャッシュフローとは

投資キャッシュフローとは、投資活動によって取得(キャッシュ・アウト)、あるいは売却(キャッシュ・イン)した資産などのお金の流れを表す項目です。

「資産」については、「貸借対照表」のページでも説明していますので、なんとなくイメージできると思いますが、今回は「固定資産」と「有価証券」を例に挙げて説明したいと思います。

「固定資産」とは、土地、建物、機械などの有形のものと、ソフトウェアなどの無形のものがあります。

固定資産は、商品を製造したり付加価値を高めたりするために取得する場合が多いので、「固定資産の取得による支出」が多いほど、将来の成長のために投資しているということになります。

有価証券は、その会社の業種にもよりますが、主に資産運用が目的であれば、手元現金が多くなってきたら取得、少なくなってきたら売却することが多いかもしれません。

このように、投資キャッシュフローでは、手元現金をどのように活用しているのかが分かります。

一般的に「投資キャッシュフロー」は、マイナスになることが多くなります。その理由は、会社は営業利益を上げるために、投資を行う必要があるからです。

過剰な投資は経営の妨げになりますが、継続的な利益を得るための投資は必要なのです。

財務キャッシュフローとは

財務キャッシュフローとは、財務活動によって借りたお金(キャッシュ・イン)、および返したお金(キャッシュ・アウト)を表す項目です。

財務活動とは、銀行からの資金の借り入れや返済、社債の発行や償還、新株の発行、株主への配当金の支払いなどがあります。

一般的には、財務キャッシュフローは「マイナス(借金返済など)」が良いと言われていますが、借金がなければキャッシュ・アウトは減りますし、資金調達等が行われば「プラス」ということになります。

キャッシュフロー計算書のそれぞれの項目の見方

それでは、キャッシュフロー計算書のそれぞれの見方について、説明します。

まずは、営業キャッシュフローを見る

まずはじめに、営業キャッシュフローが「プラス」なのか「マイナス」なのかをチェックします。

「プラス」であれば、商品の販売も順調で、その代金もしっかり回収できていることを表し、営業活動は問題ないと判断することができます。

「マイナス」であれば、商品が売れていない、在庫が増えている、代金が回収できていないなどの問題を抱えている可能性がありますので、注意が必要です。

この場合、「本業で現金を増やすことができていない」ということなりますので、経営を継続するためには、「資産を売却する」「銀行から借金する」などで現金を確保しなければなりません。

この状態が続くと、いずれ現金がなくなってしまい、借金を返済することができなくなり、倒産してしまいます。

したがって、まずは営業キャッシュフローがプラスになっていることを確認しましょう。

営業キャッシュフローと投資キャッシュフローを比較する

次に、投資キャッシュフローが「プラス」なのか「マイナス」なのかをチェックします。

「マイナス」であれば、積極的に投資していることを表しているので、一見良いように思えますが、その金額が重要です。

投資金額が大き過ぎると「経営を圧迫」してしまい、少な過ぎると「成長が期待できない」となってしまいます。

一般的には、営業キャッシュフローで増えた金額の範囲内で投資するのが良いとされており、「営業キャッシュフロー」+「投資キャッシュフロー」のことを「フリーキャッシュフロー(自由に使える現金)」と言います。

したがって、投資キャッシュフローが「マイナス」、フリーキャッシュフローが「プラス」であれば、投資活動は問題ないと判断することができます。

財務キャッシュフローと貸借対照表を確認する

財務キャッシュフローは、財務活動による現金の流れを表したものですが、前項でも少し説明したとおり、単純に「プラス」「マイナス」をチェックすれば良いという訳ではありません。

ただ、色々な項目をチェックするのは大変なので、まずは、財務キャッシュフローの中でも特に重要な「借入金」をチェックしましょう。

借金を抱えている場合、返済までに時間がかかると、その分利息が増えてしまいますので、なるべく早く返済した方が良いと言えます。

フリーキャッシュフローが「プラス」であれば、「手元に自由に使える現金がある」ということなので、それを使って「借入金を返済」していれば、財務活動は問題ないと判断することができます。

しかし、そもそも借金がなければ「借入金返済」の科目はゼロになりますが、キャッシュフロー計算書では、現金の増減しか分かりませんので、借入金がどれくらいあるのかについては、貸借対照表を確認する必要があります。

もし、財務キャッシュフローで借入金返済がゼロだった場合は、貸借対照表も合わせて確認しましょう。

キャッシュフロー計算書をどのように使うのか

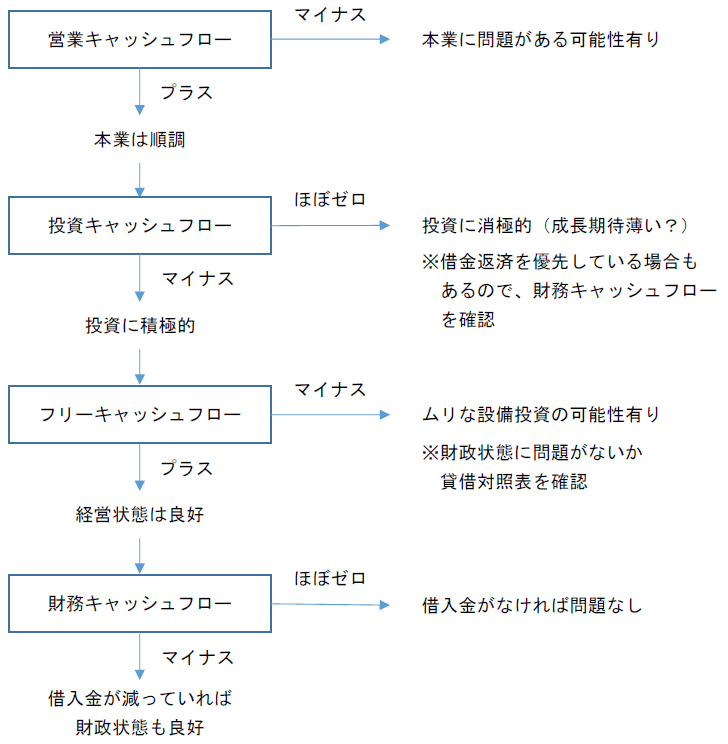

前項で、それぞれの項目の見方が分かったと思いますので、キャッシュフロー計算書を使ったチェック方法の一例を挙げてみたいと思います。

下図は、それぞれの項目を使って、フローチャート形式でチェックしたものです。

上図以外でも、過去数年の増減の推移や現在の手元現金(期末残高)なども考慮した方が良いのですが、初心者の方は、最低限、上図の「フリーキャッシュフローがプラス」になっているかどうかを確認しましょう。

株投資で成功するための「キャッシュフロー計算書」の活用法

「キャッシュフロー計算書」についてこれまで解説してきましたが、それぞれのキャッシュフローが、どういった意味を持つのかある程度、理解いただいたことと思います。

これから株式投資をする際、その企業のキャッシュフローが、どのような状況が望ましいかについて、お伝えしていきます。

「営業キャッシュフロー」は絶対にプラスの会社を選択する

まず重要な「営業キャッシュフロー」の数字を確認します。そもそも「営業キャッシュフロー」がプラスでなければ事業の継続はできません。

一時的なマイナスが起こることはありますが。あくまで一時的であり、早期に解消できることが前提となります。

僕も会社を運営していますが、一番敏感になているのが「営業キャッシュフロー」です。これがプラスである限り、会社のお金は回っていることになるので支払いに窮することはありません。

投資する会社を選ぶ場合。必ず「営業キャッシュフロー」がプラスである会社を選んでください。

「フリーキャッシュフロー」で、上がる銘柄を見極める

企業経営は利益を上げるための「投資」は欠かせません。

ソフトバンク(9984)、日本電産(6594)などは、非常に投資が上手い会社です。経営効率や利益率が高くその結果、株価もどんどん上がっています。

このように効率的な投資は、会社の利益を最大化させ、会社の価値も上がるため、株価も上がりやすくなるのです。

ここで重要なのが「フリーキャッシュフロー」という考え方です。

「フリーキャッシュフロー」は、「営業キャッシュフロー」から「投資キャッシュフロー」を引いて算出されます。

当然「フリーキャッシュフロー」はプラスであることが望ましいのです。

投資家という立場から言うと、「投資キャッシュフロー」がたとえマイナスであっても、「フリーキャッシュフロー」がプラスであるなら、利益を得るためのl投資活動は上手くいっているということになります。

この流れが続けば、会社の価値はどんどん上がり、株価も順調に上昇を続けるという図式が描けるのです。

まとめ

一見、難しそうに感じる「キャッシュフロー計算書」ですが、それぞれのキャッシュフローの意味さえ理解してしまえば、それほど難しいものではないことを、ご理解いただいたかと思います。

できればこれから投資しようと思っている銘柄の「キャッシュフロー」の状況と株価の動きを観察してみると良いでしょう。

本業が順調な会社の株価はやはり堅調で、そうでない会社の株価は良くありません。

「貸借対照表」や「損益計算書」に加え、「キャッシュフロー計算書」を上手く活用していただき、よい銘柄を発掘していただきたいと思います。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。