紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

個人投資家がもっとも“悩みの深い”ことのひとつに利益確定が上げられます。

私の受講生さんからも「どこで利益確定をすれば良いのか悩んでいます」というコメントや質問をたくさんいただきます。

利益確定方法の分析方法は、大きく分けて2つあります。

企業の業績や景気動向などをもとに、その銘柄の価値を分析する「ファンダメンタルズ分析」と、過去の相場動向を、チャートを使って分析し、これからの株価を予測する「テクニカル分析」です。

長期投資では「ファンダメンタルズ分析」を、短期投資では「テクニカル分析」を用いることが多いようですが、どちらか一方に頼るのではなく、それぞれの長所をうまく活かすことが大切です。

今回は株価チャートを使ったテクニカル分析で、持っている株の売りのタイミングを見極める上で、比較的出現頻度の高いパターンを紹介します。

結論から言えば、「保有している理由がなくなった」というときが利益確定のタイミングなるのですが、この説明ではかなり抽象的で分かりにくいと思いますので、今回は、株価チャートを使って、これまで数多く出現している「チャート・パターン」での利益確定方法をお伝えしていきます。

ただし、全てがこのような動きを見せるということではありませんので、そこは注意してください。

それではチャートを使って利益を最大にする方法を解説していきます。

- 利益確定のタイミングに迷わなくなる。

- 株価の目標値の決め方が理解できる。

- ボックス抜け・三角持ち合い後・ダブルボトムそれぞれの目標値の算出方法がわかる。

株価の目標値を見極めてみよう!

株式投資は安い時に買って、高い時に売ることが鉄則です。

株価が「ここまで上がるのではないか」という予測を「目標値」といいます。

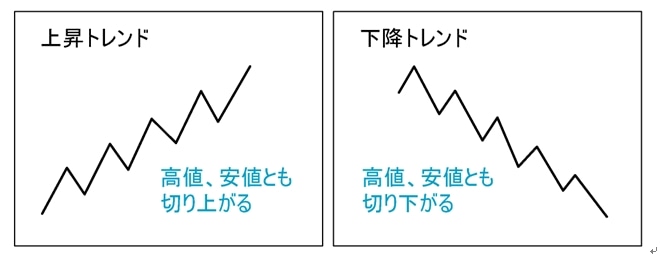

株価はトレンドを作りながら上昇・下降します。株価チャートで、過去の株価の値動きを見て解説することが多いですが、実際、売買をおこなっている時点においては、株価がどちらに動くかは分かりません。

みんな、不安を抱きながら売買を行っているのが本当のところでしょう。

ただし、株価がトレンドを作りながら動くには、ある一定の傾向があります。

●株価の上昇トレンドの傾向=株価の高値と安値が切り上がっている

●株価の下降トレンドの傾向=高値と安値が切り下がっている

この傾向が続いている限り、株価は上昇、または下降を続けると言えます。

ここで、気になるのが、「買ったは良いけど、いくらで売ればいいのか??」ということです。

もし、1ヶ月後の株価を知ることができたら、誰も損などしないでしょう。

しかし、知ることができない以上、何らかの方法で、利益確定の目標値を予測する能力が投資には重要です。

ここでは、一般的な利益確定の目標値の設定の仕方をご紹介します。

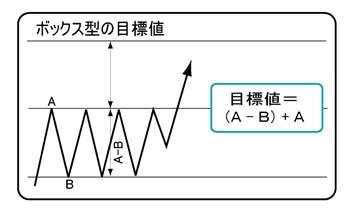

ボックス抜けの利益確定の目標値を算出する

ある一定の株価の幅(レンジ)を作っている株価の動きを、市販のチャートブックや、チャートソフトなどで確認してみてください。

一定のレンジで動いている銘柄の多くは、アキュミレーションと言われる、株の買い集めがおこなわれている場合と、ディストリビューションと言われる、株の売り込みがおこなわれている場合があります。

多くの銘柄は、レンジの上限と下限の差を算出し、その差をレンジの上限の価格に足した数字が、一般的に目標値の目安とされています。

一定のレンジで揉み合っている相場は力関係が均衡している状況を示しています。

いわば、綱引きで中心の目印が行ったり来たりしているところを想像してください。

しかし、どこかで必ず力の均衡は崩れます。

上図では、均衡していた力が、Aラインを抜けることで、買いへの圧力が一気に高まります。

以下、今年の日本トリム(6788)のチャートです。

計算式では、(6000-3860)+6000=8140円となり、8140円が利益確定の目標値になります。

実際に株価は、8140円の少し手前の、7950円まで上昇しました。

こうして、株価は一定方向に強く動くことになります。

ボックス圏を抜けた銘柄を見つけた場合、この目標値に到達するまで、ガマン強く保有することをおすすめします。

もちろん絶対ではありませんので、時々動向をチェックして必要があれば売ることも考えなければなりません。

あともうひとつ重要なことがあります。それは「出来高」です。

もし、ボックス圏を抜けるとき、過去の出来高にくらべて急増している場合、株価は想定以上の上昇を見せるときがあります。

売り買い均衡が崩れ、一方向に向かうとき、大きなトレンドを作りにいくことが数多く起こります。

上記の日本トリム(6788)のケースでも、株価上昇のタイミングでは、出来高が急増しています。

もし、持っている株がそのような状況になったなら、ガマン強く保有することも考えてください。

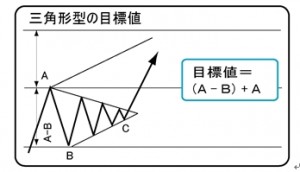

三角持合後の利益確定の目標値を算出する

一旦、上昇した株価は、ずっと上がり続けるわけではありません。

上昇した株価は、必ずどこかの時点で、調整に向かいます。

この時の市場心理としては、「まだ、上昇するかもしれないが、下落しないうちに利益を確保しておきたい」という心理が生まれます。

そして、何かをきっかけに上昇した株価は、下落する局面を迎えます。

ここでの対応は・・・

1. とりあえず売る

2. 保有する

ということになりますが、このように株価が上下の動きがなくなってしまう状態のことを「持ち合い」といいます。

持ち合ったあと、一定の下落から新たな材料を織り込んでいくように上昇していきます。

上図が、上昇途中の三角持ち合いの上値目標値の計算方法です。

持ち合い中の高値Aから、安値Bまでの下げ幅(A-B)をAに加えて算出します。

上記は、今年のそーせい(4565)のチャートです。

利益確定の計算式では、28140円が利益確定の目標値と計算されました。

実際の株価は、26180円まで上昇し、これもほぼ計算通りとなっています。

もちろんすべての銘柄がこのようなパターンになるわけではありませんので、計算式で導いた価格までいかないことも想定しておくべきでしょう。

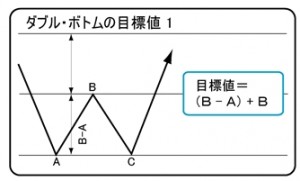

ダブルボトムの目標値を算出する

一旦、大底をつけた株価は、一度はリバウンドします。

そしてリバウンドが一巡すると、ダメ押し的な売り物が出てきて、クライマックスを迎えます。

一般に言われる、ダブルボトムは、このようにして形成され、投売りが出尽くしたとき、相場は反転し、新しい相場に入っていきます。

Aの安値から、リバウンドした高値のB、そしてダメ押しとなったCがAと同水準で止まれば、ダブルボトムが成立します。

Aの価格とまったく同じでなくても構いません。

終値ベースでほぼ同値であれば、ダブルボトムと解釈していいでしょう。

上記は、昨年の東京電力(9501)のチャートです。

とてもきれいなダブルボトムを形成しています。

650円付近でキッチリ止まっており、ここで株価が底を打ったことを物語っています。

その後、株価は急騰して、リバウンドした値幅を捉えにいきました。

この「ダブルボトム」のチャートパターンはとても数多く出現するパターンのひとつです。

なので、あなたのひとつの売買戦略として持っておくべきだと思います。

以上、3つのパターンをご紹介させていただきました。

すべてが、式の通り目標を達成するということではありません。

チャート上のダマシもありますので、そこは注意深く見守る必要があります。

しかし、こういった目標値の見分け方を知っていれば、「利益を確定するのが早すぎた!」ということも未然に防げると思います。

ぜひ、たくさんの株価チャートを研究して、利益確定の目標値の設定の仕方の練習をおこなうことを強くおすすめします。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。