紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

2023年5月、日経平均株価は一時3万1,000円を超えて、バブル後高値を連日のように更新しています。

日経平均株価がバブル後高値を更新している背景には、外国人投資家による強い買い姿勢が指摘されています。

2023年4月にはウォーレン・バフェット氏が日本株買いの姿勢を示し、ドル建てベースの日本株は割安感が出ていることなどが、外国人投資家に強く買われている一因です。

ウォーレン・バフェット氏が投資している5大商社株や、ChatGPTなどのAIバブルに湧く半導体株は特に強いセクターとなっています。

一方で、外国人投資家の動向や円高リスクなどには注意が必要になってくるかもしれません。

今回は、日経平均がバブル後高値を連日更新している原因について解説した上で、今後のリスク要因についても取り上げていきます。

- 日経平均がバブル後高値を連日更新している原因についてわかる

- 今後のリスク要因について学べる

- 日本株は強い地合い中、注意すべきこを考えることができるわかる

日経平均はバブル後高値を連日更新している【2023年5月~】

2023年5月以降、日経平均株価は強く買われており、バブル後高値を連日に渡って更新し続ける強気相場となっています。

日経平均株価の株価動向

2023年6月2日時点での日経平均株価の動向について見ていきましょう。

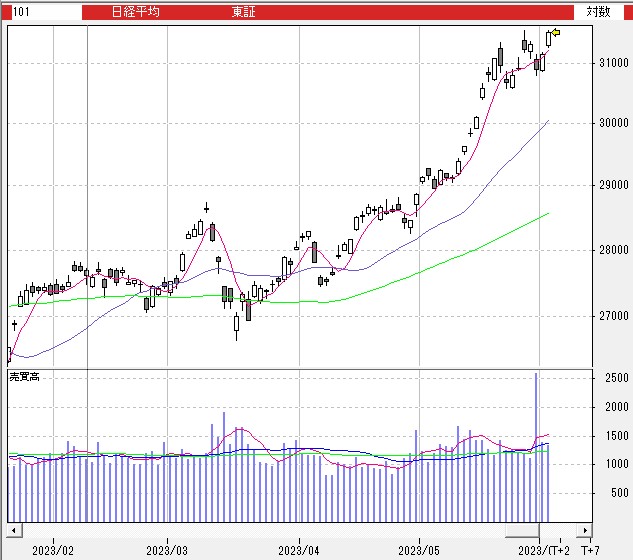

日経平均株価の日足チャート(2023年5月~)

日経平均株価は、アメリカでシリコンバレーバンクが破綻するなど金融不安が懸念された2023年3月には売られましたが、金融不安が和らいで反発に転じた3月中旬以降は買われ続けています。

上記は日経平均株価の日足チャートとなりますが、より長期的な株価推移を示す月足チャートは次の通りです。

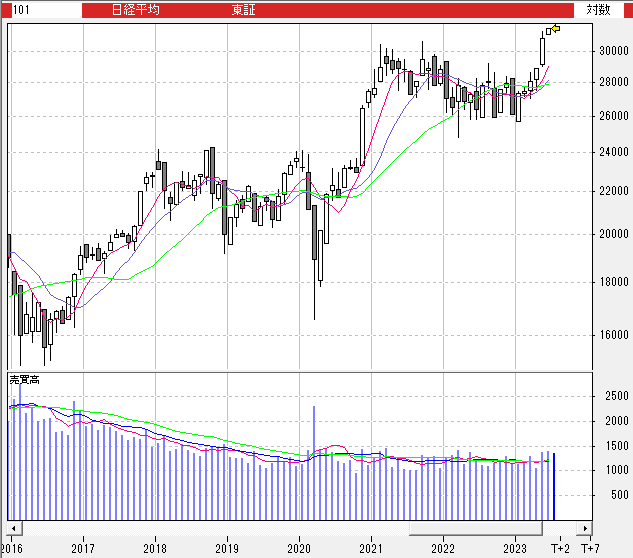

日経平均株価の月足チャート

日経平均株価は、2020年新型コロナ相場で大きく上昇し、2021年~2022年には高値圏でレンジ相場となっていましたが、2023年にはレンジ相場をついに上放れした形となっています。

なお、日経平均株価の歴史上最高値は1989年12月29日に付けた3万8,915円87銭ですが、このペースで上昇が続けば、数年後にはバブル超えとなってもおかしくありません。

外国人投資家が買い続けている

2023年3月以降、日経平均株価が上昇している原因としては、外国人投資家が強く買っていることが挙げられます。

日本取引所が公開している、投資主体ごとの取引状況を示す「投資部門別売買状況」を詳しく見ていきましょう。

※出典:日本取引所

直近の2023年4月について、各部門(委託別)の売買状況は次のようになっています(単位は千株)。

投資部門 売り(比率) 買い(比率) 差引き

法人 1,642,405(7.9%) 1,337,535(6.4%) -304,870

個人 4,501,056(21.7%) 4,174,141(20.0%) -326,915

海外投資家 14,473,572(69.8%) 15,287,086(73.1%) 813,514

証券会社 118,545(0.6%) 109,334(0.5%) -9,211

合計(委託内訳) 20,735,578(86.7%) 20,908,096(87.4%) 172,518

※出典:日本取引所

取引全体の9割弱となる委託部門別の2023年4月の売買状況を見ると、海外投資家だけが買い越しとなっており、それ以外は売り越しとなっていることが分かります。

東証の海外投資家の割合は売買全体の7割弱に達しており、日本株の動向がいかに外国人投資家の動きに左右されているかが明らかです。

2023年5月についても、5月第1週、5月第2週、5月第3週のいずれも、海外投資家のみが買い越しとなっており、それ以外は売り越しとなっている状況は変わりません。

※5月第1週は54,794千株の買い越し、5月第2週は171,564千株の買い越し、5月第3週は716,672,132千株の買い越し。

つまり、売買主体動向から見ると、この3ヶ月の上昇トレンドは外国人投資家による積極的な買いが最大の原因であったと言えます。

特に強く買われているセクターやテーマ株

2023年3月以降の上昇トレンドにおいて、特に強く買われているセクターやテーマ株としては、半導体株と商社株が挙げられます。

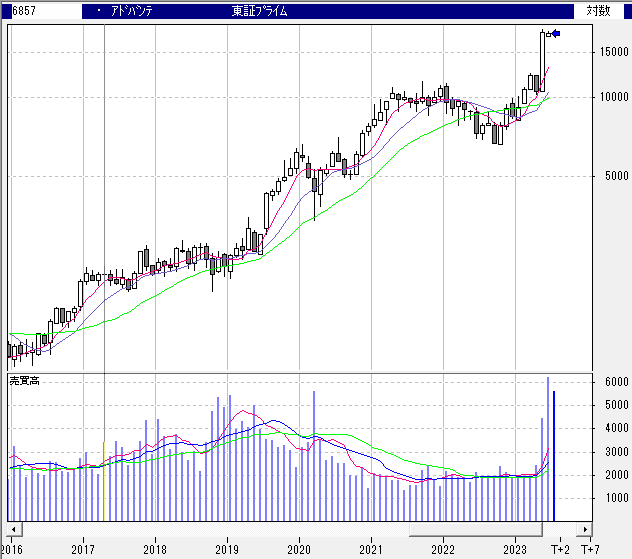

半導体株はバブル状態となっており、半導体製造装置関連銘柄の【6857】アドバンテストや【6146】ディスコは上場来高値を更新しています。

【6857】アドバンテストの月足チャート

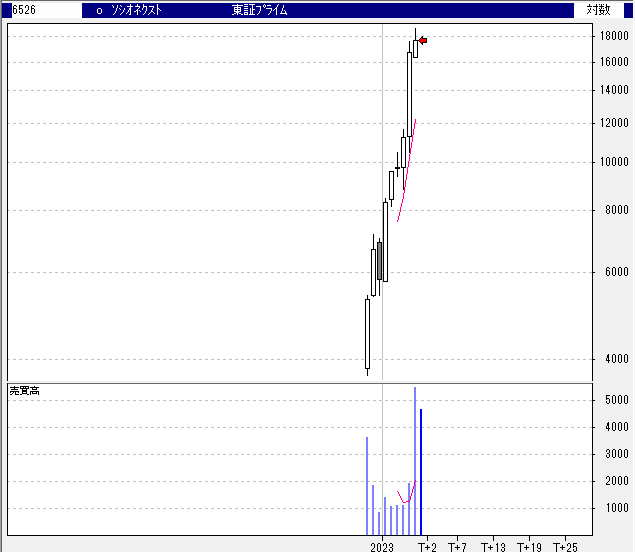

特に強い半導体株としては、2022年10月に上場した半導体企業【6526】ソシオネクストがあり、上場してから株価上昇が止まりません。

【6526】ソシオネクストの月足チャート

商社株も業績が好調で、またウォーレン・バフェット氏が保有する“バフェット銘柄”であることも好感されてか強い値動きとなっています。

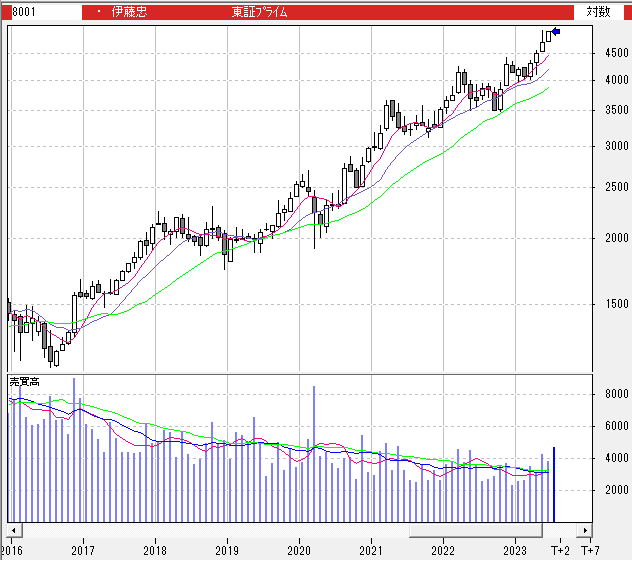

【8001】伊藤忠商事の月足チャート

日経平均バブル後高値更新となっている原因を推測!

日経平均がバブル後高値を更新し続けるなど、日本株が強く買われている原因について押さえておきましょう。

ウォーレン・バフェット氏が日本株買いの姿勢を示した

外国人投資家が日本株を積極的に買うようになった背景としては、世界最大の投資家ウォーレン・バフェット氏が日本株買いの姿勢を示したことが挙げられています。

バフェット氏は、2020年8月にかけて、日本の5大商社株(【8001】伊藤忠商事、【8002】丸紅、【8058】三菱商事、【8031】三井物産、【8053】住友商事)の発行済み株式の5%超を取得したと発表し、2022年秋には5大商社株の保有比率をそれぞれ6%台まで高めたことを公表しています。

バフェット氏は2023年4月に来日し、日本経済新聞の単独インタビューの中で、日本株に「追加投資を検討したい」と、日本株に強気な見方を強調しました。

※出典:日本経済新聞「「バフェット氏が買う銘柄は」 商社の次探る市場」

今回の日本株上昇で5大商社株が強く買われていることは、好業績に加えて、“バフェット銘柄”であることも大きな原因の一つと考えられています。ドル建てベースの日経平均株価の割安感が好感された

2022年には、米国FRBのインフレ対策のための利下げや、ウクライナ情勢や脱炭素を背景とする資源高による日本の貿易赤字拡大などを受けて、急激な円安が進みました。

2022年前半に掛けては世界株安となったにも関わらず、日経平均株価はそれほど大きく下げませんでしたが、これは円ベースで表示されているためです。

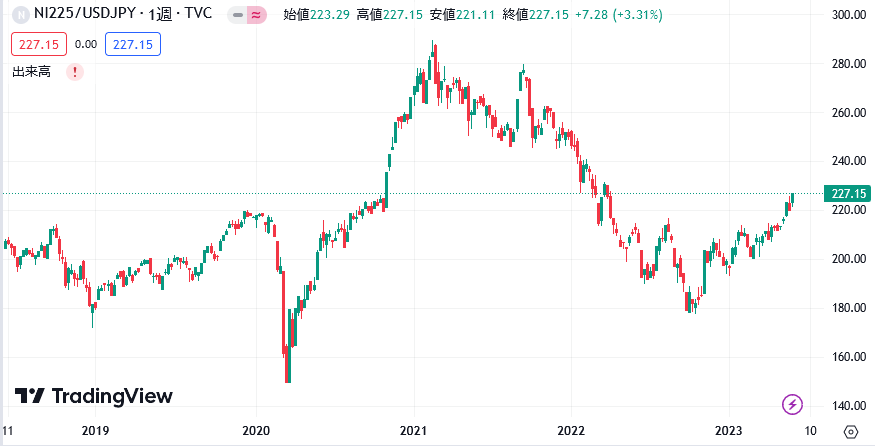

外国人投資家から見た、ドル建ての日経平均株価は次のようになっています。

ドル建ての日経平均株価(NI225/USDJPY)円インデックスの月足チャート

ドル建てベースで見ると、日経平均株価の最高値は2021年2月に付けた289.56ドルとなっており、2023年6月2日時点でも227.26ドルと、まだこの水準までは戻せていません。

日経平均株価が3万円を付けた2021年2月当時は、ドル円相場は105円前後となっていました。

2023年6月にも日経平均株価が3万円まで戻したものの、ドル円相場は138~140円台と、2021年2月当時と比べて25%ほど円安となっているため、ドル建ての日経平均株価も25%ほど安くなっています。

円安は2022年後半には一服したものの、2023年3月以降は、FRBが利上げ路線を継続する一方で、植田新総裁による新体制となった日銀はYCC(イールド・カーブ・コントロール)維持など金融緩和を継続したことで、再度140円台に迫る円安ドル高となりました。

このように、外国人投資家から見ると日本株が割安となっていることも、日本株が大きく物色されている原因と考えられます。

東証が進めるPBR1倍割れ銘柄改善への期待感

東証は、外国人投資家からの投資を集めるための改革を続けており、2022年4月には東証一部などの旧4市場から東証プライム市場、東証スタンダード市場、東証グロース市場の3市場に再編されました。

東証は2023年に入ってから、PBR(株価純資産倍率)が低迷する企業に、改善策の開示を要請しています。

特に、PBRが1倍未満の銘柄について問題視しており、これを受けて自社株買いなどの施策を公表する企業が相次いでいます

なお、PBR1倍未満の銘柄とは、企業解散時の資産よりも安く買収できる状態であり、将来の成長に期待が持てないため放置されていることを意味します。

このように、東証が進める日本市場の魅力を高める改革への期待感も、日本株が買われた原因の一つとして挙げられるかもしれません。

半導体AIバブルと対日半導体投資への期待感

今回の日経平均バブル後高値超え相場は、半導体株が先導して上昇している動きが目立ちます。

半導体は新型コロナ禍では半導体不足が連日ニュースとなりましたが、2021年11月の米国利上げ以降は世界株安を先導する動きとなりました。

コロナ明けでスマホやPC需要が一服したことから半導体余りとなっており、在庫調整は2023年後半まで続く見通しと見られています。

ただ、半導体株は2022年後半から急激に持ち直しており、特に半導体需要を先導しているのが世界中に衝撃を与えているチャットボット型AI「ChatGPT」などの生成系AIです。

生成系AIに欠かせない半導体GPU世界大手【NVDA】NVIDIAの株価は急騰しており、GAFAM(Google、Amazon、Facebook、Apple、Microsoft)と並ぶ時価総額1兆ドルに到達しました。

日本の半導体株が強い背景としては、世界最大の半導体企業の一つである台湾TSMCの工場を熊本県が誘致したことで、九州地方に半導体バブルが起こっていることも挙げられます。

岸田政権は対日半導体投資を拡大する方針を強めており、2023年5月19日から21日に開催されたG7広島サミットでは、岸田首相自らIntelやTSMC、Samsungといった世界的半導体企業のCEOと会談しました。

※出典:ロイター通信「半導体投資拡大、岸田首相が海外企業に呼びかけ 補助金活用」

日経平均バブル後高値更新のリスクについても押さえておこう

日経平均株価は連日に渡ってバブル後高値更新を続けており、強い地合いとなっていますが、リスクについても押さえておきましょう。

外国人投資家の動向次第では乱高下も

2023年3月以降の日本株の上昇は、外国人投資家の影響が大きく、今後もさらなる上昇に繋がるかどうかは外国人投資家次第であることは変わらないものと見られます。

ただ、外国人投資家は合理的でシビアであるため、何らかの日本的なリスクが出てしまうと、資金が逃避する可能性があることには注意が必要です。

今回の日本株上昇は、台湾問題やウクライナ情勢など世界的に地政学リスクで揺れる中で、日米同盟強化をはかる日本の姿勢が好感された面も大きいとされています。

日本株が長期的に外国人投資家に買われ続けるためには、経済面はもちろん、外交や内政の安定といった政治面でも安定することは欠かせません。

いずれにしても、今後も日本株の上昇が続くかどうかは、市場動向の7割弱を握っている外国人投資家次第であるため、政治・経済の両面で日本が投資したい国であることが重要です。

日銀がYCC撤廃で円高になる可能性

ドル建てで見た日本株が割安になっていることも、外国人投資家にとって日本株買いとなっている原因とされています。

日銀は、2023年3月から植田新総裁のもとでの新体制が始まりましたが、黒田前総裁が実施してきた金融緩和は継続の方針です。

特に、長期金利を0.50%に抑えるイールド・カーブ・コントロール(YCC)は継続となっている一方で、米国FRBは利上げ継続となっているため、日米の金融政策の違いで再び円安方向となっています。

ただ、諸外国と比べて「安い日本」がニュースでも話題となり、インフレなど円安の弊害も出てきており、インバウンドは好調な一方で、海外旅行は庶民にとって割高となっている状況です。

今後、日本でも円安によるインフレが社会問題となってくれば、日銀がイールド・カーブ・コントロール(YCC)の撤廃に動いて、円高に振れる可能性も考えられます。

もちろん円安・円高に関わらず、日本株が外国人投資家にとって魅力的な投資先となって買われることが重要であることは言うまでもありませんが、為替変動リスクは想定しておくようにしましょう。

半導体需要は未知数のため半導体需要予測は要チェック

半導体株は、半導体不足の2020~2021年に掛けて大きく買われた反動もあり、2022年は米国利下げによるハイテク株下落で大きく売られましたが、2023年は再び最注目テーマ株として市場を先導しています。

ただ、半導体需要自体は、2023年後半までは苦しい見通しとなっていることには注意が必要かもしれません。

ChatGPTなどの生成系AIブームやTSMCの熊本県工場誘致を受けて、株式市場では半導体株が非常に強いですが、半導体株はトレンドが転換するときは早い「景気敏感株」であることには注意が必要です。

日本では、TSMCの熊本工場誘致に湧いていますが、この流れが続いて、日本が再び半導体立国に復権できるかどうかに注目が集まってきそうです。

まとめ

今回は、日経平均がバブル後高値を連日更新している原因について解説した上で、今後のリスク要因についても取り上げてきました。

日経平均株価は、2023年5月以降はバブル後高値を連日のように更新していますが、その裏には外国人投資家が積極的に買っていることが背景にあります。

ChatGPTなどのAIバブルや対日半導体投資への期待感から半導体株が非常に強く、ウォーレン・バフェット氏が投資していることでも知られる5大商社株も牽引しています。

外国人投資家が日本株を買っている原因は、ウォーレン・バフェット氏が日本株買いの姿勢を示したことや、ドル建てベースの日経平均株価の割安感が好感されたことなどが挙げられます。

日本株は強い地合いとなっていますが、日銀がYCCを撤廃して円高になった場合の外国人投資家の動向や、半導体株にしても長期的な成長が続くかどうかなどのリスク要因には注視が必要です。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。