紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

「信用取引」と聞いて、あなたはどんな印象を持ちますか?

「なんとなく危険そう・・・」とか、「損をするのでは?」など、あまり良い印象を持たれないかも知れません。

しかしこの考えは、決して正しいとはいえません。

たとえば、危険な人が、車を運転したり、包丁を持てばひとたび「凶器」になりますが、しかし、正しい使い方をしている人の場合、とても便利な乗り物になりますし、美味しい料理を作るためになくてはならないものになります。

実は「信用取引」も同じで、扱い方を知らない投資家が活用すれば、リスクは高くなる可能性が高まりますが、その仕組みや管理手法を知っている投資家が活用すれば、レバレッジがかけられたり、相場の下げ局面でも収益化できたり便利なツールになるのです。

まずは、「信用取引」の基本的な部分からお話していきます。

- 信用取引の基本がわかる

- 信用取引のメリットとデメリットがわかる

- 信用取引をするときのポイントがわかる

信用取引のメリット、デメリット

現在では個人投資家の過半数が信用取引を行っています。

特に2013年からは、信用取引の制度改正により、資金効率の高い信用取引が可能となったため、信用取引利用率は上昇傾向にあります。

信用取引の制度改正での主なな変更ポイントは以下の通りです。

(1)同じ保証金で一日に何度でも信用取引ができる。

(2)反対売買(ポジション決済)で得た確定利益を、即座に次の信用取引に利用できる。

(3)建玉返済後すぐに追証解消が出来、保証金の引き出しもできる。

ここで、信用取引のメリット、デメリットについてみていきましょう。

信用取引のメリット

・手元資金以上の取引ができる

仮に50万円の手元資金を持っていて、80万円の約定代金が必要な銘柄を買おうとしたした場合、30万円足りない状態になります。

この場合、「現物取引」(自分の保有資金の範囲内で取引可能)なら、買うことはできませんが、信用取引口座を活用することで購入が可能になります。

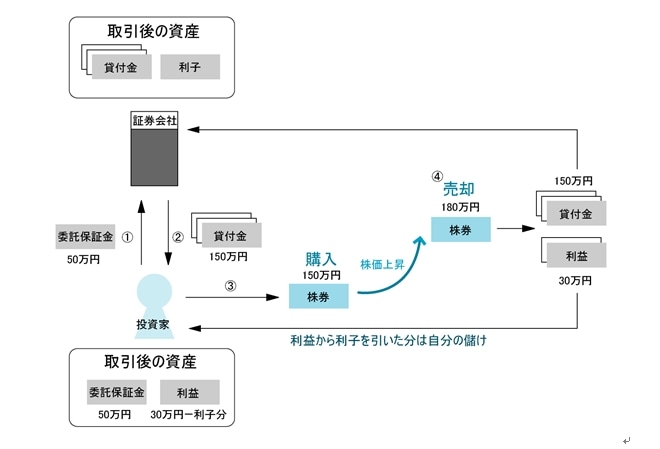

「信用取引」を行う場合、「信用取引口座」を開設し、現金、現物株を保証金勘定に移した段階で、現金換算額の約3倍までの取引が可能になります。

たとえば現金50万円の場合は、「50万円×約3倍」なので、150万円程度まで売買が可能になるということです。

ただし資金管理上、信用枠一杯の取引は、リスクが高まりますので、実際は保証金額の「1.5倍」、最大「2倍」までに抑えてください。

・相場の下げ局面でも収益を狙える

通常株の取引というと、安いところで買って高いところで売る(ポジション決済)ことで利益を得ますが、空売り(信用売り)はその逆になります。

高いところで売って安いところで利益を確定します。

通常の「現物取引」の場合、相場が下がれば下がるほど、その株価の値下がりによって評価損が拡大していきます。

この場合、株価が戻らなければ、その評価損は回復しません。

しかし、「信用取引」の「空売り」という手法を使えば、相場の下げ局面であっても利益を狙うことが可能になるのです。

特に暴落相場のときは下落方向に大きく値が動き、空売りで大きく利益を出すことが可能となるのです。

≪空売りの計算方法≫ 1000円の株式を1000株空売りした場合

1000円×1000株=100万円

800円で買い戻した場合:1000円ー800円=200円

200円×1000株=20万円の利益(手数料反映せず)

1200円で買い戻した場合:1000円ー1200円=-200円

ー200円×1000株=-20万円の損失(手数料反映せず)

このような計算式になります。

この「空売り」という手法は、「信用取引」で可能であり、「現物取引」では、できません。

「空売り」について、詳しい解説をしているので、こちらも読んでください。

下げても儲かる!空売りを成功させるための3つのポイント

・デイトレードの場合、すぐに購入枠が回復する

たとえば、1日の枠の中で、現物株を買って決済した場合、すぐには購入枠は回復しません。これは現物株の場合「差金決済のルール」が法律で禁止されているからです。

つまり、同一銘柄で100万円分の株式を購入して、本日中に売却したとしても、100万円分の資金枠が使えるのは翌日以降ということになります。

しかし「信用取引」であれば、「差金決済ルール」が適用されるため、同一銘柄を同じ日に売買した場合、使える購入枠はすぐに回復します。

なので、デイトレードをやりたい方は、「信用取引口座」を使う方がメリットが大きいといえるでしょう。

・長期保有株や塩漬け株も担保として利用することが出来る。

株主優待や配当狙いで長期保有している現物株や、株価が大きく下がってしまい売るに売れず塩漬けになってしまっている現物株も、信用取引の代用有価証券として担保に利用することが出来ます。

あらかじめ決められた掛け目(おおむね80%)を時価に掛け合わせ、代用有価証券の評価額が決まります。

代用有価証券として利用しても、株主の権利はそのまま維持されるので、株主優待・配当・議決権は獲得できます。

信用取引のデメリット

・「金利」がかかる

「現物取引」の場合、自分の持っている資金範囲内で売買するため、特に金利が発生することはありませんが、「信用取引」の場合、仕組み上、借金をして売買することになりますので、「信用買い」をする場合は、金利が発生します。

現在、「信用買い」における金利は、年3.0%前後になっています(2016年6月現在)

「信用取引」は、このように取引コストがどうしてもかかるため、長期間の投資には不向きで、短期の売買向きということになります。

・決済までの期間は最長6か月が基本

特にデメリットというわけではありませんが、制度信用取引の場合、信用でエントリーしてから決済までの期間は最長6か月という期限があります。

つまり新規でエントリーした銘柄は、半年以内に手仕舞い(決済)しなければなりません。

「信用取引」で期限ギリギリまで持っている投資家は、ただただ含み損が拡大し、決済したくても心理的にできないところまで追い込まれていることがほとんどで、大負けしているのが現状です。

なので、「信用取引」では、期限ギリギリまで持つことは絶対にお勧めしません。

また期限の定めのない「一般信用取引(無期限信用取引)」は、金利が高めで、扱う銘柄も限られることがあります。

「期限がないなら一般信用取引で」と考えるのは早計で、万が一、含み損拡大で放置することになれば、高い金利を証券会社に稼がせるだけになってしまうリスクが高くなります。

よって私は、「一般信用取引」否定派です。

・「追証(おいしょう)」が発生する場合がある

信用取引をおこなう上でしっかり理解しなければならないことは、委託保証金についてです。

さきほど、信用取引は担保を差し入れると最大で担保の約3倍の金額分を取引できると説明しました。

この、担保のことを委託保証金といいます。

委託保証金の金額は、各証券会社がそれぞれ決めていますが、大体どこも同じくらいです。

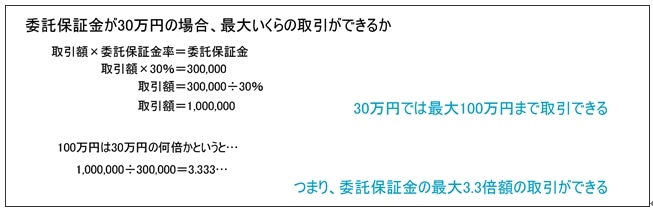

具体的には、30万円以上、もしくは取引額の30%、のどちらか高いほうになることが多いようです。

そして、この30%という数字が、委託保証金率と呼ばれるものです。

では、委託保証金が30万円の場合は、最大いくらまでの信用取引ができるのでしょうか。

委託保証金率が30%の場合の計算式は、30万円÷30%で計算できます。

つまり、100万円、3.3倍です。

さて、信用取引で株を買ったものの、その株が値下がりしてしまったらどうなるのでしょう。

少し極端な例で見てみましょう。

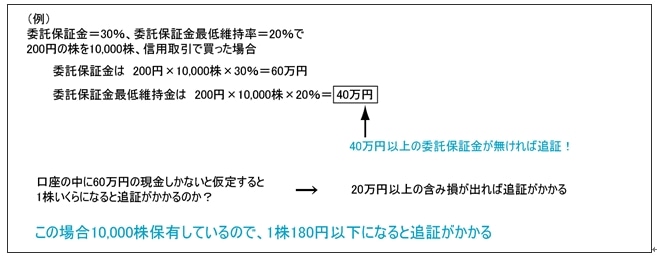

たとえば、200円の株を10,000株、信用取引で買った場合の委託保証金は60万円が必要です。

これが100円になってしまったら、含み損は100万円になります。

すると、委託保証金の60万円から100万円を差し引くと、なんと40万円のマイナスになってしまいます。

このように、大きく損をしてしまった場合には、委託保証金を追加しなければいけません。

この追加しなければならない委託保証金のことを、追加委託保証金、略して追証といいます。

では、追証が発生するのはいつからなのか、どれくらいの金額が必要になるのかを見てみましょう。

上記の例は極端で、含み損が大きすぎて委託保証金がマイナスになっていますが、実際に追証が発生するのはもっと早い段階です。

つまり、もっと含み損が小さくても、追証がかかります。

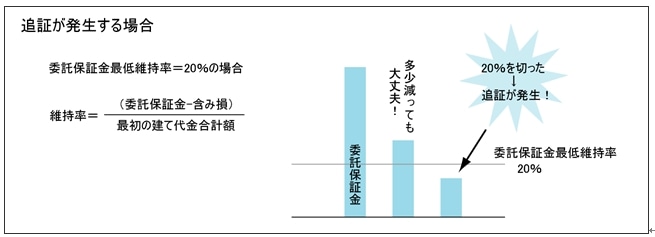

この、追証が発生するラインを決めるものが、委託保証金最低維持率です。

委託保証金率というのがさきほど出てきましたが、それとは違います。

一般的に、委託保証金最低維持率は委託保証金率よりも低く設定してあります。

委託保証金率が30%なら、委託保証金最低維持率は20%といった具合です。

委託保証金率が30%を切ったからといってすぐに追証がかかるわけではありません。

追証が発生するのは、委託保証金の額が委託保証金最低維持率以下になったときです。

以下の例は委託保証金率=30%、委託保証金最低維持率=20%で、口座には60万円の現金があるとします。

信用取引で200円の株を10,000株買ったとしましょう。

このように、1株180円以下になると追証がかかります。

さらに、1株170円になってしまうと、含み損が30万円になり、追証が発生します。

必要な金額は10万円です。

追証は、発生した日の翌々日の正午までに入金しなければいけません。

追証を差し入れなかった場合、証券会社はこちらに許可を求めることなく、保有株を売却することができます。

追証が発生しないようにするためにも、信用枠は、1.5倍から最大2倍程度まで抑えなくてはならないのです。

信用取引の具体的な“活用法”とは

ではこれから、「信用取引」の活用法についてお伝えしていきます。

これから「信用取引」を始める方は、これからお伝えする活用法を使って安全かつ、安定した収益を実現してください。

すでに「信用取引」を行っている方も、再確認の意味を込めて読んでいただきたいと思います。

投資スタイル

先ほども申し上げたように「信用取引」では、約定代金に対して年3%前後“金利”というコストが発生します。

もし仮に、100万円の約定代金の場合、1年間ポジションを保有したなら、3万円程度の金利が発生する計算です。

信用取引は、最短で当日の決済、最長6か月間(制度信用の場合)までの保有しか認められていません。

よって保有日数が短ければ、それほど大きな金利負担にはならないということです。

また最短で当日に同一銘柄を決済した場合でも、現物株取引のように、翌日にならないと購入枠がかいふくしないということもありません。

「信用取引」は差金決済がですから、今では決済が完了した瞬間に購入枠が回復します。

このようなことから、「信用取引」での投資スタイルは、短期売買で行うのがベストです。

「短期売買」の明確な定義はありませんが、私の感覚でいうなら、エントリーしてから決済までの期間が、概ね1か月以内のイメージです。

これなら、金利負担は微々たるものです。

相場の下落で収益を狙う

株式相場は、上昇と下落を繰り返しながら動きます。

これは株式相場に限らず、FXなども同じです。

通常、多くは「買い」を行う投資家が一般的ですが、株式相場が下落してきた場合、「買い」だけでは、損失リスクが高まります。

したがって相場が下落したときでも、利益を狙うのは投資家として当然の行為です。

「信用取引口座」で売買していれば「空売り」という手段が使え、相場が下落したときに買い戻して、利益確定させることができるのです。

特に現在のように、相場が不安定な時こそ、「空売り」で利益を得るチャンスは一気に広がります。

たとえ初心者であっても、「空売り」という手段を覚えておけば、相場が下がっているときに「指をくわえて見てるだけ」ということはなくなり、積極的に利益を狙いにいけるのです。

保有現物株を「つなぎ売り戦略」で、ヘッジ(損失回避)できる

「つなぎ売り」という言葉をご存知でしょうか? 株式初心者にはなじみのない言葉かもしれません。

「空売り」には、積極的に利益を狙いにいくものと、保有している現物株が株価下落による含み損拡大を回避するための「つなぎ売り」という手法に分けられます。

「つなぎ売り」とは、配当や株主優待のあるような銘柄で、長期で保有したい現物株をもっているとき、株価下落による、評価減を回避するために、同一銘柄、同一数量を「空売り」することで、現物株の評価減を、「空売り」の利益で補うことを目的とした取引になります。

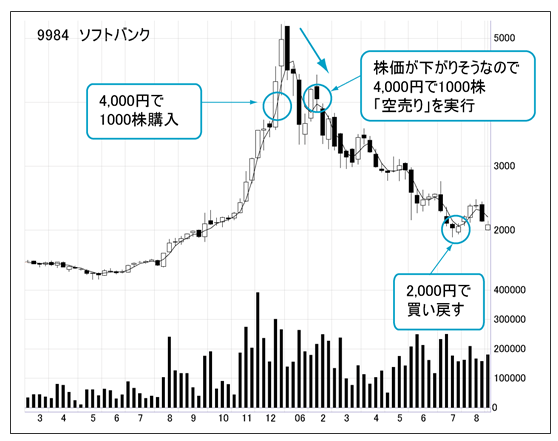

たとえば、現物株でソフトバンク(9984)を1000株保有していた場合、保有株数の範囲内、つまりこの場合であれば、1000株までの株数を、信用取引で売建てること(空売り)を言います。

現物で保有している株式の値下がりが予想される場合、その保有銘柄を信用取引で空売りを行うことで、現物株を保有したまま、現物株の評価損を、信用取引の空売り分が利益として計上され、損失をカバーしてくれます。

上記の場合、ソフトバンク株を4,000円で1000株購入=購入金額400万円。

・株価が下がりそうになったら、4,000円で1000株、空売りを実行する。

・株価が2000円まで下落したら400万円で購入した現物株は、時価が200万円に減少=評価損マイナス200万円。

・4,000円で1000株空売りしたものを、2,000円で買い戻す。

この場合、空売りは下落すると利益になるので、4,000円-2,000円×1000株=プラス200万円の利益となります。

現物株 評価損マイナス200万円。空売りは200万円の利益となり、現物株を保有したまま、マイナス分は埋まります。

このように、「つなぎ売り」は、上手に活用することで、損失を防ぐことが可能になります。

まとめ

これまでお伝えしてきたように「信用取引」は、その中身を理解し、正しく使うことで機動的、高度な取引を実現できる優れたツールになります。

なので比較的、経験が浅い方でも、まずは「信用取引」に触れてみることをお勧めします。

ポイントは・・・

・概ね1か月程度の売買に使う

・相場の下落局面でしっかり利益を狙う

・保有している現物株の評価減をカバーする「つなぎ売り」を使う

「信用取引」は、短期的な大儲けを狙うのではなく、極めて戦略的に活用してこそ威力を発揮するのです。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。