紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

2022年以降は急激な円安となっていますが、今後は円高メリット関連銘柄が注目され始めてくるかもしれません。

2023年に入ってからも再び円安トレンドとなっているものの、米国利上げが一服し、日銀は植田新総裁のもとで金融緩和修正に踏み切るのではないかとの観測が出てきています。

日銀の金融緩和が修正されて利上げになった場合には、大きな円高に振れる可能性が考えられます。

この記事では、円高メリット関連銘柄の概要や代表的なセクター、円相場の状況、日米の金融政策の違いについて解説した上で、代表的な円高メリット関連銘柄を紹介しています。

- 円高メリット関連銘柄の概要や代表的なセクター、円相場の状況、日米の金融政策の違いがわかる

- 代表的な円高メリット関連銘柄がわかる

- 代表的な円高メリット関連銘柄についてチャート付きで学べる

円高メリット関連銘柄とは

円高メリット関連銘柄とは、円相場が円高になると恩恵を受ける銘柄を総称したテーマ株です。

円高メリット関連銘柄としては、どのような銘柄が注目されやすいのかを見ていきましょう。

円高では内需型企業が恩恵を受けやすい

円高になると、原材料費の輸入コストが下がるため、海外から原材料を輸入している内需系企業に恩恵があると期待されます。

例えば、企業が1ドル120円で海外から原材料を輸入していた場合、1ドル108円まで円高ドル安が進めば、輸入コストは10%削減できることになります。

具体的なセクターとしては、【9843】ニトリホールディングスや【7453】良品計画などの輸入家具店や雑貨店、スーパーや外食などの食品セクター、製粉やパルプ・紙、原油やLNG輸入で恩恵を受ける電力やガスなどです。

国内経済にとっては、円高になると物価高も抑制されるため、生活のしやすさという点では円高の方が暮らしやすいと言えるかもしれません。

ただ、日経平均株価を構成するような東証の主力銘柄の多くは、海外売上高比率が高い輸出企業であるため、東証全体で見ると円高メリットを受ける銘柄は少なくなりがちです。

また、外国人投資家から見ると、円高になればドル建て日経平均株価やドル建てTOPIXが高くなるため、日本株が割高になって買いが少なくなることも懸念されます。

民主党政権時代の超円高が悪夢となっている投資家も少なくないため、円高は株式市場にとってはネガティブなイメージも根強くあります。

ただ、日本のバブル景気時代には円高でも株高となっており、最終的に重要なのは円高・円安ではなく、企業の業績や成長性であることは言うまでもありません。

円高は海外旅行にも追い風になる

円高になると、日本人にとっては海外旅行が安くなる点もメリットと言えます。

つまり、海外旅行に強い旅行会社や航空会社にとっては、円高はプラスになると考えられます。

逆に、外国人にとっては日本旅行が割高になるため、インバウンド視点では円高は逆風です。

円高・円安による人の動きは、海外旅行とインバウンドという視点に加えて、近年は人手不足対策による外国人労働者の動向も日本経済にとっては重要になりつつあります。

日本の人手不足は深刻な状況となっており、今後も労働力人口の減少は続くため、もはや外国人労働者の手を借りなければ、多くの現場が回らなくなりつつある状況です。

外国人労働者の確保という点で見れば、外貨建て給料が増える円高は大きなメリットであり、逆に過度の円安が進むと、外国人労働者が日本に来てくれなくなることが懸念されます。

直近の円相場の展開を解説!

2023年7月時点の円相場の状況を見ていきましょう。

ドル円(USD/JPY)相場

まず、最も基本となるドル円(USD/JPY)相場は次のようになっています。

ドル円チャートは、2021年以前は長らく100~120円台で推移していましたが、2022年から急激な円安ドル高となり、2022年10月には一時150円台まで円安が進みました。

2021年1月~2022年10月に掛けては、103円から150円台まで、30%以上の円安ドル高が進んだことになります。

この背景には、2021年11月から米国FRBが物価高対策で利上げ路線に舵を切ったことによる日米金利差の拡大や、資源高による日本の貿易赤字拡大などが指摘されています。

2021年11月から2022年に掛けては、円安ドル高が進むと同時に、ハイテク株を中心に世界株安となったため、円高メリット関連銘柄にはダブルパンチとなった銘柄も少なくありません。

2022年10月以降は円安も一服して、2023年1月には一時128円台まで戻ってきましたが、以降も再び円安トレンドとなっており、2023年6月末に掛けては145円台まで円安が進みました。

ただ、直近の7月には、米国利上げの鈍化や、日銀の金融緩和修正への思惑から円安一服となっています。

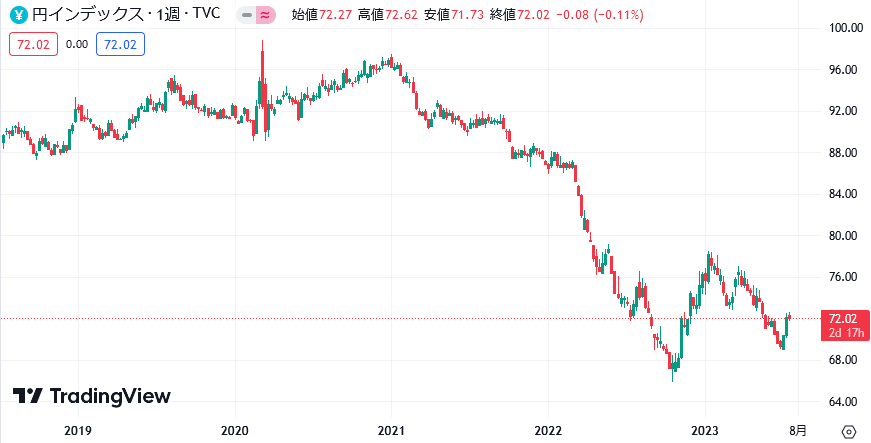

円インデックス

ドルを含め、ユーロや人民元といった総合的な日本円の強さを示す「円インデックス」の動きも見ていきましょう。

円インデックスで見てみても、昨今の円安は、米国ドルに対してだけではなく、円全体が安くなっていることが分かります。

2022年以降は急激な円安も2023年夏以降はどうなる?

2022年以降は急激な円安が進みましたが、2023年7月時点では、今後の円相場の見通しについてはさまざまな見方があります。

米国利上げは一服しつつある

2022年以降に、円安が進んできた最大の理由として挙げられるのが、日米の金融政策の違いによる日米金利差の拡大です。

米国FRBが利上げを進めてきた背景には、新型コロナからの経済回復などを背景とした急激なインフレがありましたが、米国の消費者物価指数(CPI)[前年同月比]は落ち着きつつあります。

※出典:みんかぶFX

|

|

1月 |

2月 |

3月 |

4月 |

5月 |

6月 |

7月 |

8月 |

9月 |

10月 |

11月 |

12月 |

|

23年 |

6.4 |

6.0 |

5.0 |

4.9 |

4.0 |

3.0 |

|

|

|

|

|

|

|

22年 |

7.5 |

7.9 |

8.5 |

8.3 |

8.6 |

9.1 |

8.5 |

8.3 |

8.2 |

7.7 |

7.1 |

6.5 |

|

21年 |

1.4 |

1.7 |

2.6 |

4.2 |

5 |

5.4 |

5.4 |

5.3 |

5.4 |

6.2 |

6.8 |

7.0 |

2023年6月の米国CPIは3.0%と、12ヶ月連続で減速となっており、利上げ長期化への警戒感が和らぎつつあります。

2023年7月19日時点で、長期金利の目安となる米国国債10年の利回りは3.77%となっており、まだ日米金利差は3%以上あるものの、米国CPIの状況からすると、これ以上の開きにはならなさそうです。

日銀新体制で利上げの可能性も指摘される

日銀は、アベノミクスの異次元緩和から10年の節目となる2023年3月に、黒田総裁から植田新総裁のもとで新たなスタートとなりました。

植田新総裁は、4月の就任会見で、金融緩和策について「継続することが適当だ」と述べ、この方針が2023年に再び円安方向に進んだ要因の一つとなったものと見られます。

ただ、2023年7月に入ってから、米国が利上げを停止する観測がある一方で、日銀が7月27~28日に開く金融政策決定会合にて金融緩和策を見直すとの思惑がマーケットに広がりました。

2023年7月に一時円高方向に振れている背景となっており、7月27~28日に行われる日銀の金融政策決定会合の結果に注目が集まります。

仮に、日銀が金融緩和を修正し、利上げとなった場合には、為替相場や国債相場はもちろん、株式市場にも大きな影響を与えるものと見られます。

7月の金融政策決定会合では金融政策修正とならなくても、いずれは金融政策の出口戦略については避けて通れないため、今後も日銀と円相場の動向については注視していくことになりそうです。

日銀が金融緩和を修正し利上げとなった場合には、円高になる公算が強いため、円高メリット関連銘柄が資金の逃避先として注目されるかもしれません。

円高メリット関連銘柄の注目銘柄10選!

円高の恩恵を受けやすい代表的な円高メリット関連銘柄を見ていきましょう。

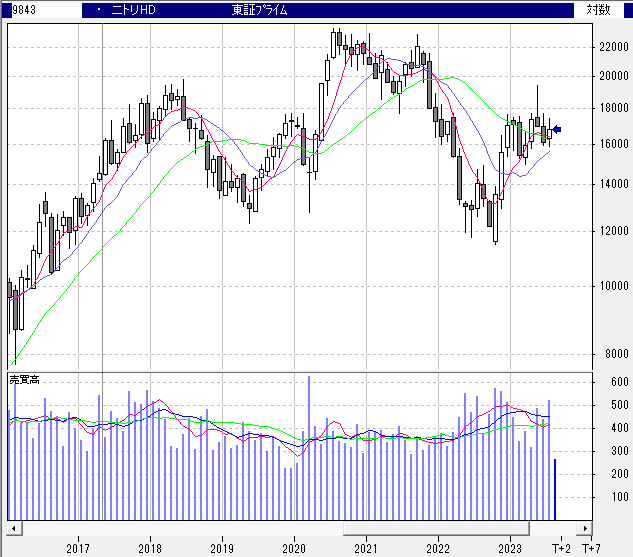

【9843】ニトリホールディングス

輸入家具・インテリア販売チェーン「ニトリ」を展開している【9843】ニトリホールディングスは、円高の恩恵を受けやすい円高メリット関連銘柄として知られています。

同社は、為替相場の影響を受けやすい代表的な銘柄であり、ニトリがここまで成長できたのは似鳥昭雄会長が為替相場を読む達人であることは有名です。

【9843】ニトリホールディングスの月足チャート

ニトリホールディングスの株価は、円安が急激に進んだ2021年10月から2022年に掛けては一時半減となりました。

円安が一服し始めた2022年10月以降は、株価が持ち直してきています。

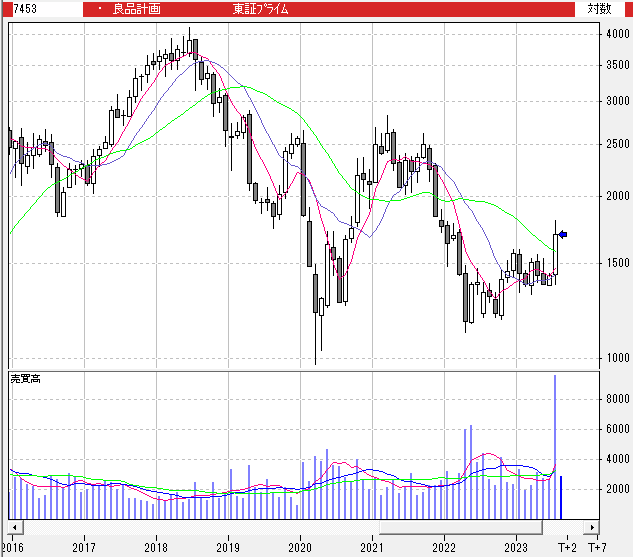

【7453】良品計画

衣料・雑貨チェーン「無印良品」を展開する【7453】良品計画は、円高のメリットを受けやすい円高メリット関連銘柄の一角として知られています。

同社は、2022年10月13日の決算においては、為替対策をしていたものの、2022年の急激な円安で最終的な利益が前年比27.6%減少したと発表しました。

【7453】良品計画の月足チャート

良品計画の株価は、長期的に厳しい展開となっており、急激な円安が進んだ2022年には半減となったことが分かります

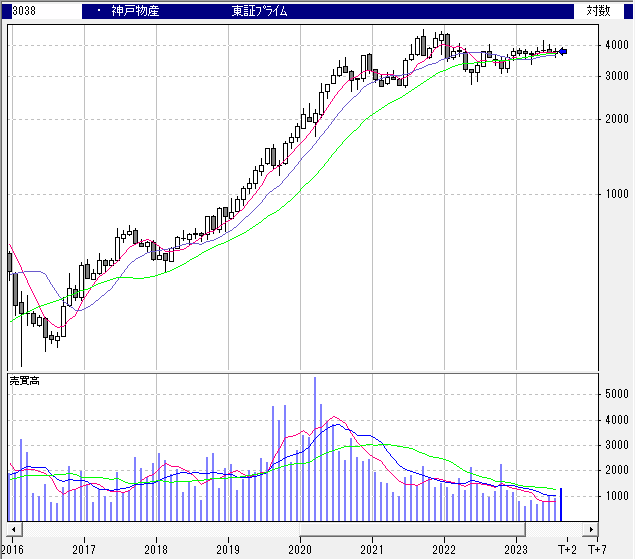

【3038】神戸物産

格安スーパー「業務スーパー」を展開する【3038】神戸物産は、円高になると原材料コスト削減の恩恵を受けると考えられる円高メリット関連銘柄です。

【3038】神戸物産の月足チャート

神戸物産の株価は、高値圏で推移し続けています。

2022年以降の円安は、同社にとっても打撃だったと思われますが、小売株の中でも屈指の成長性を背景に大きく売られなかったものと見られます。

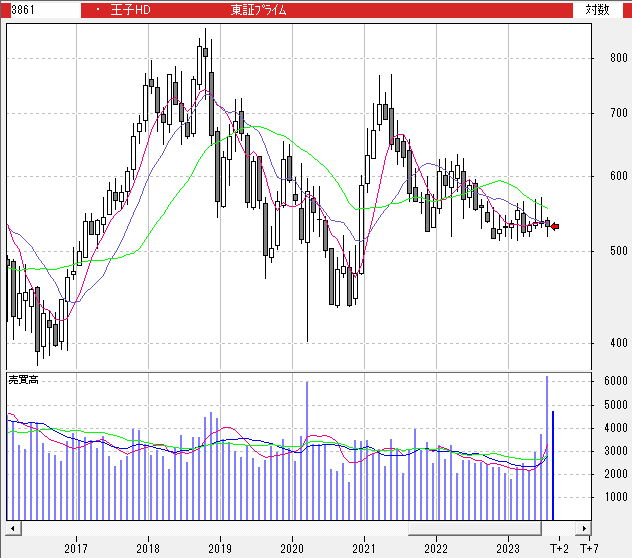

【3861】王子ホールディングス

製紙国内トップの【3861】王子ホールディングスは、円高メリット関連銘柄に位置付けられています。

パルプ・紙セクターは、円高になると原材料コストが低下することから、代表的な円高メリットセクターとして挙げられていますが、ローリスク・ローリターンのディフェンシブセクターでもあります。

【3861】王子ホールディングスの月足チャート

王子ホールディングスの株価は、2022年の急激な円安でもそこまで大きく売られたようには見えません。

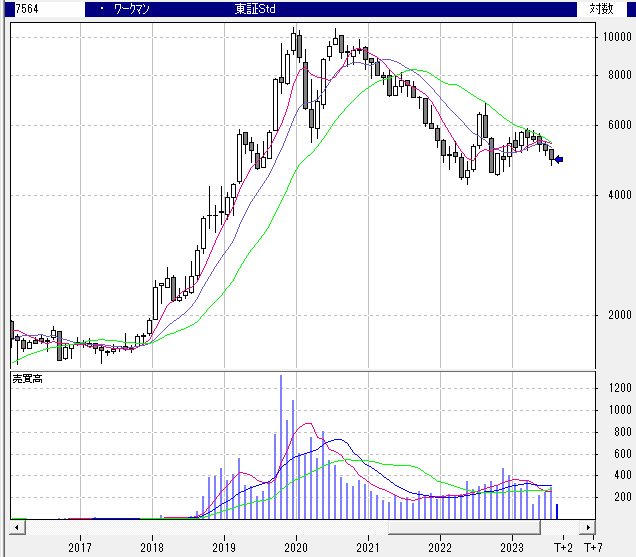

【7564】ワークマン

作業服の専門チェーン「ワークマン」を展開する【7564】ワークマンは、円高になると輸入コスト減となるため、円高メリット関連銘柄に位置付けられています。

アパレル大手でも、「ユニクロ」を展開するファーストリテイリングは海外売上高比率が高いため円安がメリットとなりますが、「ワークマン」はほぼ国内展開であるため円高の方がメリットとなります。

【7564】ワークマンの月足チャート

ワークマンの株価は、2018年~2020年には破竹の勢いで上昇しましたが、2021年以降は高値から半値以下で推移しています。

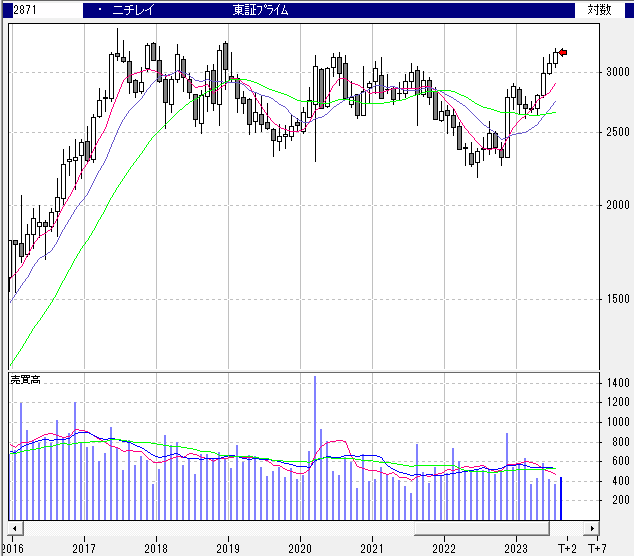

【2871】ニチレイ

冷蔵倉庫・冷凍食品のトップ企業【2871】ニチレイは、食品セクターの中でも円高メリットが大きい銘柄として知られています。

食品セクターも円高メリット関連銘柄に位置付けられる銘柄は多いですが、ローリスク・ローリターンのディフェンシブ銘柄が多いセクターです。

【2871】ニチレイの月足チャート

ニチレイの株価は、2,200~3,000円のレンジ圏で推移し続けており、円安が一服し始めた2022年10月以降は反発していることが分かります。

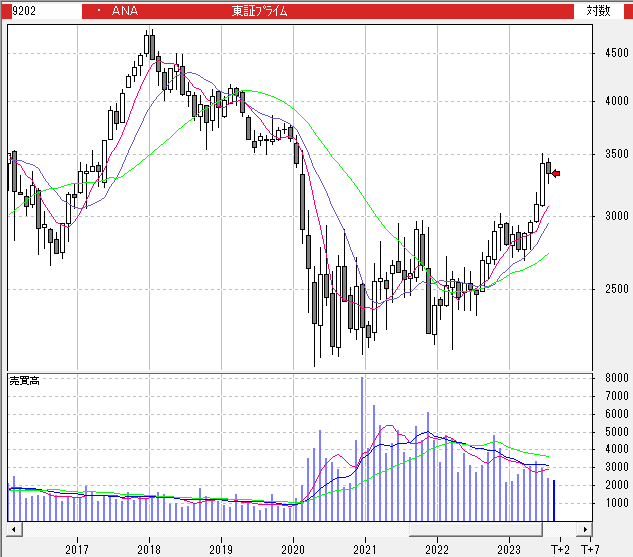

【9202】ANAホールディングス

航空最大手の【9202】ANAホールディングスも、円高メリット関連銘柄に位置付けられる銘柄です。

航空セクターは、円高になると海外旅行が増える効果が期待されると同時に、ジェット機の燃料コスト削減効果にもつながります。

【9202】ANAホールディングスの月足チャート

ANAホールディングスの株価は、ついに新型コロナ前の水準を回復しました。

円安・円高の為替相場よりも、新型コロナ規制が緩和されたことが最大の買い材料と言えるでしょう。

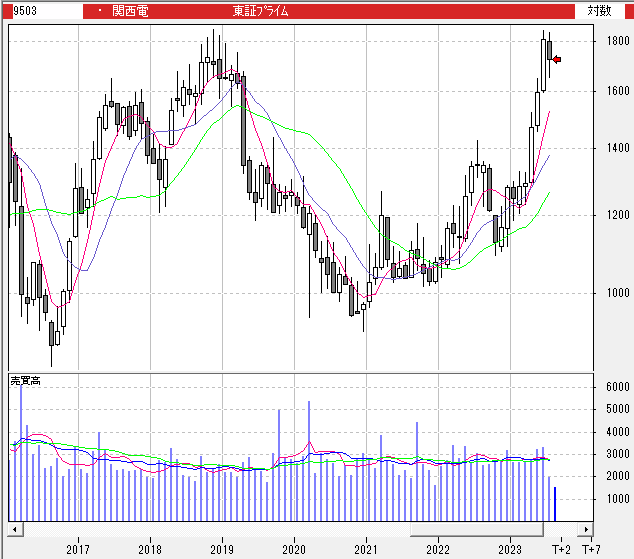

【9503】関西電力

関西地方最大の電力会社【9503】関西電力は、円高で原材料コスト削減が期待できる円高メリット関連銘柄です。

電力セクターは、LNG(液化天然ガス)や石炭火力発電が中心であるため、円高になると燃料コスト負担が下がります。

2022年は、ウクライナ情勢などで電力コストが上がり、電力会社各社が経済産業省に値上げ申請をしたこともニュースとなりました。

【9503】関西電力の月足チャート

関西電力の株価は、2022年の円安・資源高という逆風とは反して、大きく反発しました。

これは原発再稼働が株式市場において大きく注目されたことなどが背景にあります。

【9531】東京ガス

都市ガス最大手の【9531】東京ガスは、円高になると燃料コストが下がることが期待される円高メリット関連銘柄です。

【9531】東京ガスの月足チャート

東京ガスの株価は、2022年には円安・資源高となりましたが、反発しています。

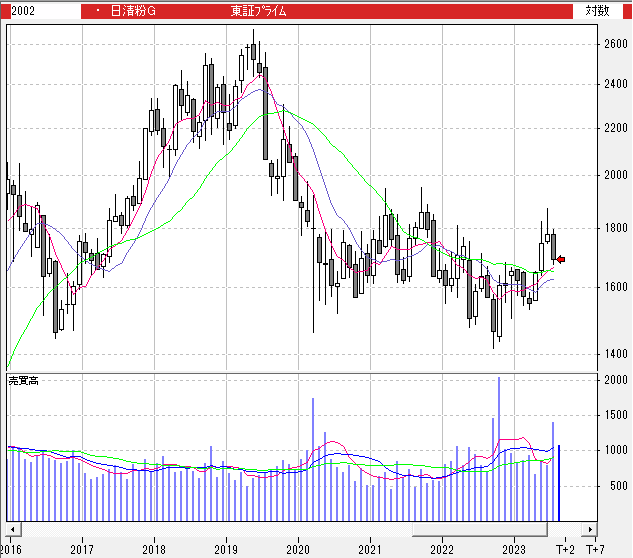

【2002】日清製粉グループ本社

製粉最大手の【2002】日清製粉グループ本社は、円高によるコスト減の影響を受ける円高メリット関連銘柄です。

製粉や飼料といったセクターも、円高による原材料コスト削減効果を受ける業種となっています。

【2002】日清製粉グループ本社の月足チャート

日清製粉グループ本社の株価は、ディフェンシブセクターということもあり、この3年間はほとんど動いていません。

まとめ

この記事では、円高メリット関連銘柄の概要や代表的なセクター、円相場の状況、日米の金融政策の違いについて解説した上で、代表的な円高メリット関連銘柄を紹介してきました。

円高メリット関連銘柄は、円高になると原材料コストが下がる内需型企業が中心となっています。

ただ、東証の主力銘柄は海外売上高比率が高いグローバル企業が多いため、円高メリット関連銘柄は全体からすると少な目です。

2022年以降、円は対ドルだけではなく、ほぼ全通貨に対して弱くなっており、一方的な円安が続いている状況です。

とはいえ、米国利上げはインフレが収まってきたことから一服しつつあり、日銀は植田新総裁のもとで金融緩和修正に踏み切る観測が出ているため、今後は円高に振れてもおかしくはありません。

円高となった場合には、今回紹介してきた円高メリット関連銘柄が、資金の逃避先になる展開も考えられます。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。