紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

投資に興味があり、株や投資信託という言葉は知っていても、実際には2つの違いがよくわからないという方は少なくありません。

そこで今回の記事では、株と投資信託の違いなどの基本的な知識を紹介します。

併せて、どのように運用すれば良いのか、投資を始める前に何をすれば良いのかなど、投資初心者が理解しておきたいことについても解説します。

- 株と投資信託は何が違うのかがわかる

- 投資目的による株と投資信託の使い分けがわかる

- 投資を始める前に何をするべきかがわかる

株と投資信託5つの違い

株と投資信託の違いは大きくわけて5つあります。

株と投資信託の違いは大きくわけて5つあります。

それぞれ「何が」「どのように」違うのかを見ていきましょう。

投資対象

株の場合、投資対象は自分で選んだ企業です。 株価や今後の動向などを予測したうえでどの企業に投資するかを自分で決めます。

一方で投資信託の場合は、ファンドマネージャーと呼ばれる運用のプロが投資対象を選んでくれます。

具体的には、株や債券、不動産投資信託(REIT)、コモディティなどから適切な投資先が選ばれます。

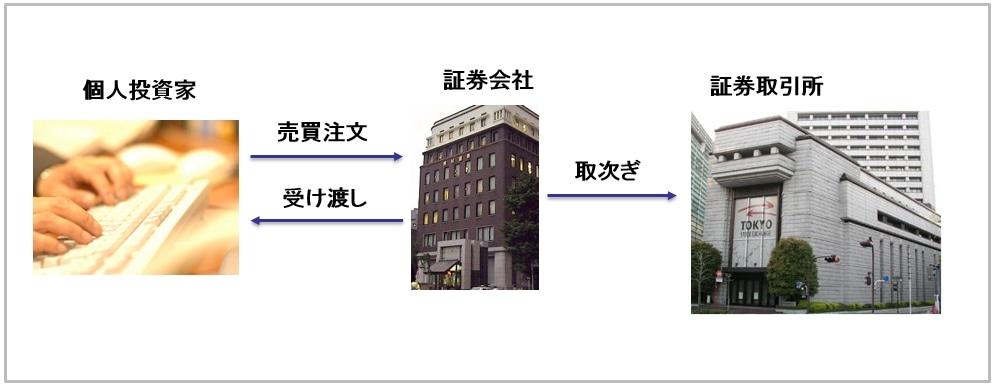

販売会社

株は証券会社で販売しているため、購入する際は証券会社に注文を伝えますが、投資信託は証券会社だけではなく、銀行や郵便局でも販売しています。

たいていの金融機関では相談窓口を設けているので、わからないことがあれば電話やメールで相談することもできますが、対面での相談を希望する方は、近くの金融機関に問い合わせてみることをおすすめします。

購入金額

株は1株あたりの金額で見れば100円~5,000程度ですが、100株を1単元として購入する仕組みになっています。

例えば、1株1,000円の銘柄であれば、購入資金として1,000円×100株=10万円が必要になるということです。

ただし、積立(累積)投資であれば月1万円以上から始められる証券会社もあります。

一方、投資信託は販売会社により異なるものの、1万円程度の少額資金から運用でき、ネット証券なら100円から運用可能です。

積立なら月1,000円以上、あるいは月1万円以上からと、株よりも少額の資金で運用を始められます。

手数料

株は購入時と売却時に、売買額に応じた手数料がかかります。

例えば、手数料の安いネット証券の場合、売買額が1回10万円以内なら手数料無料、もしくは100円前後というのが一般的です。

売買額が1回100万円の場合でも、手数料は消費税込みで500円程度(売買額の0.5%程度)となります。

この金額を見ると、高いとはいえないでしょう。

一方、投資信託は購入時・保有時・売却時の3回にわたり、手数料がかかります。

購入時の手数料は購入代金の0~4%程度が必要ですが、一部の投資信託にはかかりません。

また、保有している期間に必要となる信託報酬は、すべての投資信託にかかります。

安いものであれば年間でも投資信託保有額の0.2%前後なので、それほど高いとはいえないでしょう。

ただし、売却時には信託財産留保額や換金手数料がかかる場合があります。

約定時間

約定(やくじょう)とは、株や投資信託などの売買が成立することを指します。

株の場合、売買できるのは取引所の取引時間中ですが、株価が下がっているタイミングで購入し、高くなったタイミングで売却します。

そのため、売買が成立した時間(約定時間)が重要です。

投資信託の場合は申込期間中の9時~15時に売買しますが、時間ではなく売買注文が確定した日(約定日)が基準になります。

投資対象が国内であれば申込日と約定日は同じ日で、国外の場合は申込日の翌日が約定日となるのが一般的です。

なお、代金のやり取りを行なう受渡日は、約定日から2~3営業日に設定されていることが多くなっています。

投資信託では、それぞれの商品に締め切り時間、約定日、受渡日が記載されているので、しっかりと確認しておきましょう。

株と投資信託は「投資目的」によって使い分ける

株と投資信託のどちらを選べば良いか迷う場合は、なぜ投資をしたいのかを考えることが大切です。

株と投資信託のどちらを選べば良いか迷う場合は、なぜ投資をしたいのかを考えることが大切です。

重要なのは投資目的を明確にすること

どの投資商品を選べば良いかは、投資目的によって変わります。

例えば、「子供の教育資金として○年後までに資産を△△万円増やしたい」というように、「何のために」と「いつまでに」を具体的に決めることが重要です。

株と投資信託の特徴を理解して選ぶ

株は一般的に株のボラティリティ(値動き)が激しく、短期から中期のキャピタルゲイン(運用益)を目的として運用するケースが多いことが特徴です。

その他に、株主優待を目的として運用するケースもあります。

また、成長が期待できる企業の株を自分で選ぶため、さまざまな情報収集が必要となります。

一方、投資信託は株と比べてボラティリティ(値動き)が小さく、中期~長期のキャピタルゲイン(運用益)を目的に運用するケースの多いことが特徴です。

投資先は資産運用のプロが選んでくれるため、投資の知識が少ない初心者でも安心して始められます。

それぞれの特徴から、「短い期間で高い利益を狙うなら株」「長い期間に少しずつ増やすなら投資信託」と、どちらか一方に決めたくなるかもしれません。

しかし、一般的には分散投資でリスクを軽減するのが正攻法です。

資金に余裕があるなら、株と投資信託の両方に投資することをおすすめします。

投資を始める前にするべき4つのこと

本気で投資を始めたいと考えているなら、実際に投資を始める前に基本的な知識や情報を得るための勉強が必要です。

本気で投資を始めたいと考えているなら、実際に投資を始める前に基本的な知識や情報を得るための勉強が必要です。

投資で失敗しないためにも、以下の4つを参考にしてください。

時間を確保する

まず、投資の基本を学ぶための時間を一日1時間程度は確保してください。

電車での通勤時間を利用する、帰宅後にテレビを見ている時間を勉強にあてるなど、工夫すれば1時間程度の時間をつくることは難しくないでしょう。

「明日やればいい」「週末にやればいい」などと先延ばしにすると、勉強する意欲がなくなってしまうので、毎日勉強を続けて習慣化させることが重要です。

金額を明確にする

投資に使える金額を明確にすることで、投資のスタイルが決まります。

ただし、ここで重要なのは「無理のない金額」を設定することです。

持っている現金をすべて投資に使ってしまうと、生活に支障をきたす可能性があります。

「無理のない金額=急に失っても生活に支障は出ない程度」と考えてください。

投資の期間を決める

短期間で利益を狙う投資にするのか、長期間かけて利益を増やす投資にするのか、投資の期間によって勉強する内容も変わってきます。

あとから変更することもできるので、今の段階で短期間か長期間、どちらで始めてみたいかを考えましょう。

ただし、あまり経験や余裕がないときに短期間で利益を出そうとすると、損失が大きくなる可能性がありますので注意してください。

参考のために、投資資金の額によって何を勉強するのがおすすめか、簡単なモデルケースを紹介します。

-

- 毎月の積み立てで投資資金を捻出する場合→長期投資

- 預金が300万円未満の場合→長期投資

- 預金が300万円以上の場合→自分がやりたい投資スタイル

どれくらい増やしたいのか決めておく

投資の勉強をする目的は、一時的にお金を増やすことではなく、継続的に資産を増やすことです。

そのため、「何年後にいくら増やしたいのか」という長期的な目標設定が重要になります。

達成を前提で目標を設定することで、勉強に対する「甘え」が出ることも防げるでしょう。

投資の勉強を成功させられるよう、ぜひ長期的な資産形成の目標を設定してください。

まとめ

株と投資信託には大きくわけて5つの違いがありますが、それぞれの特徴から「短期間の投資なら株」「長期間の投資なら投資信託」とどちらか一方を選びがちです。

しかし、実際は投資目的によって株と投資信託を使い分ける分散投資をしたほうが、リスクの軽減につながります。

また、投資初心者であれば、まずは投資の勉強をして基本的な知識や情報を得ることが重要です。

今回は、範囲が広く奥が深い投資の勉強を、効率的に進める方法を4つ紹介しました。

ぜひ参考にして、投資で成功するための武器を身につけてください。

紫垣 英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。