紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

投資信託とは、投資家から集めたお金を、投資の専門家であるファンドが投資・運用し、利益を分配金として還元する金融商品です。 投資の知識が少ない初心者でも資産を増やせる有効な方法です。投資信託は投資対象商品によって多くの種類に分けられます。 これから投資信託を始める初心者の方は、値動きがわかりやすく、知っている企業に投資できる国内株式を選択肢に入れるとよいでしょう。 本記事では、国内株式の投資信託の魅力、国内株式の種類、初心者におすすめのインデックス型投資信託についてご紹介します。

- 国内株式の投資信託が、なぜ初心者に適しているかがわかる

- 4種類ある国内株式の特徴とメリット、注意点がわかる

- インデックス型投資信託が初心者に適している理由がわかる

国内株式の投資信託の魅力は「わかりやすさ」

投資信託の投資対象商品は、国内株式型、海外株式型、国内債券型、海外債券型、バランス型の5つに分けられます。 ここでは、国内株式型を初心者におすすめする理由を見ていきましょう。

投資信託の投資対象商品は、国内株式型、海外株式型、国内債券型、海外債券型、バランス型の5つに分けられます。 ここでは、国内株式型を初心者におすすめする理由を見ていきましょう。

ニュースや新聞で値動きをつかみやすい

国内株式の株価は、値動きがニュースや新聞で報道されます。 投資は情報収集が欠かせないため、値動きの傾向がつかみやすい国内株式型は初心者に最適です。 値動きのわかりやすさは、のちほど紹介するインデックス型投資信託でも役立ちます。 ただし、国内株式型は価格変動が大きく、損失のリスクがあることは心得ておく必要があるでしょう。

なじみのある企業に投資できる

国内株式は、スーパーなどで日常的に購入する商品や、日頃から愛用するサービスを提供する会社に投資できます。 普段からなじみのある企業を応援するという意味でも、投資の心理的なハードルが低くなるでしょう。 特に、投資に興味がある主婦の方は、国内株式型のほうが始めやすいといえます。

国内株式の投資信託は4種類から選ぶ

国内株式型は投資する対象によって、大型株式、中小株式、バリュー株、グロース株の4つの種類に分けられます。 ここでは、それぞれの特徴を見ていきましょう。

大型株式

大型株式の定義としては、上場株式数が多い、時価総額や市場での流動性が高い、資本金が大きいなど、さまざまな考え方が存在します。 一般的には、東証が株価指数を算出する際に採用している「上場株式数が2億株以上の銘柄」という定義が、大型株式を判断する一つの目安になるでしょう。 なお、大型株式を投資対象とする投資信託は、「大型株ファンド」という名称がついています。 大型株式は、企業の業績がすでに安定していることもあり、株価の変動が少なくリスクも低い傾向にあります。 ただし、中小株式と比較すると大きなリターンはあまり期待できないかもしれません。

中小株式

中小株式は、大型株式より時価総額が小さく、市場での流動性が低い株式です。 一般的に創業から間もない企業が多く、大型株式の企業よりも成長性が高いため、株価の変動が大きいのが特徴です。 値動きが大きければ当然リスクもありますが、代わりに大きなリターンが見込めるでしょう。 また、中小株式は銘柄数が多いメリットがある反面、知名度が低いため情報が少ないのがデメリットといえます。 ただし、投資信託なら投資のプロが有望な中小株式を発掘するため、初心者でも安心して任せることが可能です。

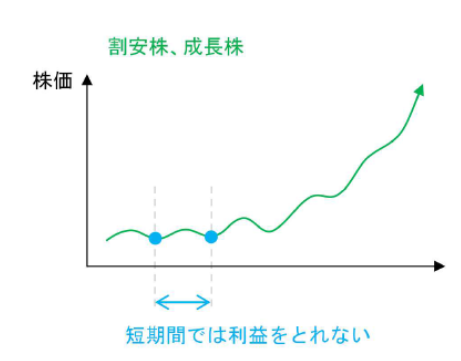

バリュー株

バリュー株とは、本来の企業の価値と比べて株価が下回っている「割安株」のことです。 今後成長する見込みがある割安株であれば、安いうちに買っておくとリターンが得られる可能性があります。 割安株を見分けるには、PER(株価収益率)、PBR(株価純資産倍率)で判断します。 PER(株価収益率)とは、現在の株価が1株あたりの純利益の何倍なのかを見る指標です。 PERを求める計算式は「株価÷1株あたりの純利益」で、企業の純利益は財務諸表の一つである損益計算書に書かれています。 PERは、投資した資金と同じ額を何年で稼げるのかを表しているため、PERが低いほど割安と判断できます。 過去の日経平均株価では、PERが20~40倍で推移していることが多いため、10~15倍程度の銘柄なら割安と判断してよいでしょう。 一方、PBR(株価純資産倍率)とは、現在の株価が1株あたりの純資産の何倍なのかを見る指標です。 PBRを求める計算式は「株価÷1株あたりの純資産」で、企業の純資産は財務諸表の一つである貸借対照表に書かれています。 基本的に、企業価値は企業の成長によって蓄積されていくため、株価は1株あたりの純資産以上になっているのが通常です。 しかし、優良企業でも一時的に株価が落ちることがあり、PBRが1.0倍を下回っている場合は割安と判断できます。 PBRが0.8倍のときに購入できれば、かなりの高確率で利益が得られるでしょう。

バリュー株とは、本来の企業の価値と比べて株価が下回っている「割安株」のことです。 今後成長する見込みがある割安株であれば、安いうちに買っておくとリターンが得られる可能性があります。 割安株を見分けるには、PER(株価収益率)、PBR(株価純資産倍率)で判断します。 PER(株価収益率)とは、現在の株価が1株あたりの純利益の何倍なのかを見る指標です。 PERを求める計算式は「株価÷1株あたりの純利益」で、企業の純利益は財務諸表の一つである損益計算書に書かれています。 PERは、投資した資金と同じ額を何年で稼げるのかを表しているため、PERが低いほど割安と判断できます。 過去の日経平均株価では、PERが20~40倍で推移していることが多いため、10~15倍程度の銘柄なら割安と判断してよいでしょう。 一方、PBR(株価純資産倍率)とは、現在の株価が1株あたりの純資産の何倍なのかを見る指標です。 PBRを求める計算式は「株価÷1株あたりの純資産」で、企業の純資産は財務諸表の一つである貸借対照表に書かれています。 基本的に、企業価値は企業の成長によって蓄積されていくため、株価は1株あたりの純資産以上になっているのが通常です。 しかし、優良企業でも一時的に株価が落ちることがあり、PBRが1.0倍を下回っている場合は割安と判断できます。 PBRが0.8倍のときに購入できれば、かなりの高確率で利益が得られるでしょう。

グロース株

グロース株とは、成長性や収益性の高さから株価の上昇が期待できる株式のことです。 基準としては、製品競争力や商品開発力が高いこと、1株あたりの利益の伸びしろなどでグロース株かどうかを判断します。 グロース株は短期間で株価が2倍になったり、数年で10倍になったりと、高い運用益が見込まれます。 ただし、大きなリターンが見込める一方、開発の頓挫や経営基盤の弱さなど、さまざまな要因が影響し株価が暴落する可能性もあるので注意が必要です。

インデックス型の投資信託をおすすめする理由

国内株式で投資信託する場合は、低コスト、少額投資が可能なインデックス型がおすすめです。 ここでは、インデックス型投資信託の基礎知識を押さえつつ、初心者におすすめできるメリットを解説していきます。

インデックス型投資信託とは?

インデックス型投資信託とは、値動きがわかりやすい日経平均株価やTOPIXなどの指数と連動して運用する手法です。 ファンド名にインデックスという名称が入っているかどうかが、インデックス型投資信託の目印になります。 インデックス型投資信託は、株価が安くなっているときが買い時で、株価が高いときに買うと不利になるとされています。 これは、株式相場の過熱時期と低迷期を見分ける「騰落レシオ」という動きからも明らかです。 騰落レシオは、値上がりした銘柄と値下がりした銘柄の比率によって、市場の過熱感を表した指標です。 100を中立の状態として、130~160程度まで上がると株価が過熱している状態、60~80程度まで下がると株価が低迷している状態を表しています。 株式相場は基本的に、株価の過熱感が強ければ、そのあと下落に向かいやすく、反対に株価の低迷感が強ければ、そのあと上昇に向かいやすいという傾向があります。 つまり、インデックス型投資信託は、騰落レシオが60~80程度に下がったところで分割して購入し、リスクの軽減と運用益につなげる手法です。 なお、インデックス型と対になるアクティブ型は、日経平均株価などの指数を上回る運用成果を目指す手法を指します。 アクティブ型の場合は、ファンドごとに独自の運用方針があり、銘柄の選択やリスクの許容範囲などが運用担当者で異なります。 ファンドマネージャーは銘柄を調査・選定する必要があるため、保有コスト(信託報酬)が高いという点でも、初心者にとっては難易度が高いでしょう。

初心者がインデックス型投資信託を購入するメリット

インデックス型投資信託において、初心者におすすめできるメリットは以下の4つです。

-

値動きをチェックできる

インデックス型投資信託は、日経平均株価やTOPIXと連動するため、ニュースで値動きをチェックできます。

初心者の方は、「利益が出そうか」「損をしないか」という点が気になるはずなので、値動きがわかりやすいのは安心材料といえるでしょう。

-

保有コスト(信託報酬)が低い

インデックス型投資信託は、買う銘柄がほぼ決まっています。

アクティブ型のように銘柄を調査・選定する必要がないため、保有コスト(信託報酬)が安くなるのです。

保有コスト(信託報酬)とは、ファンドに対する手数料のことで、売却しない限り投資元本から毎営業日差し引かれます。

インデックス型投資信託の保有コストは年率約0.6%で、アクティブ型の約1.5%と比べて手数料の負担が少ないのはメリットといえるでしょう。

-

少額から投資信託が可能

ネット証券を利用する場合、最低で100円からの投資信託が可能です。

一般的な株の投資は、最低でも数万円~数十万円が必要になるため、1つの株に大金を投資した場合、株価の急落があると大きな損失につながります。

初心者こそ、なるべくリスクを避けるために少額から運用できる投資信託を選ぶとよいでしょう。

また、国内株式だけでなく、海外株式や債券などに分散投資することも可能です。

少額でいくつかの対象に分散して投資しておくことで、値下がりした場合でもリスクを最小限に抑えられます。

-

長期的な投資ができる

インデックス型投資信託は、幅広い銘柄の平均をとっている市場平均と連動させるため、自然と複数の銘柄に分散投資する形になります。

また、市場平均が存在する限りは運用が可能なうえに、長期的に見ると、アクティブ型よりもコストが低いインデックス型の運用成績のほうが良いというデータもあります。

なお、投資信託における基準価額が上がったり下がったりする要因は、株式や債券などの価格の上昇・下落、分配金の支払い、保有コストの支払いの3点です。

特に、保有コストが高いとリターンを下げる要因にもなるため、保有コストの低いインデックス型投資信託は、長期的な資産運用に適しているといえるでしょう。

まとめ

投資信託はファンドにお金を預け、代わりに投資と運用をしてもらう金融商品です。 投資対象商品は国内と海外の株式や債券から選べますが、初心者は値動きがわかりやすく、企業になじみがある国内株式型をおすすめします。 国内株式型は、大型株式、中小株式、バリュー株、グロース株の4種類があります。 企業の成長性やリスク、リターンなどが異なるため、ファンドを選ぶ際は株の種類に注目しましょう。 そして、インデックス型投資信託は、保有コストの低さや分散投資、長期的な資産運用ができるメリットがあります。 投資信託にはさまざまな運用方法があるので、初心者は、よりリスクが少なくリターンを確保できるインデックス型投資信託を検討してみましょう。

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。