紫垣英昭

昭和62年証券会社に入社し事業法人、金融法人、ディーラー経験

現在、延べ2万人近くの個人投資家に日本株の売買指導を行っている。

3年前より「全方位型トレード・システム」を提唱し、多くのプロトレーダーを育成。

著書3冊を出版、新聞、雑誌の執筆や講演も多数あり。

著書紹介

あなたは「信用残高」という言葉、その使い方を知っていますか?

また「信用残高」を使って、株価の「上昇」や「下落」を予測するために使えることをご存知でしょうか?

「信用残高」という言葉を知っていてもその見方や使い方、活用法を知っている個人投資家は少数だと思います。

以下は、任天堂(7974)の「信用残高」を表示させたものです。赤枠で囲った部分がそれに当たります。

(出所:楽天証券マーケットスピード)

これから「信用残高」の見方や、相場の予測法について触れていきますので、ぜひ最後まで読んでいただきたいと思います。

特に株の初心者は覚えるようにしていただきたいと思います。

- 「信用残高」の意味、見方がわかる

- 「売り残」、「買い残」、「信用倍率」の意味が理解できる

- 「信用残」を使って、株価の予測法を身に付けることができる

信用取引とは?

まずは、信用残高を説明する前に、信用取引について簡単におさらいしておきましょう。

株を売買する場合、「現物取引」と「信用取引」の2つの方法があります。

現物取引とは、「現金」を使って株を買う取引のことを言いますが、これに対し信用取引とは、「保有している資産(現金や株)」を担保にして株を買ったり空売りしたりする取引のことを言います。

現物取引と信用取引の主な違いは、

・現物取引

- 口座に残っている現金の範囲内でしか株を買うことができない(買いでしかエントリーできない)

- 上場している銘柄であれば、どれでも買うことができる

- 保有期間に制限がない

・信用取引

- 保有している資産の評価額に対して約3倍の価格で売買ができる(買いだけでなく空売りでもエントリーできる)

- 信用取引規制などで、売買ができなくなる場合がある

- 空売りでエントリーできる銘柄は限定されている(貸借銘柄)

- 基本的には6ヶ月以内で決済しなければならない(制度信用取引の場合)

- 信用取引期間中、金利や貸株料などの費用が別途発生する

※証券会社によって異なる部分もありますので、詳細は証券会社にご確認ください

などがあります。

「信用取引」は、証券会社に証拠金を預け、最大3倍までレバレッジがかけられる取引手法です。また株価が下がると利益になる「空売り」という取引手法も使えます。

「信用取引」で銘柄を買い付けることを「新規買い」、空売りすることを「新規売り」、それに対して決済が行われます。

「新規買い」を決済する場合「売り返済」、「新規売り」を決済する場合「買い返済」という言葉が使われます。

信用取引について、もっと詳しく知りたいという方は、以下のページも読んでみてください。

「下げ局面でも収益化できる!株初心者が知るべき信用取引とは」

「株の信用取引で追証が発生した場合の対応と回避方法を伝授」

「信用残」と「日証金残」とは?

それでは本題の「信用残高」について説明していきましょう。

「信用残高」とは、信用取引における「新規買い」のポジション、「新規売り」のポジションの残高を表しています。

正確には「信用取引残高」と言います。

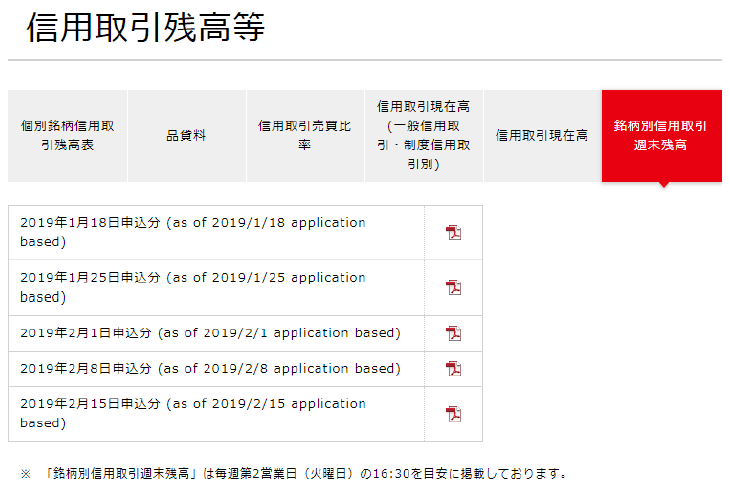

「信用残高」の種類としては、東京証券取引所が発表する「信用残高」と、日本証券金融という民間企業が発表する「日証金残」2種類に分かれます。

通常「信用取引」は、顧客の注文を受けた証券会社が「新規買い」の際は融資を、「新規売り」の際は株券を顧客に貸すことになります。

その数字が「信用取引残高」として反映されます。

・信用取引残高

- 東証が公表する信用残高

- 東京証券取引所では、毎週第二営業日に前週末時点での残高を公表

- 全ての信用残高を網羅しており、正確に市場全体の残高を把握できる

しかし顧客からの注文を受注した証券会社が資金に余裕がなかったり、空売り時の株券を自社で賄うことができないこともあります。

そのような場合、証券会社は日本証券金融に融資や貸し株の手当てをしてくれるため、証券会社は顧客の注文を受けることができるのです。

・日証金貸借取引残高

- 民間企業である日本証券金融が公表する指標

- 毎営業日の夜に速報値、翌営業日の11頃に確報値を公表

- 日本証券金融に申し込まれた取引しかカウントされない(各証券会社が自身で手当てした取引はカウントされない)

東証が発表する「信用取引残」は、毎週金曜日時点、信用取引合計残高を翌週の第2営業日の17時頃に更新される証券会社が多く、日経新聞では、翌日の水曜日に掲載されるとのことです。

「日証金残」は、 確報値として、翌営業日の11:30から16:00くらいに、日証金からデータ配信される都度、更新されますので、毎日最新の情報が得られるのです。

信用買い残とは?

「信用買い残」とは、信用取引における「新規買い」で積み上がっているポジションを差します。

以下は任天堂(7974)の「信用買い残」(赤枠)のデータです。これを見ると「信用買い残」は、238万4100株となっていることが分ります。

(出所:楽天証券マーケットスピード)

東証からの発表は週1回ですから、週間差し引き2万6600株増加したということを意味しています。

通常「信用買い残」は、株価が上昇していく過程で増えていきます。

「信用取引」では、6ヶ月以内に「新規買い」のポジションを「売り返済」しなくてはならないというルールがあります。

したがって「新規買い」というポジションは将来の「売りポジション」となって市場に出てくるということを想定しておきましょう。

信用売り残とは?

「信用売り残」とは、信用取引における「新規売り」で積み上がっているポジションを差します。

以下は任天堂(7974)の「信用売り残」(赤枠)のデータです。これを見ると「信用買い残」は、26万4500株となっていることが分ります。

(出所:楽天証券マーケットスピード)

東証からの発表は週1回ですから、週間差し引き7万8800株現象したということを意味しています。

「新規売り」(空売り)は、株価が下げたときに利益となる取引手法です。

この「新規売り」のポジションは、株価がどんどん上昇していく過程で増加していきます。

「そろそろ株価は下がるはずだ!」と考えた投資家が、「空売り」をどんどん仕掛けてくるからです。

株価が下がってくれば「空売り」を仕掛けている投資家は利益を得られますが、株価が下がらない場合、6ヶ月以内に「新規売り」のポジションを「買い返済」しなくてはならないというルールがあります。

つまり将来の「買い圧力」に変化するため「空売り」の買戻しで、株価はさらに急騰することもよく起こるのです。

現物取引メインでも信用残高を見るべき理由とは?

ここまでの説明で、信用取引、信用買い残および信用売り残について、なんとなく理解できたと思いますが、「これが現物取引と何の関係があるの?」という疑問も出てきたのではないでしょうか?

株の取引で重要なのは、将来の値動きを予測して売買することです。

この先「株価が上がるな」と思ったら株を買うし、「株価が下がるな」と思ったら株を売りますよね?

将来的な返済売りの量が増加しているのが分かれば「もうすぐ下がるかも」と判断できますし、将来的な返済買いの量が増加しているのがわかれば「もうすぐ上がるかも」と判断できます。

それを東証が発表する「信用残高」や、日本証券金融が発表する「日証金残」の数字の増減を確認しながら、将来の株価の予測を行うのです。

もちろんこれはなにも信用取引を行っている投資家だけではなく、現物株だけを売買している投資家にも有効なデータであることは言うまでもありません。

実際のチャートで信用残高ごとの値動きを見てみよう

それでは、実際のチャートで信用残高の変化と株の値動きを比べてみたいと思いますが、信用残高をチャートで表示できるツールは少ないので、今回は、以下のサイトのチャートを使って説明していきたいと思います。

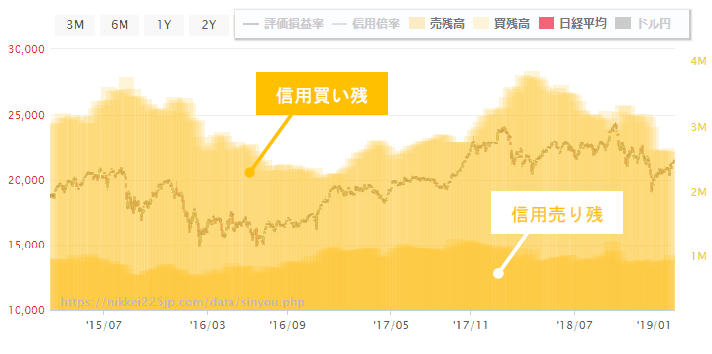

信用買い残と日経平均株価の比較

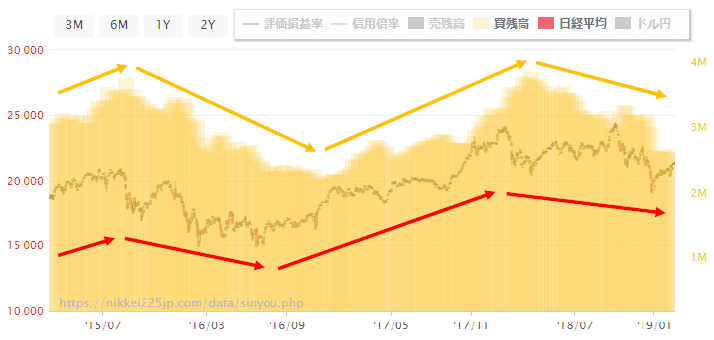

下図のチャートは、2015年以降の信用買い残と日経平均株価を表示したものです。

橙色の部分(棒グラフ)が信用買い残、その中の折れ線グラフのように見える部分(ローソク足チャート)が日経平均株価です。

先ほどの説明のとおり、株価が上昇すると信用買い残が増加し、株価が下降すると信用買い残が減少しているのが分かると思います。

このとき、天井と底の部分が、株価よりも信用買い残の方が遅れているのも分かりますよね。

これは、株価が下落し始めても「まだ上がるかも」という過熱感から買い続けたり、株価が反発しても「もっと下がるんじゃないか」という恐怖感から買いにいけない心理が働いているために起こっていると考えられます。

信用売り残と日経平均株価の比較

次に、先ほどの図に信用売り残を重ねて表示してみます。

薄い橙色の部分が信用買い残の棒グラフ、濃い橙色の部分が信用売り残の棒グラフになります。

こちらは、株価と連動して動いている部分とそうでない部分があって、関連性があるのかどうか少し分かりづらいですね。

信用売りは、個人投資家や初心者の方はほとんどやっていないと言われており、信用買いに比べて取引量自体が少ないのが特徴です(上図のチャートだと平均1/4くらい)。

また、相場全体の売買が活発になれば(出来高が増えれば)、信用取引全体も増加するため、取引量の少ない信用売り残は、何が影響して増減しているのか判断するのが難しいので注意しましょう。

信用残高で値動きをどう読む?

前項で、信用買い残と信用売り残のチャートを見てきましたが、実際には、それぞれ単体で見ることは少なく、これらを組み合わせた指標を使って判断していきます。

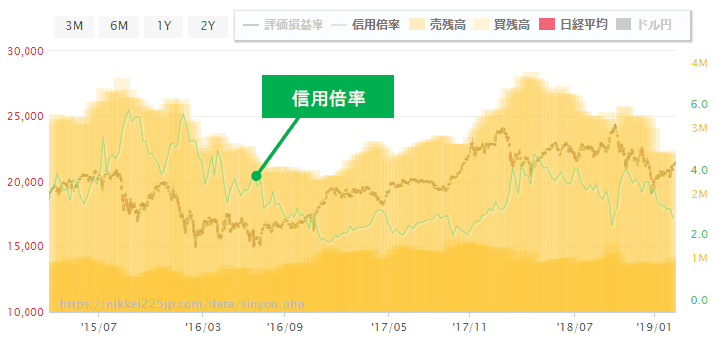

信用倍率から判断する

信用倍率とは、信用買い残と信用売り残の比率のことで、計算式は、「信用倍率」=「信用買い残」÷「信用売り算」となります。

つまり、信用倍率を見ることによって「買いが多いのか」「売りが多いのか」を判断することができます。

平均的な比率として、通常は4倍以下、5倍を超えると過熱し過ぎ(買われ過ぎ)と言われています。

下図は、信用残高と同じチャートで信用倍率を表示させたものです(緑色の折れ線グラフが信用倍率)。

しかし、銘柄によって信用取引の量はまったく異なりますので、比率だけで判断せず、比率の推移を見ながら「比率が高くなってきたから売り圧力も強くなってきた」などのように判断していきます。

≪補足≫

信用倍率と同じような指標で貸借比率というものもあります。

こちらは、「2.信用残高とは?」のところで説明したとおり、信用残高には「銘柄別信用取引残高」と「日証金貸借取引残高」の2種類ありますので、買い残と売り残の比率も以下のとおり2種類になります(意味は同じです)。

銘柄別信用取引残高:「信用倍率」=「信用買い残」÷「信用売り算」

日証金貸借取引残高:「貸借比率」=「融資残高」÷「貸株残高」

信用残高と同じように、正確さを重視する場合は「信用倍率」、速さを重視する場合は「貸借比率」を使います。

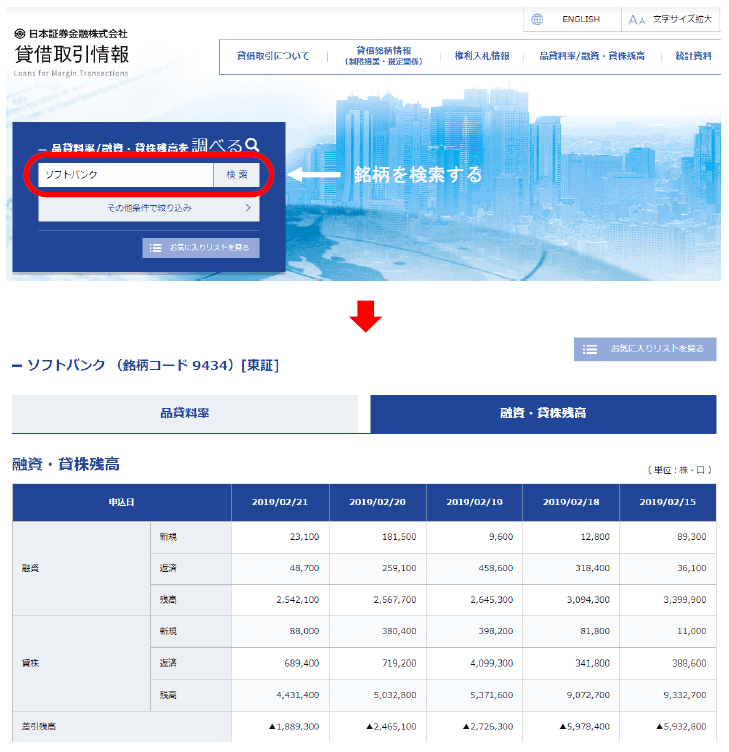

さらに、個別銘柄の信用取引状況についても、証券会社のツールを使って確認してみましょう。

下図は、SBI証券の「HYPER SBI」を使って「ソフトバンクグループ(9984)」の信用取引データを表示させたものです。

上の方が「銘柄別信用取引」のデータ、下の方が「日証金貸借取引」のデータです。貸借倍率(信用倍率のことです)が1.83、貸借比率が1.00になっています。

また、チャートでは表示できませんが、下図のように時系列で一覧表示することもできます(銘柄別信用取引データのみなので週ごとの表示)。

信用買い残に大きな変化はないようですが、信用売り残が増加しているため信用倍率が減少しているのが分かります。

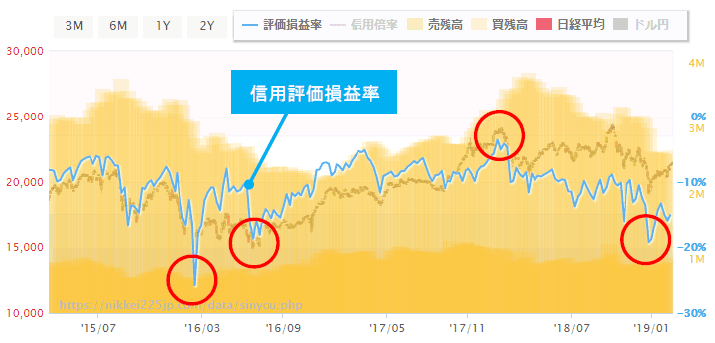

信用評価損益率から判断する

また、信用取引では「信用評価損益率」という損益状況を確認することができる指標もあります。

これは、信用取引全体(買いと売り両方)でどのような損益(含み損/含み益)になっているのかを表す指標で、プラスになると含み益、マイナスになると含み損というのを表しています。

こちらも、下図のとおり信用残高と同じチャートで見ることができます(水色の折れ線グラフが信用評価損益率)。

こちらは、信用倍率と異なり、銘柄ごとに確認することができないため、相場全体の状況を判断する指標として使います。

一般的には、-20%に近づくと底入れ、-5%に近づくと天井だと言われております(常にマイナスの状態で、プラスになることは滅多にない)。

上図でも、赤丸の部分で底や天井が一致しているのが分かります。

まとめ

今回は、信用取引残高、日証金残高の見方や解説、またこれらを活用した株価予測の方法をお伝えしました。

株価は個々の銘柄の業績や株価材料で動くもので、これらの情報は直接、株価上昇、下落の要因となるものではありません。

しかし短期的な株価の動きは「需給要因」が影響することがたびたび起こり、今回の「信用残高」はその要因のひとつになりえます。

まずは今日の記事を理解していただき、相場を見ることで新たな取引のアイデアが生まれると思います。

紫垣英昭

この記事が気に入ったら

いいねしよう!

最新記事をお届けします。